Wie funktioniert die Rente? Einfach erklärt inkl. Beispiel

Oft hört man von der Rentenlücke. Ständig hören wir, dass die Rentenlücke immer größer wird. Rackern bis zum Umfallen. Wenn wir nicht selber vorsorgen, landen wir in der Altersarmut. Doch was steckt dahinter? Klären wir die Frage „Wie funktioniert die Rente?“ gemeinsam mit anderen Fragen Schritt für Schritt verständlich auf:

- Wie funktioniert die gesetzliche Rente überhaupt?

- Was bekommen wir am Ende raus?

- Wie berechnet man seine eigene Rente?

- Was kann man gegen diese Rentenlücker wirklich tun?

Alle diese Fragen, wollen wir uns mit Beispielen anschauen.

Diesen Beitrag über „Wie funktioniert die Rente“ kannst du dir hier auch als Video ansehen:

Meine Top-Empfehlungen zum Artikel für dich:

Die Rentenlücke – ein Problem, viele Ursachen

Die steigende Inflation die unser Geld entwertet. Die Vollversteuerung der Rente ab 2040. Hinterherhinkende Rentenanpassungen oder der demographische Wandel unserer Gesellschaft. Es gibt viel zu beklagen. Doch bevor wir uns gleich anschauen, wie viel oder wenig Rente wir bekommen, wollen wir erstmal verstehen, wie die Altersvorsorge in Deutschland überhaupt funktioniert.

Wie funktioniert die Rente für junge Menschen?

Junge Menschen, die gerade erst den Start ins Berufsleben hinter sich gebracht haben, machen sich um die Rente häufig noch gar keine Gedanken. Das Leben hat gerade erst begonnen und es gibt viele Pläne. Die erste eigene Wohnung, die Beziehung oder die Geburt eines Kindes dominieren die Gedanken. Dabei ist es für die junge Generation besonders wichtig, sich mit der Rente auseinander zu setzen und für sich die Frage „Wie funktioniert die Rente?“ zu beantworten. Der Grund ist ganz einfach: als junger Mensch zahlst du erst mal ein und möchtest idealerweise planen können, wie viel du später ausbezahlt bekommst.

Günstiges Aktiendepot bei der Consorsbank. Testsieger bei Talerbox – hier mehr erfahren

Die 3 Säulen der Altersvorsorge – gesetzlich, betrieblich & privat

Die Altersvorsorge in Deutschland basiert im wesentlichen auf 3 Säulen.

Die erste Säule ist die gesetzliche Rentenversicherung. Sie bildet die Basisversorgung und ist damit für viele Bürger der wichtigste Baustein in der Altersvorsorge.

Die zweite Säule ist die betriebliche Altersvorsorge. Also kapitalgedeckte Zusatzversorgungen wie Direktzusagen, Pensionskassen und Pensionsfonds. Wer bei einem Unternehmen angestellt arbeitet, kann hier noch eine zusätzliche Altersvorsorge bekommen.

Die dritte Säule ist die Private Altervorsorge, also die restlichen Zusatzversorgungen. Dazu gehören zum Beispiel privat abgeschlossene Versicherungen, Immobilieninvestments, Bankprodukte, Riester, Fondsinvestments oder sonstige Geldanlagen.

Die gesetzliche Rentenversicherung (Säule 1) bildet also den Grundstein. Die betriebliche Altersvorsorge (Säule 2) und private (Säule 3) sichern und stützen das Rentensystem ergänzend.

Wie funktioniert die gesetzliche Rentenversicherung im Detail?

Sozialversicherungspflichtige, also Arbeitnehmer und Auszubildende, zahlen einen Teil Ihres Einkommens in diese Rentenversicherung ein. Das machen sie aber nicht alleine, denn jeweils zur Hälfte wird dieser Beitrag vom Arbeitgeber bezahlt. Der Arbeitgeber und der Arbeitnehmer teilen sich also den Beitrag für die gesetzliche Rentenversicherung.

Aber auch Selbstständige, vor allem Handwerker und Hebammen, können Pflichtmitglieder in der gesetzlichen Rentenversicherung sein. Zusätzlich gibt es als Selbstständiger die Möglichkeit, sich freiwillig gesetzlich versichern zu lassen. Selbstständige müssen aber den gesamten Beitrag allein tragen, außer sie sind Mitglieder in der Künstlersozialkasse. Diese übernimmt für alle in künstlerisch tätigen Selbstständigen den Arbeitgeber-Anteil.

Es gibt also einmal die Pflichtmitglieder und die freiwilligen Mitglieder.

Wohin fließt mein Geld jetzt genau?

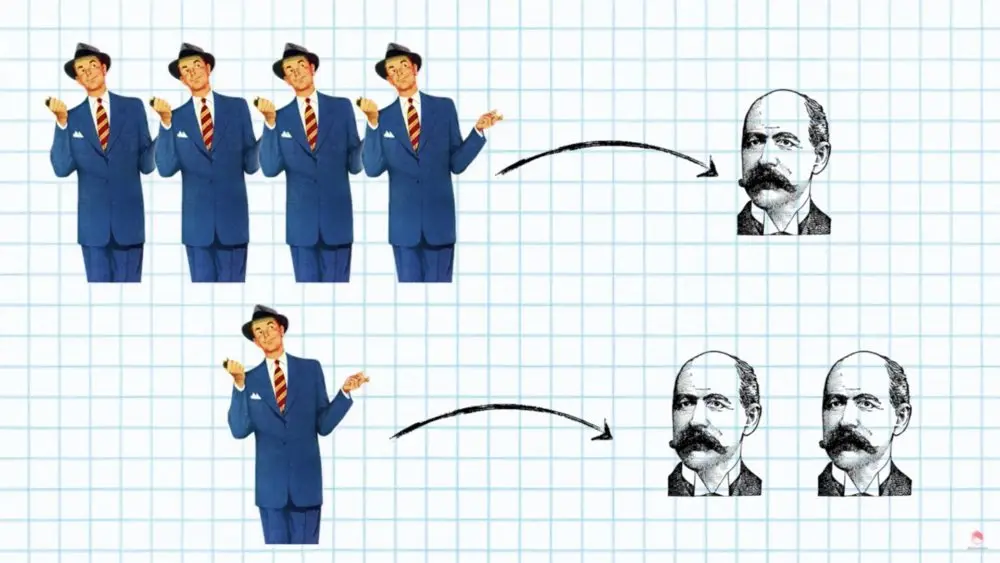

Das Geld, was von den Beitragszahlern eingezogen wird, wird fast direkt an die heutigen Rentner weitergeleitet. Du sparst also nicht auf einer Art Konto Geld an, sondern erarbeitest dir nur einen Anspruch auf spätere Rentenzahlung. Das Geld, was du aktuell an die Rentenversicherung zahlst, kommt den Rentnern von heute zugute.

Du kannst also nur darauf hoffen, dass später die junge Generation deine Rente zahlt. Das Verfahren hier heißt „Umlageverfahren“ oder auch „Generationenvertrag“. Es ist kein Ansparsystem wie bei Fonds-Sparplänen oder den Riester-Renten. Wir leben im Prinzip von der Hand in den Mund.

Dadurch wird es in Zukunft zu einem großen Problem kommen, wie du gleich sehen wirst …

Wie funktioniert die Rente in Deutschland – könnte man also auch über den Generationenvertrag beantworten: dieser wurde unter der Regierung von Konrad Adenauer verabschiedet. Damals gab es viele junge Menschen und wenige Senioren. Somit waren die Rentenkassen gut gefüllt. Das System galt als stabil und sicher. Doch wie sieht es heute aus?

Heute kommen auf einen Rentner noch vier Arbeitnehmer. Zukünftig wird sich das Verhältnis auf ein Arbeitnehmer pro zwei Rentner verschieben. Das Problem ist der demographische Wandel. Denn wir werden immer älter und kriegen immer weniger Kinder.

Hinweis

Da die gesetzliche Rentenversicherung, aufgrund dieser negativen Auswirkungen, das Ganze langfristig nicht mehr tragen kann, wird die betriebliche und private Altersvorsorge immer wichtiger.

Jeder von uns ist also letztendlich selber dafür zuständig, für das Alter vorzusorgen, um nicht in Altersarmut leben zu müssen. Mittlerweile sind wir einem sehr starken demografischen Wandel unterlegen.

Was ist der demographische Wandel?

Junge Paare bekommen nicht mehr so viele Kinder wie früher. Die Menschen werden immer älter. Die geringere Lebensbelastung durch die gute Versorgung und der medizinische Fortschritt sind zwei Säulen, die das Älterwerden ermöglichen. Dies sind erfreuliche Fortschritte, doch die Rentenkasse wird dadurch enorm belastet. Die Frage „Wie funktioniert die Rente?“, muss von der Politik mittlerweile so beantwortet werden: Es wird schwierig, die Versorgung aufrechtzuerhalten. In der Konsequenz kam es in der Vergangenheit bereits zu Maßnahmen, die sich fortsetzen werden.

Dazu gehören:

- Heraufsetzung des Rentenalters von 63 auf 67 Jahre

- Kürzung der Renten

- Anhebung der Beiträge für die Rente

Es stellt sich für die junge Generation die Frage, ob die Maßnahmen ausreichen. Wenn die geburtenstarken Jahre in Rente gehen, könnte es zu einem Kollaps des Systems kommen. Wie funktioniert die Rente dann? Dies konnte die Regierung bislang noch nicht beantworten.

Jetzt haben wir den ersten Schrecken hoffentlich verdaut, aber ab wann können wir jetzt eigentlich in Rente gehen?

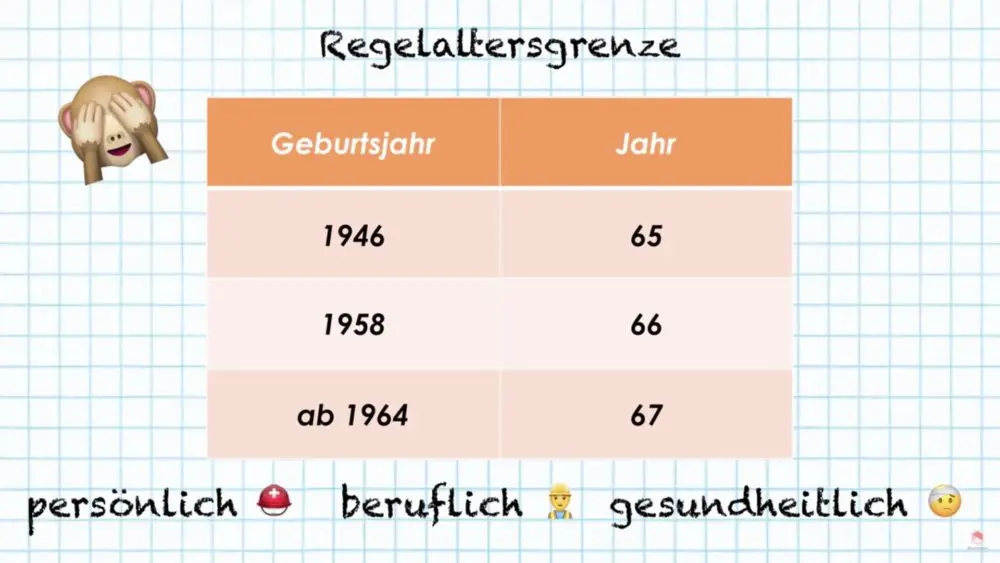

Regelaltersgrenze – in die Rente ohne Abzüge

Hier gibt es leider ebenfalls keine guten Nachrichten für uns. Je jünger du bist, desto länger musst du arbeiten.

Schauen wir uns das ganze doch mal im Detail an:

Wer im Jahr 1946 oder davor geboren wurde, kann schon mit 65 in Rente gehen.

Dann wird das Ganze stufenweise erhöht. Bis 1958 kann man mit 66 Jahren in Rente gehen und ab 1964 erst mit 67 Jahren. Natürlich kannst du auch früher in Rente gehen, erhältst dann aber Abzüge, die sich negativ auf deine Rente auswirken. Und da die gesetzliche Rente meist sowieso nicht sehr üppig ist, wäre das schon ein bedeutender Einschnitt. Vor allem wenn man betrieblich und privat nicht viel vorgesorgt hat.

Hinweis

Es gibt natürlich auch die Möglichkeit, länger zu arbeiten. Falls man dazu gesundheitlich in der Lage sein bzw. der Arbeitsmarkt es hergeben sollte. Es gibt auch Ausnahmen, in denen man ohne Abzüge früher in Rente gehen kann.

Dies kann durch die persönliche Situation bedingt sein, zum Beispiel wenn man Angehörige pflegen muss. Wenn man altersbedingt wirklich nicht mehr kann (zB. mit 80 auf dem Bau) oder aber, wenn man durch eine körperliche Behinderung gesundheitlich eingeschränkt ist.

Wie viel Rente bekommt man jetzt überhaupt?

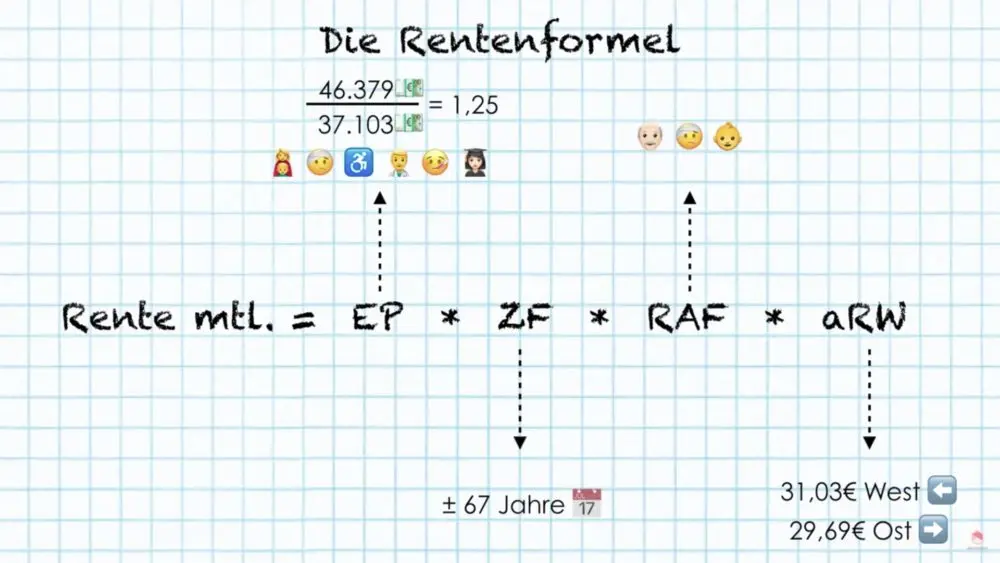

Die Rente lässt mit einer schönen Formel berechnen:

Hier wird der ein oder andere bestimmt sofort die Hände über dem Kopf zusammenschlagen, aber lass uns gemeinsam anschauen, wie diese Formel im Detail funktioniert.

Zu Anfang müssen wir die Basis verstehen.

Das erste sind die „Endgeltpunkte (EP)“. Die EP berechnen sich aus dem Verhältis zwischen durchschnittlichen Jahreslohn und deinem Gehalt.

Schauen wir uns ein Beispiel an:

Dein persönliches Jahresgehalt liegt bei 46.379€ im Jahr. Das Durchschnittsgehalt bei 37.103€. Damit würdest du zirka 1,25 Renten-Punkte bekommen. Die Punkte sind gedeckelt, das heißt man kann maximal 2 Punkte haben. Es kann natürlich auch sein, dass du weniger als das Durchschnittsgehalt verdienst. Dann bekommst du dementsprechend weniger Punkte.

Punkte erhältst du jedoch nicht nur für dein Gehalt, sondern ebenso für die Kinderzeit oder für die Pflege von Angehörigen. Menschen mit Behinderung, Wehrdienstleistende, Kranke, Studenten oder Arbeitslose erhalten natürlich auch Punkte. Außerdem kann man noch für Mini-Jobs Punkte sammeln. „EP“ ist der erst Punkt in dieser Gleichung.

Der zweite Faktor ist der „Zusatzfaktor (ZF). Er bezieht mit ein, wann der Beitragszahler in Rente geht. Geht er zur Regelsaltergrenze (z.B. 67 Jahre) oder früher bzw. später in Rente? Wer früher in Rente geht, erhält weniger Rente. Wer später in Rente geht, mehr.

Der dritte Faktor ist der „Rentenartfaktor (RAF)“. Hier wird angegeben, um was für eine Rente es sich handelt. Also ob um eine Altersrente, eine Erwerbsunfähigkeitsrente oder eine Waisenrente. Für viele wird das eine Altersrente sein, für die hier ein Wer von „1,0“ festgelegt ist.

Der letzte Punkt ist der „Aktuelle Rentenwert (aRW)“, der jeweils zum 1. Juli jedes Jahres berechnet wird. Die Berechnung erfolgt in Abhängigkeit der Entwicklung von Brutto- und Nettogehältern, dem Beitragssatz und den demographischen Veränderungen (Nachhaltigkeitsfaktor). Im Jahr 2017 wurden für Westdeutschland 31,03€ berechnet und für den Osten 29,69€.

Zusammenfassend lässt sich sagen, dass deine Renten im wesentlichen von folgenden Faktoren abhängt: Deinem Gehalt, der Zahl deiner Arbeitsjahre, der Entwicklung des Lohnniveaus und dem Verhältnis von Rentern zu Arbeitnehmern.

Eine „Renteninformation“ – so sieht das aus

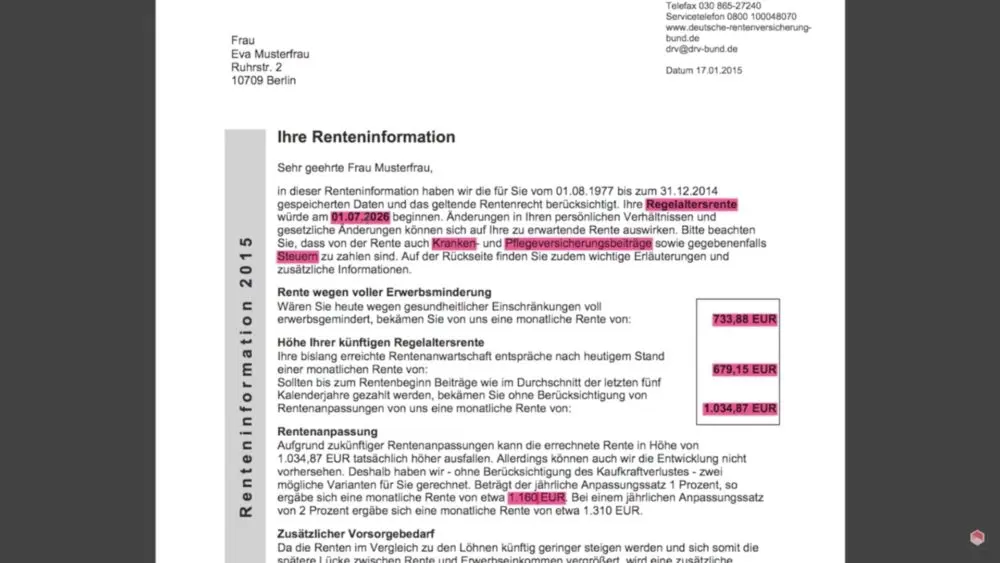

Hier haben wir eine sogenannte Renteninformation, die du vielleicht sogar schon kennst. Doch was kann man konkret rauslesen und was sind die wichtigsten Informationen?

Als erstes kannst du sehen, wo deine Regelaltergrenze liegt. Im unserem Beispiel, kann Frau Musterfrau frühstens am 01.07.2016 in Rente gehen, ohne dafür Abzüge in Kauf nehmen zu müssen.

Dann muss sie aber noch beachten: Auf die Rente die sie erhält, muss sie noch Kranken-, Pflegeversicherungsbeiträge sowie ggf. Steuern zahlen.

Rechts auf dem Infoschreiben sehen wir eine kleine Box mit drei Zahlen (733,88€, 678,15€, 1034,87€). Was bedeuten diese?

Die erste Zahl gibt an, welche Rente Frau Musterfrau bei einer vollen Erwerbsminderung erhalten würde. In diesem Fall 733,88€, also nicht sehr viel.

Die zweite Zahl gibt an, welche Rente sie erhalten würde, wenn sie jetzt sofort in Rente gehen würde. Also früher als die Regelaltersgrenze.

Die letzte Zahl gibt an, welche Rente sie erwarten „könnte“. „Könnte“ deswegen, da dieser Wert von den Rentenanpassungen abhängt. Aufgrund zukünftige Rentenanpassungen kann die errechnete Rente in Höhe von 1034,87€ in der Realität höher ausfallen. Allerdings können diese Entwicklungen nicht vorhergesehen werden, weshalb der Staat mögliche Varianten für uns errechnet.

Im Falle von Eva Musterfrau könnte die Rente unter Einbeziehung geschätzer Rentenanpassungen (jährlicher Anpassungssatz) bis zu 1160€ (1% Anpassungssatz) oder sogar 1310€ (2% Anpassungssatz) steigen. Sicher ist das aber nicht.

Hinweis

Mit einbeziehen musst du natürlich immer noch den Kaufkraftverlust (Inflation)! In der Regel kann man sagen, dass die Inflation höher liegt als der jährliche Anpassungssatz. Daher nützt einem die Rentenanpassung meist wenig. In den meisten Fällen, dürfte sie maximal die Inflation auffangen bzw. deren negativen Effekt leicht dämpfen.

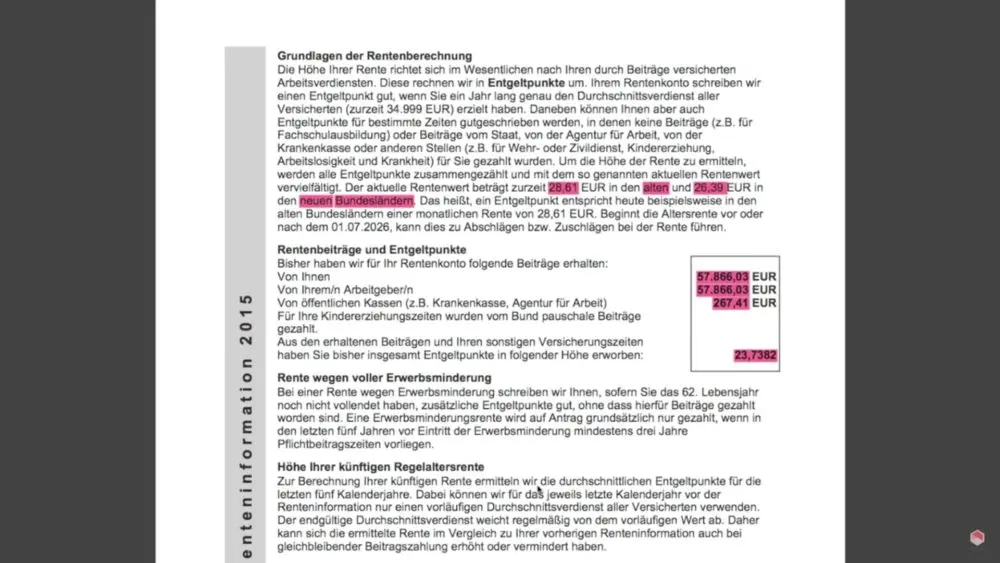

Desweiteren kann man den Unterlagen noch entnehmen, wie hoch der akuellen Rentenwert liegt.

Günstiges Aktiendepot bei der Consorsbank. Testsieger bei Talerbox – hier mehr erfahren*

Unter dem Punkt „Rentenbeiträge und Entgeltpunkte“ kannst du nachschauen, wie viel bisher in dein Rentenkonto eingezahlt wurde. Im Beispiel von Eva Musterfrau hat sie 57,866€ selber eingezahlt sowie weitere 57,866€ ihr Arbeitgeber. Selbständige würden natürlich den gesamten Betrag selber übernehmen (Ausnahme KSK-Mitglieder). Zusätzlich wird angegeben, wie viel Geld aus öffentlichen Kassen (Krankenkasse, Agentur für Arbeit) auf den Rentenkonto geflossen ist. Bei Eva Musterfrau waren das 267,41€. Daraus werden dann die darunter die Entgeltpunkte berechnet bzw. angegeben (23,7382).

Man sieht schon jetzt, dass die Rente von Frau Musterfrau nicht bombastisch ausfallen wird.

Wie kann ich in der Praxis meine Rente einfach selber berechnen?

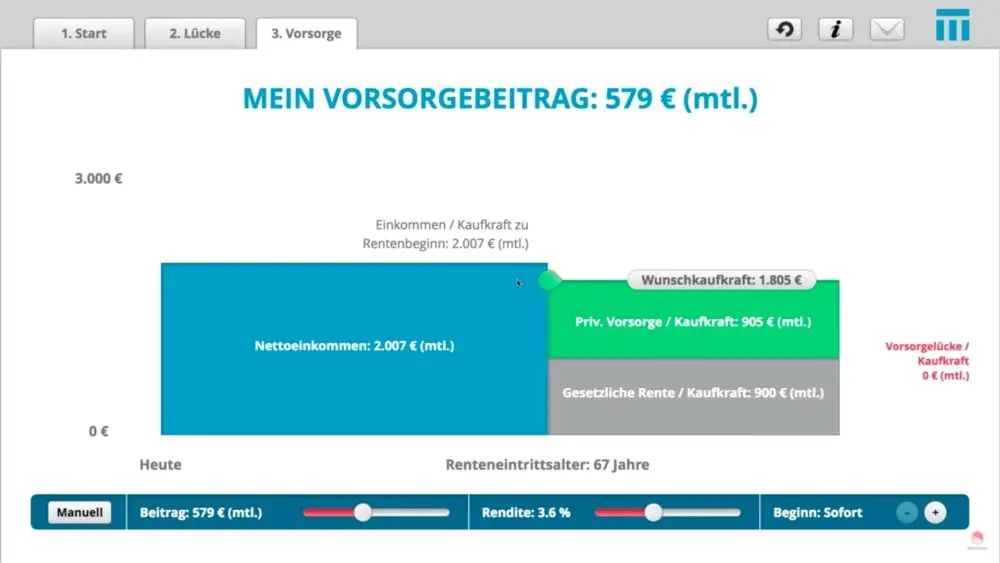

Wer herausfinden will, wie groß die eigene Vorsorgelücke ist, der kann einen Online-Rechner benutzten. Das „Deutsche Institut für Altersvorsorge“ bietet dafür einen Renten-Rechner an. Schauen wir uns diesen mal genauer an.

Im ersten Schritt geht es darum, deine Vorsorgelücke zu ermitteln. Mithilfe des Altersvorsorge-Rechners kannst du berechnen, wie viel du außerhalb der gesetzlichen Renten noch sparen musst, um deine Wunschrente zu erzielen. Die Differenz zwischen aktuellem Nettoeinkommen und zukünftiger gesetzlicher Rente wird Vorsorgelücke genannt.

Verdienst du nämlich aktuell 2.000€ Netto im Monat, dann würde dir gesetzliche Rente nur 1045€ davon abdecken. Wenn du später also mindestens 1.805€ an monatlicher Rente erhalten willst (80% des heutigen Nettoeinkommens als Referenzwert), müsstest du die restlichen 905€ über die betriebliche oder private Altersvorsorge selber ansparen.

Im Rechner kannst du dein Nettoeinkommen angeben, deinen Jahrgang, das Renteintrittsalter sowie die Inflation mit angeben. Unter dem Menüpunkt „Einstellungen“ kannst du deine Berechnungen noch detaillierter individualisieren. Zum Beispiel kannst du angeben, ob du eine Rentenanpassung mit einbrechnen oder mit einbeziehn möchtest, ob du im Osten oder im Westen lebst. Je mehr Parameter du angibst, desto detaillierter wird deine Prognose natürlich.

Im nächsten Schritt geht es dann darum, wie du deine Vorsorgelücke schließen könntest. Also konkret auch darum, wie viel du monatlich zurücklegen musst, um die Rentenlücke zu schließen. In meinem Beispiel wurde, auf Grundlage einer Jahresrendite von 3,6%, automatisch ein monatlicher Beitrag von 579€ berechnet, um meine Rentenlücke zu schließen.

Verschiebst du den Rendite-Regler, verändert sich der monatliche Beitrag der zum schließen der Rentenlücke nötig ist. Je höher die jährliche Rendite ist, desto geringer muss dein monatlicher Beitrag ausfallen, um die Rentenlücke zu schließen. Hier kannst du ruhig etwas rumprobieren und verschiedene Szenarien durchspielen.

Hinweis

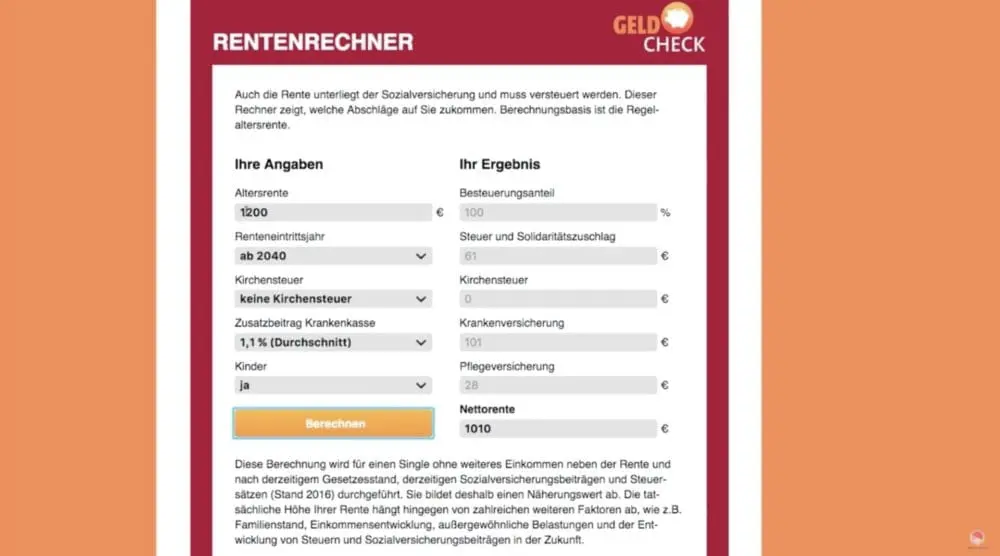

Das ist allerdings noch nicht alles. Zu Anfang des Artikels habe ich ja geschrieben, dass man auf diese Rente noch Steuern und Krankenkassenbeiträge zahlen muss. Somit reduziert sich deine Rente noch ein wenig. Schauen wir uns mal, welche Auswirkungen diese Abzüge auf unsere Rente noch haben würden. Auf „Geldcheck“ gibt es einen Rechner, mit dem du deine Rente minus Abzüge berechnen kannst.

Wenn du zum Beispiel später eine Brutto-Altersrente von 1200€ erhältst, dann bleiben davon nach Abzügen nur noch 1010€ übrig. Beachte also unbedingt die Steuern und Abzüge bei der Berechnung deiner Rente, vor allem, wenn du in bzw. nach 2040 in Rente gehen wirst.

Günstiges Aktiendepot bei der Consorsbank. Testsieger bei Talerbox – hier mehr erfahren

Doch was kann man heute schon tun, um später nicht in der Altersarmut zu landen?

Zunächst einmal: Je früher du dich um das Problem kümmerst, desto kleiner wird es später im Alter sein. Jung anzufangen lohnt sich und der Zinseszins unterstützt dich dabei.

Schaue dir hierzu einmal beispielhaft unseren Zinseszinsrechner an.

Wenn du deine Altersvorsorge angehen willst, dann sollte Schritt 1 eine Bestandsaufnahme sein. Fordere doch mal deinen gesetzlichen Rentenversicherungsverlauf an und prüfe diesen zuerst auf Fehler. Gibt es irgendwo zeitliche Lücken oder eine Ausbildung oder Elternzeit, die noch nicht angerechnet wurde?

Im zweiten Schritt solltest du dir die Alternativen zur gesetzlichen Rentenversicherung anschauen. Welche Optionen hast du auf den Ebenen der beruflichen und privaten Rentenversicherung? Bietet dein Arbeitgeber Möglichkeiten zur betrieblichen Altersvorsorge oder wie könntest du privat vorsorgen, zum Beispiel mit ETFs?

In Schritt 3 solltest du deine Vorsorge-Möglichkeiten individuell prüfen. Nicht jedes Vorsorgeprodukt ist gut bzw. für dich geeignet. Es gibt sehr gute Produkte, aber auch solche mit sehr hohen, überflüssigen Kosten. Ein gutes Beispiel ist die Riester-Rente, die in den letzten Jahre oft in Kritik geraten ist. Die Riester-Rente kann sich für manchen lohnen, für viele aber auch nicht. Deshalb solltest du deine Vorsorge-Produkte unbedingt individuell prüfen.

Talerbox Tipp

Wenn du mehr über die dritte Säule, die private Altersvorsorge lernen willst, kannst du dir mal meinen Videokurs anschauen. Dort lernst du, wie du dir langfristig erfolgreich und stressfrei ein Vermögen aufbauen kannst. Ansonsten nutze den Artikel um deine Rentenlücke rechtzeitig zu erkennen und zu schließen! Für ein entspanntes Leben im Alter…

Es gibt weiteres Wissen, das eine Aufstockung der Rente ermöglicht

Folgende Fragen werden hier beantwortet:

- Wie funktioniert die Flexi Rent?

- Wie funktioniert die Rentenbesteuerung?

- Wie funktioniert die Rentenversicherung?

- Wie funktioniert Faber Renten Lotto?

Wie funktioniert die Flexi Rent?

Bei der Flexi-Rent ist ein früherer Renteneintritt möglich. Jährlich dürfen 6.300 EUR dazuverdient werden, ohne dass eine Kürzung der Rentenbezüge erfolgt.

Wie funktioniert die Rentenbesteuerung?

Die Rentenbesteuerung wird schrittweise eingeführt. Bislang gibt es noch Steuerfreibeträge. Künftige Rentner müssen ihre Rente gemäß der Steuertabellen voll besteuern.

Wie funktioniert die Rentenversicherung?

Wie funktioniert die Rente für Arbeitnehmer? Jeder zahlt einen anteiligen Betrag seines Verdienstes in die Rentenversicherung ein und erwirbt dabei Rentenpunkte. Jeder Rentenpunkt hat einen von der Regierung festgelegten Wert. Mit dem Eintritt in das Rentenalter wird der Betrag ausgezahlt, der sich aus der Addition der Rentenpunkte ergibt.

Wie funktioniert Faber Renten Lotto?

Beim Faber Renten Lotto kann eine 10-Jahres-Rente in Höhe von 1.000 EUR im Monat gewonnen werden. Zusätzlich gibt es ein einmaliges Startkapital von 75.000 EUR. Dieses Gewinnspiel wurde in den Jahren 2015/16 mit den beliebten Rubbellosen durchgeführt. Das Faber Renten Lotto hat also nichts mit dem staatlichen Rentensystem zu tun.

Ich hoffe du konntest für dich viel aus dem Artikel mitnehmen und verstehst jetzt besser wie die Rente in Deutschland funktioniert. Wenn dich in Zukunft also jemand fragen sollte, wie die Rente funktioniert, kannst du es ganz einfach erklären oder gerne auch diesen Artikel zum Thema empfehlen.

Hinterlasse mir gerne einen Kommentar.