ETF Portfolio – In 4 einfachen Schritten (passiv investieren)

Heute zeige ich dir einen einfachen Schritt-für-Schritt-Plan zum eigenen ETF Portfolio. Diesen hätte ich dringend gebraucht, als ich mit dem Investieren begonnen habe. Denn damals habe ich noch versucht, den Markt zu schlagen und habe dabei viel Lehrgeld gelassen.

Diesen Beitrag über „ETF Portfolio“ kannst du dir hier auch als Video ansehen:

Meine Top-Empfehlungen zum Artikel für dich:

- Meine Lieblingsplattform für p2p-Investments mit 11,62% durchschnittlicher Jahresrendite.*

- Hol dir hier dein kostenloses Bankkonto für dein Smartphone*

- 20€ Prämie geschenkt für dein Consorsbank Aktien- und ETF-Depot.*

Wenn du das Investieren bis jetzt auf später verschoben hast oder darüber nachgedacht hast, eine Aktie zu kaufen, nur weil sie gerade in den Medien ist, dann ist dieser Artikel für dich. Du lernst in diesem Artikel wie du langfristig investierst, ohne dir jeden Tag Gedanken über die Aktienmärkte machen zu müssen. In vier einfachen Schritten zeige ich dir, wie du dein ETF Portfolio zusammenbauen kannst, so dass du direkt mit dem Vermögensaufbau beginnen kannst.

Dazu verwende ich einen Top Down Ansatz. Wir schauen uns das also erst aus der Vogelperspektive an, um uns ein Bild machen zu können. Wir schauen, was ist überhaupt das Ziel? Was ist unser Plan? Denn nur dann, wenn wir den Plan haben, können wir uns auch Gedanken darüber machen, welche Produkte wir kaufen möchten. Am Schluss schauen wir uns an, wo wir diese Produkte finden und worauf wir achten müssen, wenn wir unser ETF Portfolio aufbauen.

1) Was ist dein Ziel?

Dazu möchte ich dir zeigen, was der Milliardär John Bogle sagt. Er ist neben Warren Buffett, Peter Lynch und George Soros einer der vier Giants of the 20th Century. Er wurde nämlich gefragt, was er seinen Kindern hinterlassen würde, wenn es nicht Geld sein könnte. Also nur ein Portfolio oder die Grundsätze dahinter. Darauf verriet er seine Geheimnisse zum Vermögensaufbau

- Der richtige Anlagemix (Asset-Allokation) in Abhängigkeit von deiner Risikotoleranz und Zielen

- Streuen des Risikos durch günstige ETFs

- Kein Trading. Also nicht hin und her macht Taschen leer, sondern langfristig

Zudem sagt er: „Stell dich an den Seitenrand und schau den anderen dabei zu, wie sie hin und her handeln!“

Jetzt möchte ich aber genauer auf die einzelnen Punkte eingehen. Und was er damit genau meint.

Bereits ab 25€ in p2p-Kredite investieren – schau dir mal Bondora an (hier klicken!).*

Asset-Allokation

Hinweis

Vielleicht kennst du den Spruch von Warren Buffett: “Don´t put all your eggs in one basket.” Was Warren Buffett damit meint, ist, dass du dein Vermögen auf verschiedene Anlageklassen aufteilen solltest, um dein Gesamtrisiko zu reduzieren.

John Bogle, Warren Buffett und ziemlich jeder andere Investor ist davon überzeugt, dass du ohne diesen Grundsatz keinen langfristigen Erfolg haben wirst. Für das Konzept dieser Theorie hat ein Herr namens Harry Markowitz sogar den Nobelpreis für Wirtschaftswissenschaften bekommen. Deswegen verwende ich ebenfalls diesen Ansatz und möchte ihn dir weitervermitteln.

Gebühren

Im letzten Artikel habe ich schon gezeigt, je geringer die Gebühren, desto besser wirkt sich das auf unseren langfristigen Vermögensaufbau aus. Der Grundsatz ist: Je geringer die Kosten, desto größer ist das Vermögen am Ende.

Anlagehorizont

Ein sehr essenzieller Punkt. Der Anlagehorizont sollte nicht zu kurz gewählt werden, weil hier ist die Zeit mal auf unserer Seite. Warum? Das hat zwei Gründe: Kurzfristig haben die Märkte ziemlich große Schwankungen. Dadurch können große Verluste entstehen, wenn wir nur kurzfristig investieren. Langfristig können wir die schlechten Jahre ausbügeln und die Schwankungen interessieren uns weniger. Also solltest du planen, mindestens fünf Jahre, aber besser 10 Jahre und länger zu investieren.

Je länger du investierst, desto stärker tritt der Zinseszinseffekt auf. Also du bekommst mehr Zinsen auf die Zinsen und Zinseszinsen. Das Fazit darauf ist eigentlich, je früher du mit dem Vermögensaufbau beginnst, umso mehr wird sich das in der Zukunft für dich lohnen.

Zum besseren Verständnis kannst du dir auch einmal unseren Zinseszinsrechner ansehen.

2) Deine ETF Portfolio Strategie

Jetzt wo wir wissen, wo die Reise hingehen soll, müssen wir uns eine Strategie zurechtlegen, die zu unserer aktuellen Lebenssituation passt. Dabei spielen zwei Faktoren eine wesentliche Rolle. Das sind das Alter und deine persönliche Risikobereitschaft.

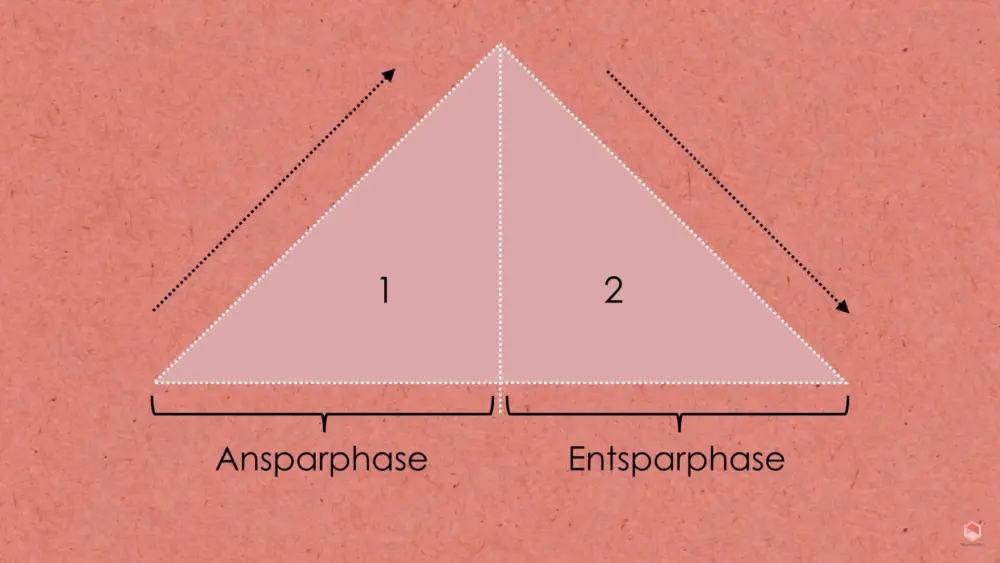

Schauen wir uns zuerst das Alter genauer an. In deinem Investmentleben sollte es zwei Phasen geben. Es gibt einmal die Ansparphase, in der du fortlaufend Geld sparst und investierst, um dein Vermögen aufzubauen. In der zweiten Phase kommt dann der schöne Teil, nämlich das Entsparen. Hier erntest du deine Lorbeeren und lebst quasi von deinen Erträgen. So sollte das im Grundprinzip aussehen.

Aber wie kannst du das jetzt genau erreichen? Hier spielt das Thema wie eben schon erwähnt eine zentrale Rolle. Du musst nämlich den Mix aus sicheren und risikobehafteten Anlagen finden. Dazu nutzt man in der Praxis zwei Risikoklassen. Ich nenne diese jetzt mal Eimer.

Hol dir hier dein kostenloses Bankkonto für dein Smartphone (hier klicken).*

Da gibt es einmal den Sicherheitseimer. Hier investierst du in sichere Produkte, die keine große Wertschwankung haben. Dafür aber langsam und stetig immer weiter wachsen bei geringem Risiko. Auf der anderen Seite gibt es dann den Wachstumseimer. Hier möchtest du den Vermögensaufbau vorantreiben. Du investierst in Produkte, die eine höhere Rendite erwarten, aber dafür nimmst du auch höhere Wertschwankungen in Kauf.

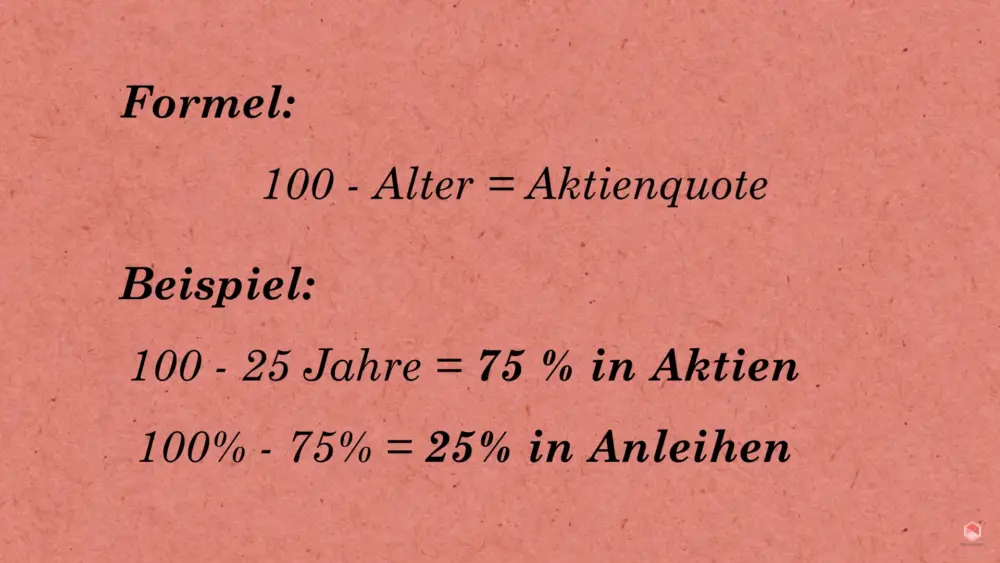

Jetzt fragst du dich sicher, was du dort genau hineinschütten musst. Und wie viel in welchen Eimer. Also gehen wir einmal Schritt für Schritt weiter. Zunächst wollen wir uns anschauen, wie viel in einen Eimer soll. Und später schauen wir dann, was genau dort rein sollte. Um das Ganze so einfach wie möglich zu halten, gibt es eine einfache Faustformel, die ich dir jetzt kurz zeigen möchte. Die Formel funktioniert wie folgt:

Die Aktienquote entspricht dem Wachstumseimer. Der verbleibende Teil wird dann in den Sicherheitseimer investiert. Dazu gibt es noch ein kurzes Beispiel für einen 25-Jährigen.

Dieses Konzept beruht auf der Annahme, dass wir im Alter nicht mehr so große Verluste verkraften können, weil wir das Geld ja für die Rente brauchen. Da können wir sehr große Verluste nicht mehr in Kauf nehmen.

Wie sollte sich das ETF Portfolio im Laufe deines Lebens entwickeln?

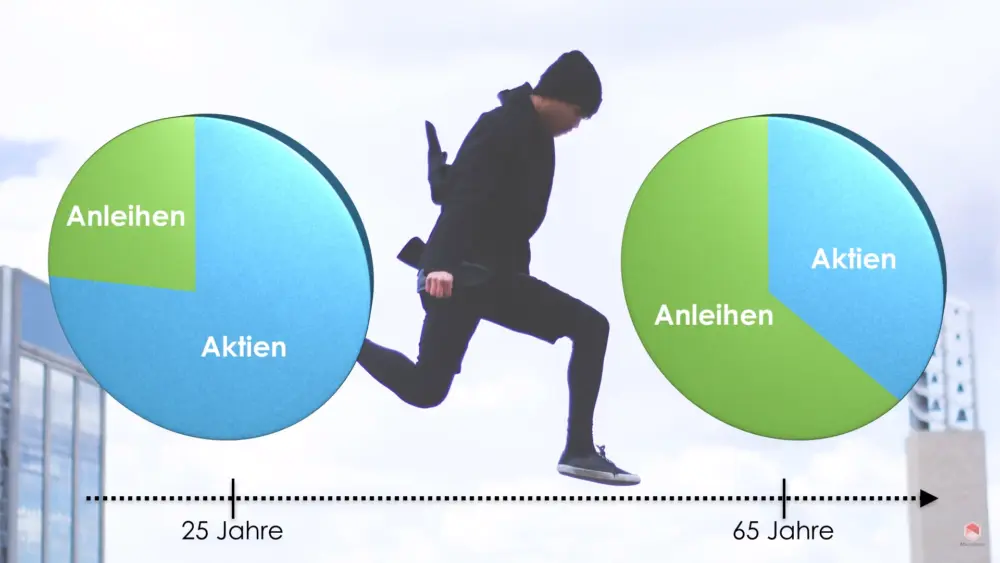

In jungen Jahren willst du dein Vermögen wachsen lassen und kannst dabei Rückschläge in Kauf nehmen. Darum kannst du mehr Risiko eingehen, weil du noch genügend Zeit zum Ansparen hast.

Hinweis

Mit zunehmendem Alter solltest du dein Risiko aber reduzieren. Weil die Entsparphase näher kommt und du die großen Verluste nicht mehr einfach aussitzen kannst. Ab wann diese Ansparphase beginnt, ist individuell. Bei manchen ist das früher, bei manchen ist das später. Das ist davon abhängig, wieviel Vermögen du aufbauen willst und wieviel Risiko du persönlich eingehen willst.

Wie viel Risiko willst du eingehen?

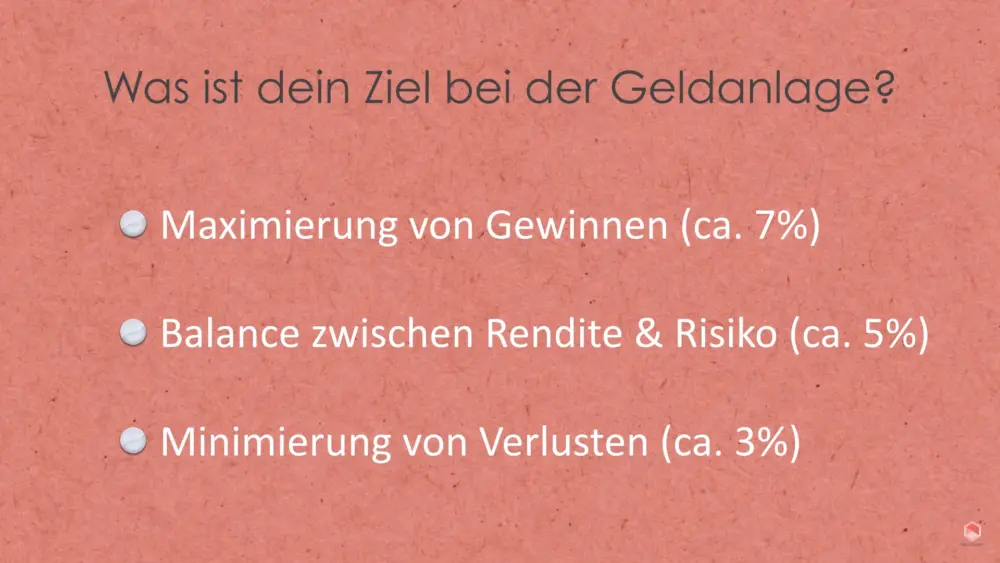

Dazu kannst du dir zwei einfache Fragen stellen. Je nachdem, wie du diese beantwortest, kannst du entweder 10% mehr in Aktien investieren, als aus dieser Formel herauskommt oder weniger. Schauen wir uns die Fragen doch mal kurz an.

Merke dir einfach deine Antwort und notiere sie dir. Dann können wir am Ende deine Risikopräferenz beantworten.

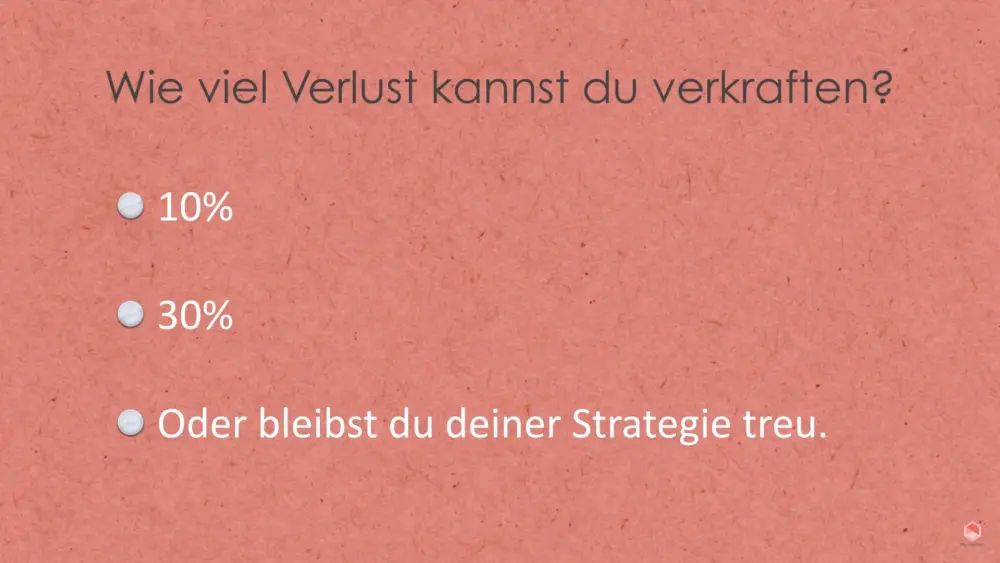

Wie viel Verlust kannst du verkraften? Ab wann zittert deine Hand auf der Maus? Wenn du 10% Verluste hast, würdest du dann schon verkaufen? Oder erst bei 30% sagst du, dass es dir langsam an die Nerven geht? Oder lässt dich das alles völlig kalt und du bleibst deiner Strategie immer treu? Auch hier kannst du wieder deine Antwort notieren.

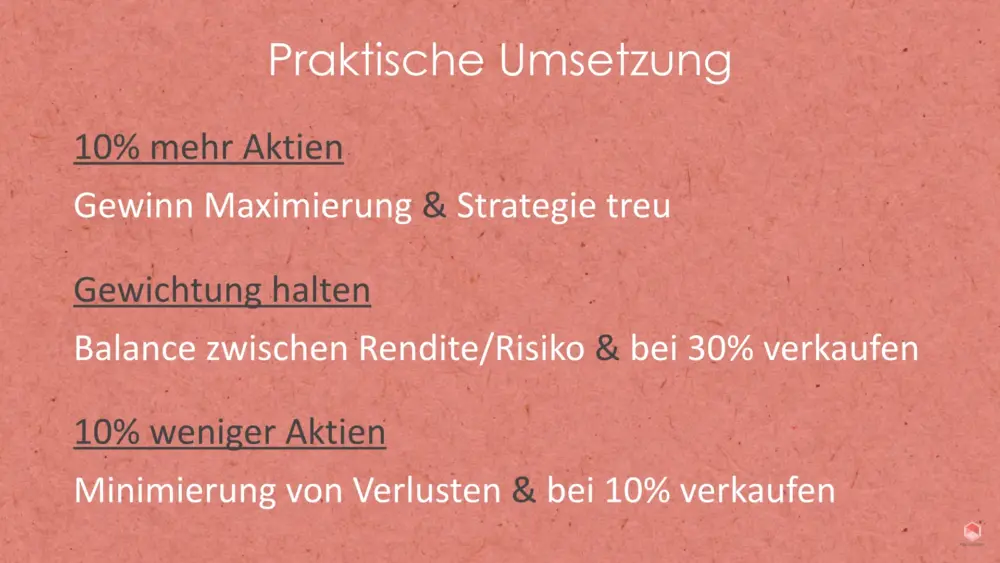

Praktische Umsetzung

Wir können jetzt 10% mehr in Aktien investieren, wenn du gesagt hast, dass dein Ziel Gewinnmaximierung ist und du deiner Strategie treu bleibst. Dir ist es egal, was in den Märkten passiert. Dann kannst du sagen, dass du noch 10% mehr in Aktien investieren und weniger in Anleihen investieren kannst.

Deine Position oder Gewichtung solltest du halten, wenn du sagst, dass du eine Balance zwischen Rendite und Risiko bei ca. 5% haben möchtest. Wenn die Aktienmärkte und dein Depot mehr als 30% fallen, dann würdest du verkaufen.

Du solltest dein Risiko in Aktien zurückfahren, wenn du deine Verluste minimieren willst. Und schon bei 10% Verlust verkaufen würdest. Natürlich kannst du auch 5% weniger oder mehr Aktien gehen, je nachdem, wenn du einen Mix aus Antworten gewählt hast. Aber so kannst du relativ einfach und simpel deinen Mix finden.

Hilfreiche Tipps zum ETF Portfolio erstellen

Hinweis

Wenn du dich nicht entscheiden kannst, wie viel Risiko du gehen sollst, wähle die Variante mit geringerem Risiko.

Weil die Emotion eines tatsächlichen Verlusts oft unterschätzt wird. Mir geht das so und dir wird das wahrscheinlich auch so gehen. Ansonsten versuche die Dinge möglichst einfach zu halten. Damit du das gelernte umsetzen kannst. Das soll hier keine Raketenwissenschaft sein, sondern du sollst es wirklich ausführen können. Und nicht wieder, weil es so komplex ist, sagen, dass du es doch nicht machst.

3) Welche Indizes für das ETF Portfolio?

Jetzt wo wir wissen, in welchen Eimer wir investieren sollten, müssen wir noch die passenden Produkte dazu finden.

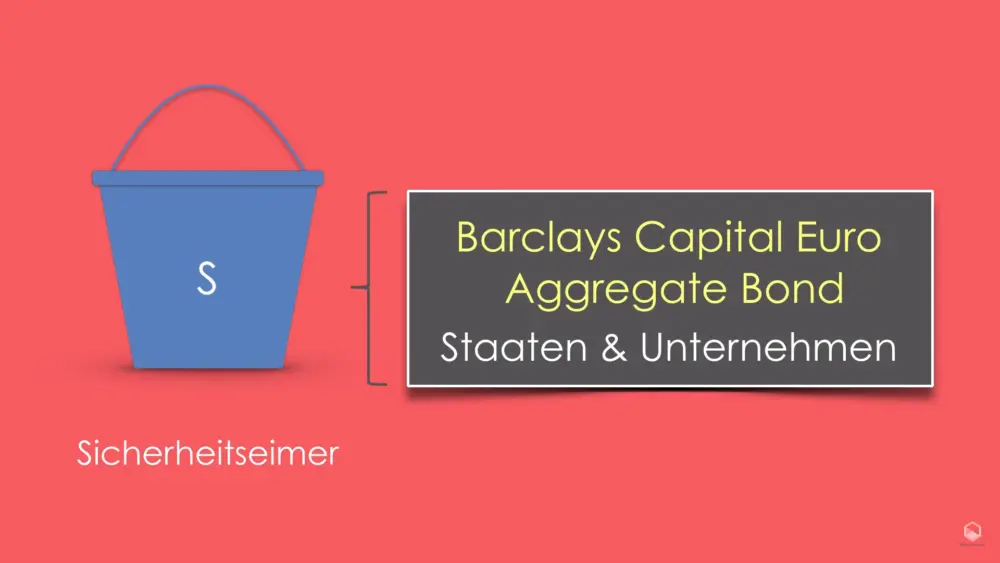

In den Sicherheitseimer sollen sichere Anlageprodukte. Diese sind z.B. Anleihen von Ländern oder Unternehmen mit guter Bonität. Hohe Bonität haben z.B. Länder wie Deutschland, die USA oder die skandinavischen Länder wie Schweden, Norwegen usw. Viele Leute bevorzugen auch in das Land zu investieren, aus dem sie kommen. Weil sie dort leben, damit einen persönlichen Bezug haben und glauben das Risiko besser einschätzen zu können. Diesen Effekt nennt man auch Home Bias, bzw. verzerrte Wahrnehmung. Doch hier muss man versuchen, objektiv zu bleiben und sich auf die Fakten zu berufen, welches Land wirklich sicher ist.

Neben Anleihen von Ländern können auch Anleihen von soliden Unternehmen dabei sein, denn diese sind auch sehr interessant. Ein möglicher Index dafür wäre z.B. der Barclays Capital Euro Aggregate Bond. Dort sind Staats- und Unternehmensanleihen drin, kombiniert mit verschiedenen Laufzeiten. Dadurch bekommen wir eine schöne breite Diversifikation im Markt.

Jetzt kommen wir zum Wachstumseimer unseres ETF Portfolios. Hier gibt es zwei sehr beliebte Varianten, die ich dir vorstellen will. Der erste und beliebteste Index ist der MSCI World mit über 1600 Aktien aus 23 Industrieländern. Also sprich Nordamerika, Europa und Australien.

Um aber jetzt auch noch die Emerging Markets, also die Schwellenländer zu integrieren, um das noch weiter zu streuen, gibt es einen zweiten Index, der sehr beliebt ist. Das ist der MSCI Emerging Markets. Der hat über 800 Aktien aus 23 Entwicklungsländern. Dort sind auch Länder wie z.B. China, Südkorea, Polen, Türkei usw. drin. Und damit deckt man weltweit fast den kompletten Aktienmarkt ab. Wenn man sich die beiden Indizes jetzt ins ETF Portfolio packen möchte, kann man sagen, dass man 70% MSCI World Index und 30% MSCI Emerging Markets nimmt. Nun weißt du, wieviel du in welchen Eimer investieren musst und welche Indizes dazu passen.

4) Welcher ETF?

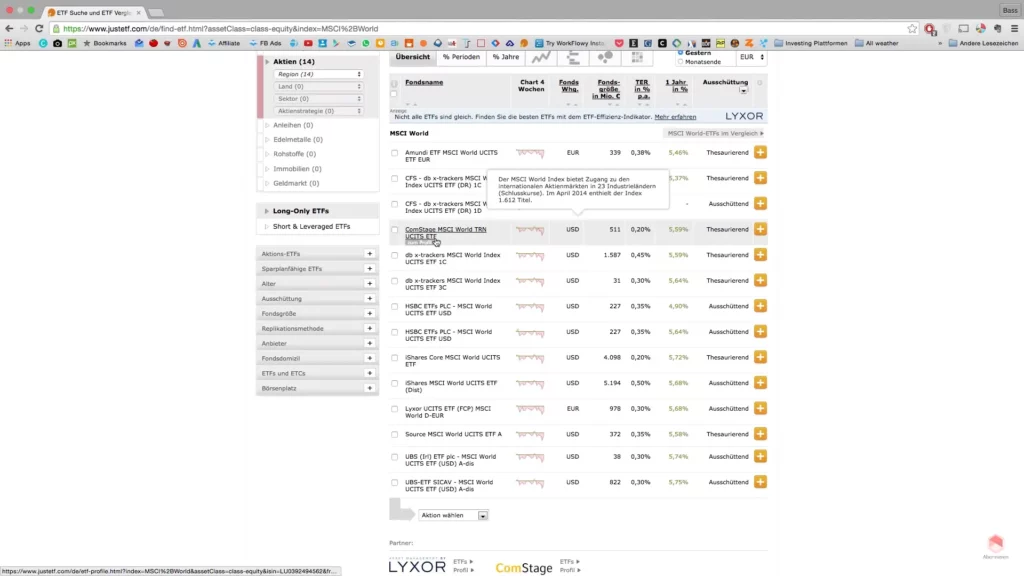

Jetzt musst du nur noch den passenden ETF finden. Ich suche meine ETFs immer bei justETF raus. Dort zeige ich dir nun ein Beispiel.

Wir suchen uns den Aktienindex MSCI World raus. Dafür klicken wir auf Aktien und können dann die einzelnen Indizes auswählen. Und da dann auch den MSCI World. Wenn wir dann da draufgeklickt haben, bekommen wir die 14 Suchergebnisse. So können wir uns den passenden mit den günstigsten Gebühren raussuchen. Dieser sollte natürlich bei unserem Broker verfügbar sein.

Hinweis

Ich benutze selbst Scalable Capital. Ich gehe immer gleich vor. Ich suche bei justETF immer den passenden ETF raus. Dabei achte ich auf Gebühren und Größe. Dann kopiere ich die Nummer zur Comdirect, wo ich dann den ETF kaufe. Selbes Vorgehen kannst du dann mit dem MSCI Emerging Markets machen. Bei den Anleihen funktioniert es ähnlich. Einfach auf Anleihen klicken und dort die verschiedenen Indizes raussuchen.

Die Seite justETF ist meiner Meinung nach sehr innovativ. Es gibt noch einige andere Suchmaschinen, ich bin aber bei dieser hängen geblieben und benutze sie gerne. Ich bekomme dafür auch kein Geld für die Werbung, ist einfach eine Empfehlung aus Überzeugung.

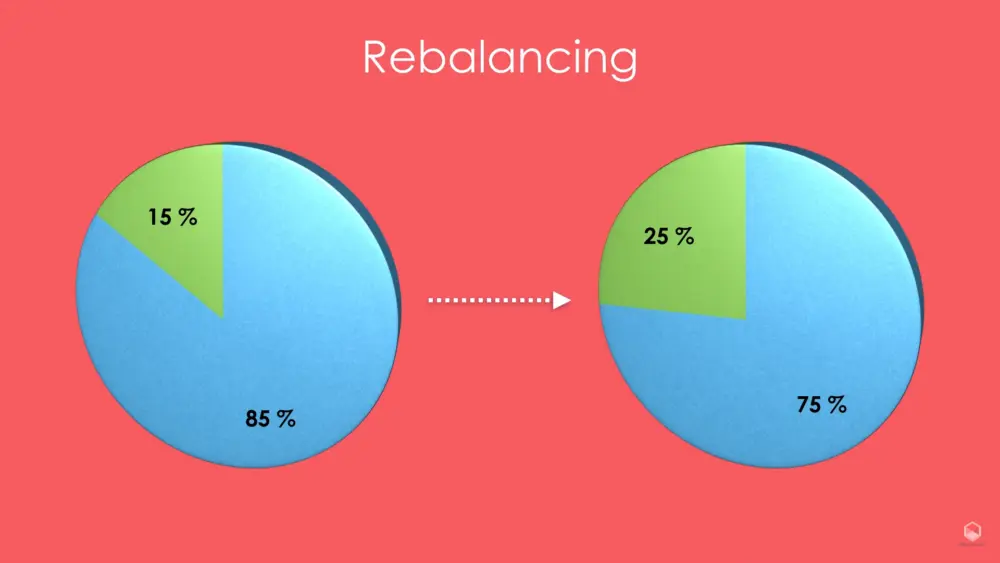

Rebalancing

Ein bis zweimal im Jahr solltest du ein sog. Rebalancing durchführen. Damit ist gemeint, dass du das ETF Portfolio wieder auf die ursprüngliche Ausgangsgewichtung zurückbringst. Weil Aktien und Anleihen sich im Verlauf des Jahres unterschiedlich stark entwickeln werden. So passt du das einmal im Jahr wieder an. Wie das geht, werde ich in Zukunft auch nochmal in einem anderen Artikel erklären.

Do-It-Yourself oder „?“

Nun habe ich noch eine Überraschung. Wenn du dir nicht zutraust, dein ETF Portfolio im Alleingang zu bauen. Oder einfach nicht die Zeit und Muse dafür hast, habe ich eine neue und attraktive Alternative für dich. Soviel kann ich dir schon mal verraten, es handelt sich um einen Service, bei dem du mit wenigen Klicks investieren kannst. Dabei musst du dich um nichts mehr kümmern. Ein Service, der normal eigentlich nur extrem Reichen vorbehalten ist. Doch mit der Weiterentwicklung der Technologie und den ETFs, wurde das immer günstiger. Somit ist das auch für uns Otto-Normalverbraucher kostengünstig möglich. Wenn du mehr dazu wissen willst, melde dich auf meiner Website an.