Talerbox ETF-Portfolio: All-Weather Strategie

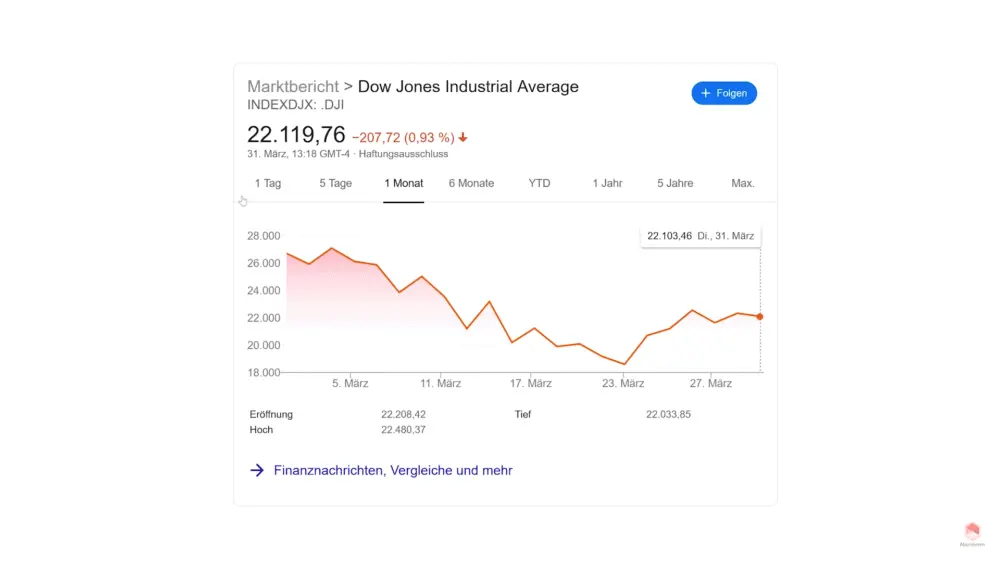

Die Börsen sind in letzter Zeit ordentlich nach unten abgerutscht. Wir sind in einer Krise und womöglich steht uns sogar eine große Rezession bevor. Diese kann nicht nur unseren Alltag, sondern auch unsere Investments bedrohen.

Talerbox ETF-Portfolio Strategie

Meine Top-Empfehlungen zum Artikel für dich:

Hinweis

Dieser Artikel ist keine Aufforderung zum Kauf, sondern dient nur zur Information. Auch noch der Transparenz halber: Die Sparplan Offensive ist eine Aktion der Consorsbank, die das gesponsert hat. Hier noch einmal ein großes Dankeschön an die Consorsbank, die uns drei verschiedenen Youtubern ermöglicht hat, 3000€ zu investieren. Hier kannst du übrigens ein kostenloses Depot mit 20€ Guthaben aufmachen.*

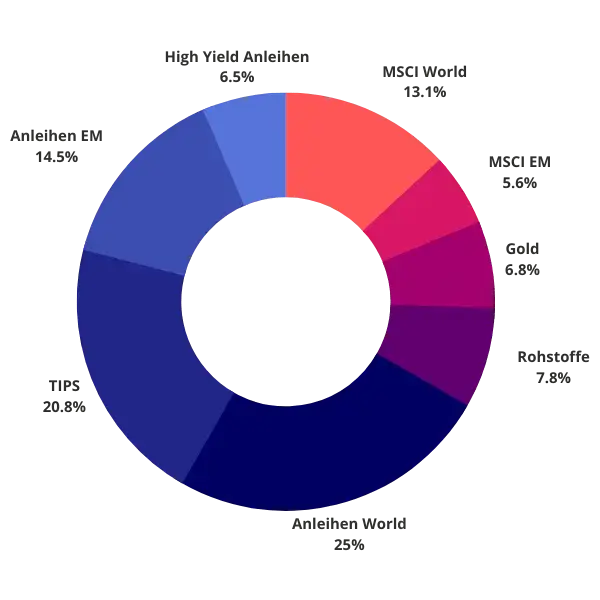

Talerbox ETF-Portfolio Aufteilung

Die ETFs im Talerbox ETF-Portfolio:

- MSCI World – WKN: A1XB5U

- MSCI Emerging Markets – WKN: A12GVR

- EUWAX Gold 2 – WKN: EWG2LD

- Rohstoffe Ex-Agriculture – WKN: ETF090

- Anleihen World (Global Aggregate Bond) – WKN: DBX0NV

- TIPS (Inflationsgeschützte Anleihen) – WKN: A0Q41X

- Anleihen Emerging Markets – WKN: A0NECU

- Unternehmensanleihen (High Yield Bonds) – WKN: A1C3NE

Keine Empfehlung – nur Information

20€ Prämie geschenkt für dein Consorsbank Aktien- und ETF-Depot.*

Talerbox ETF-Portfolio Updates

Update 06/2021:

Update 09/2020:

Update 04/2020:

Update 01/2020:

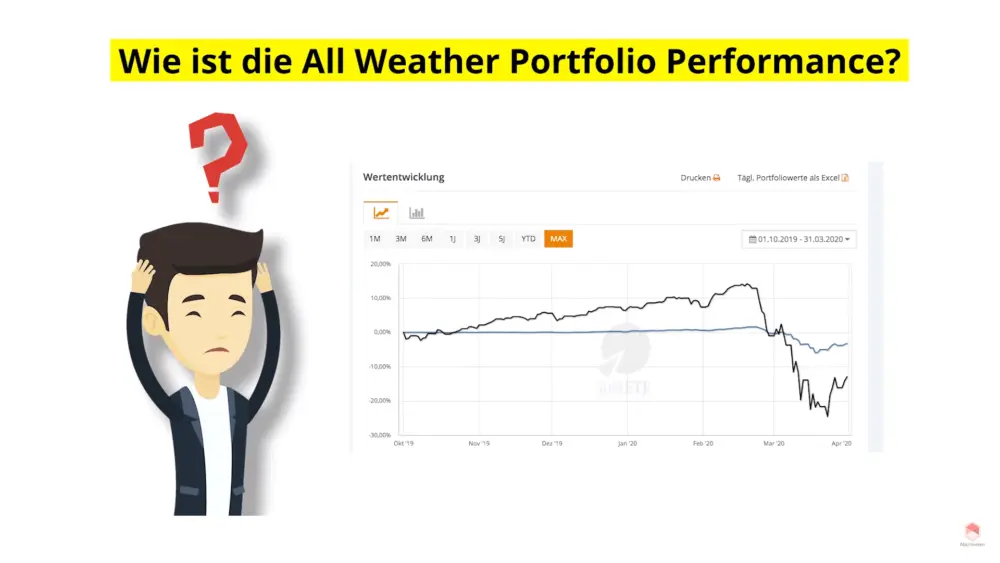

Talerbox ETF-Portfolio All-Weather Performance

Nun stellt sich die Frage, wie die All Weather Portfolio Performance verläuft. Hat das Portfolio mehr oder weniger als der Markt verloren? Wie hat sich das All Weather Portfolio jetzt in der Krise geschlagen im Vergleich zum MSCI World? Oder wie war die All Weather Portfolio Performance verglichen mit dem Kommer Portfolio oder dem ARERO Fonds? Besser oder schlechter? Und warum ist das der Fall? Außerdem klären wir die Frage, ob es eventuell Probleme mit der All Weather Portfolio Performance gibt und müssen wir ggf. schnell reagieren? All das wollen wir heute im dritten Update der Sparplan Offensive einmal genauer anschauen.

Wie heißt es so schön: Wer hoch steigt kann auch tief fallen. Nur runter geht es meistens schneller. Das haben wir aktuell an den Börsen gesehen. Einige von uns mussten bereits ordentlich Federn lassen. Jetzt stellt sich die Frage, wie hat das All Weather Portfolio den ersten Crash gemeistert? Denn es soll uns ja gerade in Krisenzeiten sicher durch den Markt bringen. Kann es dieses Versprechen wirklich halten? Dies gilt es jetzt zu überprüfen.

Und als hätten wir den Stresstest herbeigerufen, ist der Markt pünktlich zum dritten Update der Sparplan Offensive ordentlich eingebrochen. So können wir die Thesen des All Weather Portfolios auf den Prüfstand stellen.

Doch genug der Worte und Intros, lass uns endlich zu den Zahlen und Fakten kommen und uns die Situation mal genauer anschauen. Bevor wir uns jetzt die Performance des All Weather Portfolios genauer anschauen, müssen wir erst einmal herausfinden, wie das Portfolio auf die Corona Krise reagiert. Eventuell müssen wir ggf. etwas anpassen. Genau das ist sehr wichtig, in solchen Krisen zu überprüfen. Denn oft ist es so, dass gerade in Krisenzeiten einige Anteile überproportional nachgekauft werden müssen, weil sie stärker gefallen sind, als die anderen.

Die Exceltabelle zur All Weather Portfolio Performance kannst du dir hier gleich downloaden.

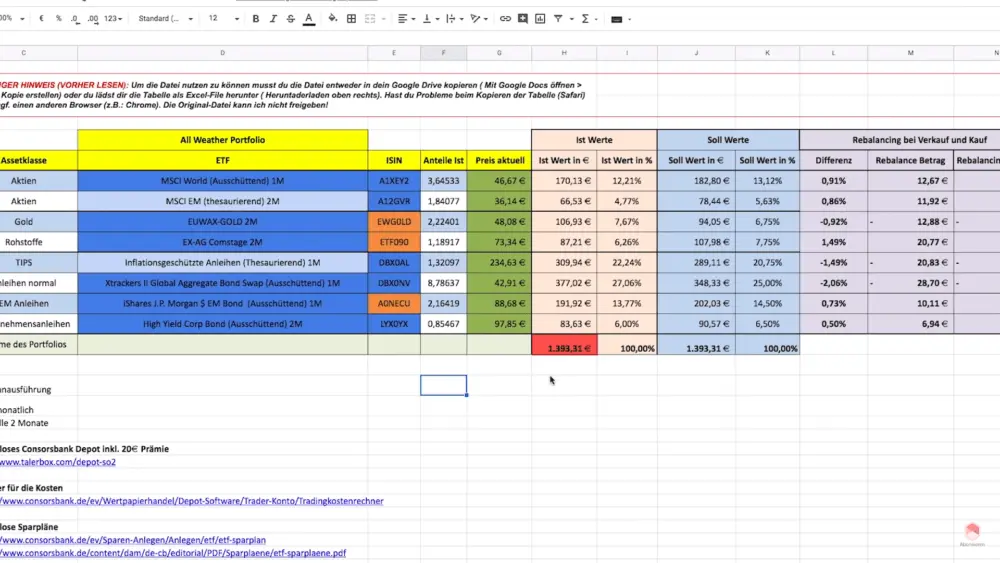

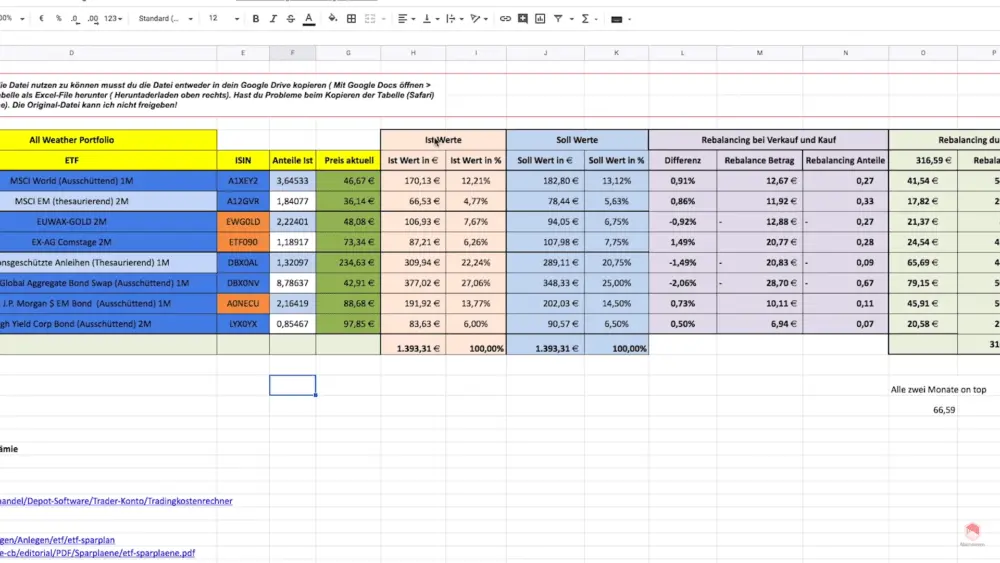

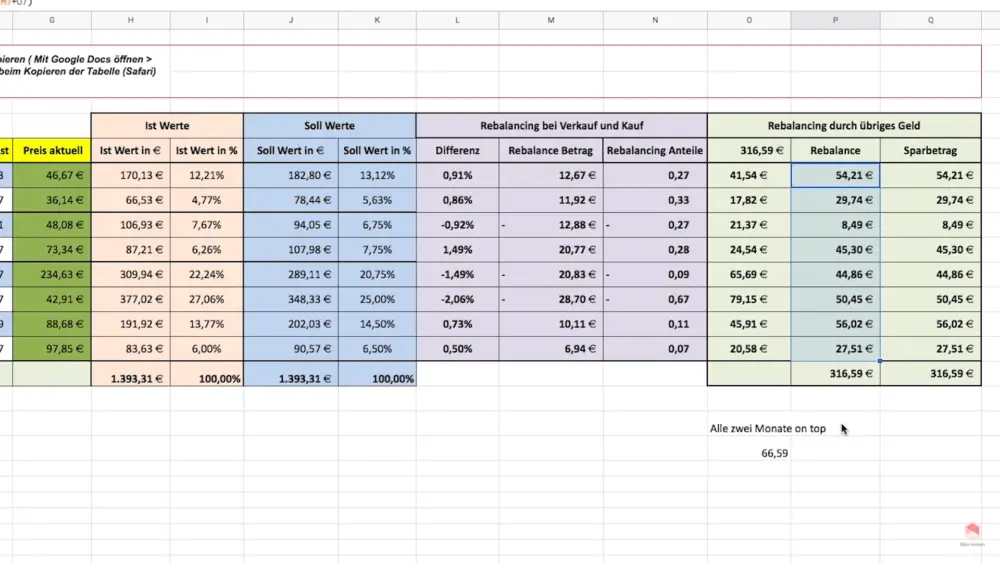

Als Erstes tragen wir hier die Ist-Anteile neu ein und die aktuellen Preise.

Wie du sehen kannst, haben wir ungefähr 1.400€ im Portfolio, obwohl wir schon die Hälfte der Zeit rum haben. Es müssten eigentlich 1.500€ investiert sein. Einerseits sind die Werte teilweise gefallen. Andererseits werden manche Sparpläne nur alle zwei Monate ausgeführt (da wo 2M steht). So ist erst im nächsten Monat wieder die richtige Balance geschaffen. Das nächste, was wir uns mal anschauen müssen, was gerade interessant ist, wenn der Markt sehr stark gefallen oder gestiegen ist. Wie sind jetzt die Ist-Werte im Vergleich zu den Sollwerten?

Ja klar, die Aktien sind jetzt sehr stark gefallen in letzter Zeit. Und wir sehen hier, der Ist-Wert liegt bei 170€ und eigentlich müsste er bei 182€ liegen. Das ist jetzt nicht so ein großer Unterschied. Bei dem MSCI Emerging Markets ist das schon ein bisschen größer, dort sind das knapp 1% Abweichung. Dann haben wir Gold, das sogar ein bisschen gestiegen ist. Ist also oft der sichere Hafen, da zeigt sich diese Tendenz aktuell in der Corona Krise ebenfalls.

Die Rohstoffe hingegen sind ordentlich gefallen. Liegt auch mit daran, dass in diesem Rohstoff-Paket auch Öl sehr stark mit drin ist und das massiv eingebrochen ist. Ansonsten haben sich die Anleihen relativ gut entwickelt. Teilweise sieht man, dass hier die Inflationsgeschützten sogar ein bisschen drüber sind. Ebenso auch die Aggregated Bonds. Also hier findet die Flucht in die Anleihen statt, wie man das klassisch aus der Theorie kennt. Die Emerging Market Bonds sind hingegen wieder etwas gefallen. Soweit zu den Ist- und Sollwerten.

Rebalancing des All Weather Portfolios

Jetzt müssen wir mal schauen, wie sieht jetzt das Rebalancing aus. Ich bin ja kein Fan von Kaufen und Verkaufen, deswegen springe ich direkt weiter zum Rebalancing durch übriges Geld bzw. die Sparpläne.

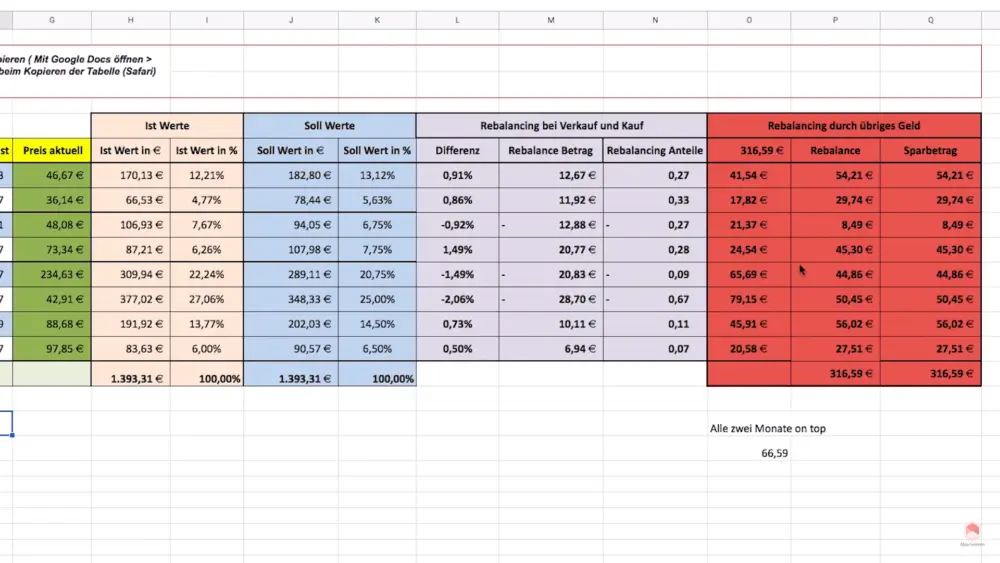

Normalerweise müsste ja hier 250€ stehen, weil wir jeden Monat 250€ investieren wollen. Da ich aber hier die Sparpläne habe, die teilweise nur jeden zweiten Monat ausgeführt werden, haben wir hier nächsten Monat am 15. April on the Top 66,59€ aus den Sparplänen, die nur alle 2 Monate ausgeführt werden. Damit beträgt jetzt im nächsten Monat die Sparrate ungefähr 316€. Jetzt ist es allerdings so, dass natürlich die Rebalancings stattfinden könnten bzw. sollten, um die All Weather Portfolio Performance zu optimieren. Es ist jetzt gerade sehr schön, dass man gerade Werte, die stark gefallen sind, gut nachkaufen kann. Also nutze ich jetzt diese Tabelle, wie du auf dem Screenshot sehen kannst. Diese ergibt sich auf dem Betrag aus der Spalte davor plus dem Betrag des Rebalancings. In der ersten Zeile ergibt es z.B. 41+12 = 54€. Hiermit bekomme ich die neuen Gewichtungen für den nächsten Monat.

Auf das Rebalancing im Detail gehe ich in diesem Artikel jetzt nicht mehr ein, weil wir das bereits im zweiten Teil der Sparplan Offensive ausführlich erklärt haben. Deswegen verweise ich an dieser Stelle nochmal auf das Video:

Im Prinzip müsste man einen Tag vor der nächsten Ausführung die Excel-Tabelle öffnen und die aktuellen Werte mal eingeben, damit es nicht zu großen Verzerrungen wie aktuell kommt und die Sparpläne entsprechend der Werte ändern. Nach der Ausrichtung setzt man dann alles wieder auf die normalen Werte zurück.

Die All Weather Portfolio Performance im Detail

Kommen wir jetzt aber wieder zum spannenden Teil. Wie hat sich genau die All Weather Portfolio Performance gehalten? Ist das Portfolio stärker oder weniger stark als der Markt gefallen? Denn es gibt ja öfters Kritik an dem All Weather Portfolio, dass da sehr viele Anleihen drin sind. Das könne ja gar nicht performen und funktionieren. Aber ob das so richtig ist, schauen wir uns jetzt erstmal an.

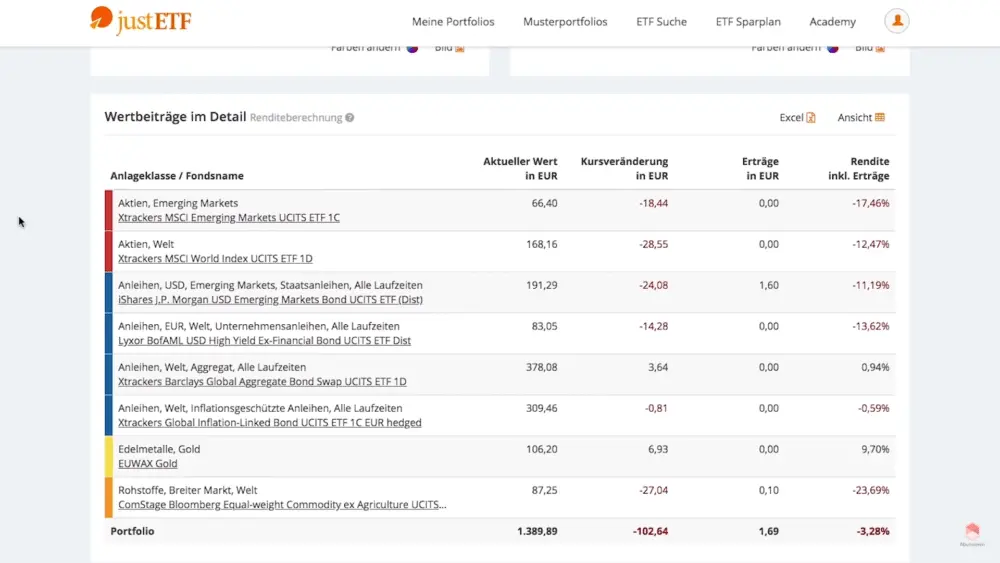

Hier haben wir erstmal die Wertbeiträge im Detail. Also wie haben sich die einzelnen Assetklassen bzw. die einzelnen ETFs entwickelt. Wir sehen hier z.B. die Aktien der Emerging Markets und der Welt sind sehr stark gefallen in letzter Zeit. So auch sehr analog beim All Weather Portfolio. Dafür sind die Anteile nicht so groß. Wir sehen hier, die Emerging Markets sind hier stärker gefallen. Ist auch sehr klar, weil die Unternehmen dort als unsicherer angesehen werden. Deswegen sieht man hier den stärksten Wertverfall tatsächlich in den Emerging Markets.

Man sieht dann meistens ein bisschen eine Flucht in die (sicheren) Anleihen. Man sieht auch hier, dass wahrscheinlich ein Teil des Geldes in die Anleihen geht. Am meisten sind aber tatsächlich die Unternehmensanleihen gefallen, weil die unsicherer sind als ein Land. Ein Land hat meistens eine höhere Bonität als Unternehmensanleihen. Dann sieht man natürlich auch, dass die Emerging Markets als risikoreicher angesehen werden von den Investoren und das Geld dann doch eher in die sicheren Anleihen fließt – ein Interessantes Detail der All Weather Portfolio Performance. Also Länder wie USA, Deutschland etc. Dann die beiden Aggregatszustände Inflationsgeschützte Anleihen und Aggregated Bonds. Und man sieht auch, dass diese sogar teilweise positiv performen, was das Portfolio ein bisschen gerettet hat, weil wir davon sehr große Anteile haben. Dazu kommt noch das Gold. So machen beide mit 780€ fast die Hälfte des Portfolios aus. Da beide positiv sind, reißt das die Rendite ein bisschen raus. Gold gilt ja als der sichere Hafen, da sind sogar bei 10% im Plus.

Als nächstes sehen wir die Rohstoffe, die haben stark verloren, das liegt daran, dass da sehr viel Öl mit drin ist, was die Performance heruntergerissen hat. Aber wir sehen schon mal, dass das Portfolio nur ein Minus von drei Prozent Stand 31. März 2020 hat. Also hat es sich hier schon sehr gut gefangen bzw. keine so starken Verluste hingenommen wie viele andere Portfolios oder einzelne Assetklassen.

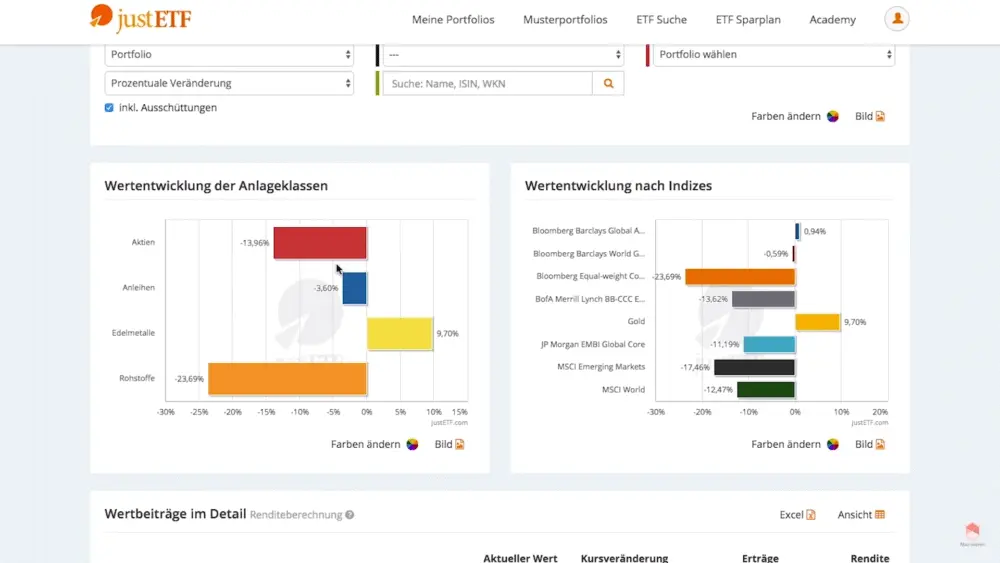

Schauen wir uns doch mal die Wertentwicklung der Assetklassen an. Das All Weather Portfolio hat fast 14 % in Aktien verloren. Bei Anleihen sind das 4%, Gold ist gut im Plus mit fast 10% und die Rohstoffe stark im Minus. Dazu kann man die einzelnen Indizes auch noch mal genauer anschauen, aber das gibt ein sehr ähnliches Bild. Aber durch die Gewichtung und die richtige Anpassung im Portfolio haben wir es geschafft, den Verlust auf knapp -3% abzufedern.

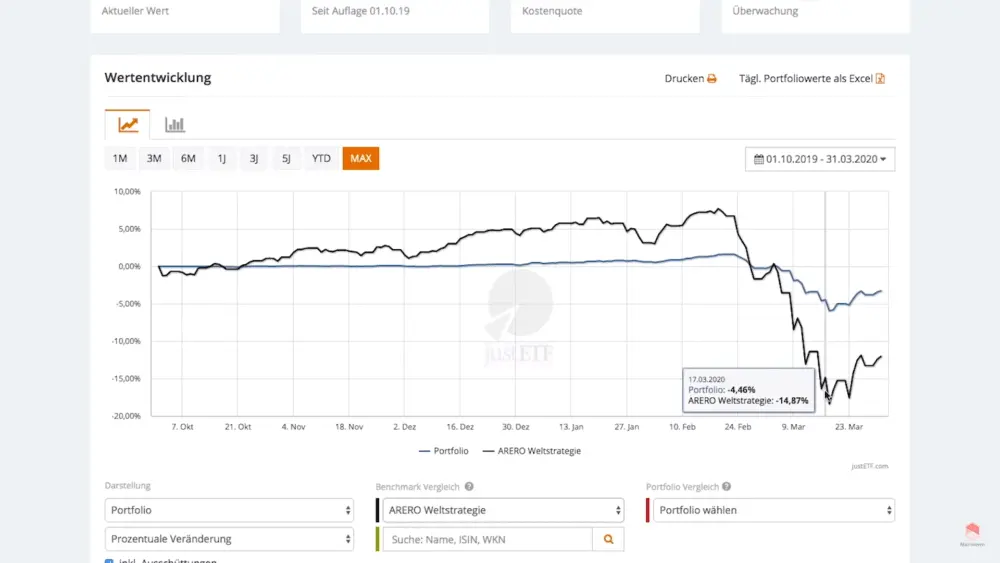

Performance im Vergleich zu den anderen klassischen Portfolios

MSCI World im Vergleich

Vergleichen wir das doch jetzt mal mit den klassischen Portfolios wie z.B. dem MSCI World. Auf justETF können wir uns ganz einfach einen Benchmark Vergleich einholen. Wie du auf dem Screenshot sehen kannst, ist blau das All Weather Portfolio und schwarz der MSCI World. Wir sehen, dass er am Anfang stärker gestiegen ist auf +13%, aber es dann nach unten ging auf -24.5%. Wenn wir dahingegen unser All Weather Portfolio sehen, dann war es bei 1,6% im Plus und im tiefsten Punkt auf -6%. Also eutlich weniger als der MSCI World. Man kann hier wirklich deutlich entspannter durch die Krise aktuell fahren mit dem All Weather Portfolio.

Kommer Portfolio im Vergleich

So sehen wir, dass es sich am Anfang natürlich stärker bewegt. Aber man hat auch wieder einen sehr starken Gewinnverlust. So muss man das jetzt erstmal wieder aufholen. In der Spitze bis zu 20%. Es hat im Vergleich zum MSCI World mehr rausgeholt, aber auch hier hat das Risiko mehr zugeschlagen, als beim All Weather Portfolio.

ARERO Fonds im Vergleich

Anfangs sehen wir eine bessere Rendite, aber auch hier musste das Portfolio ordentlich federn lassen. Also im Gesamtüberblick sieht man schon mal, dass das Portfolio der All Weather Strategie hier um einiges besser performt in der Krise und nicht so stark einbricht.

Jetzt kann hier die Kritik sein, dass die anderen auch wieder schneller aufholen. Zusätzlich haben sie mehr Rendite gemacht. Man kann das Portfolio auch noch hebeln, das zeige ich dir gleich noch mal, wie man das macht.

Wie man die Rendite des All Weather Portfolios steigern kann

Jetzt haben wir ja festgestellt, dass die All Weather Portfolio Performance bisher besser als der Markt ist. Jetzt können wir uns überlegen, warum das der Fall ist. Gehen wir doch mal auf Spurensuche. Ggf haben wir auch noch wie angekündigt eine Rendite Idee, wie wir das Portfolio weiter steigern können und die Rendite pushen können. Warum ist die All Weather Portfolio Performance besser? Warum hat es ein besseres Chance-Risiko-Verhältnis?

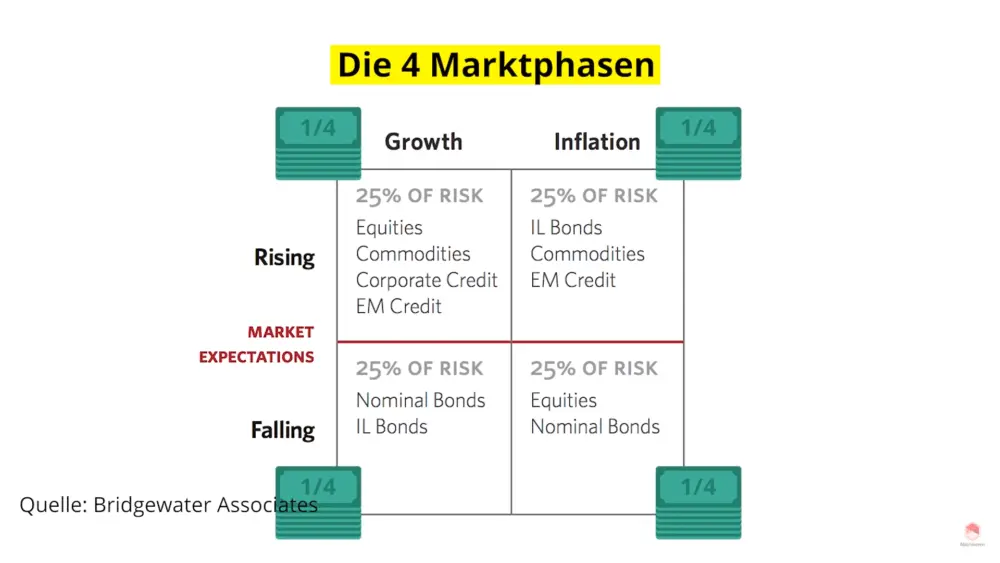

Das liegt im Wesentlichen an der Balance zwischen den vier möglichen Wirtschaftsszenarien. Vereinfacht gesagt nennen wir die jetzt mal Frühling, Sommer, Herbst und Winter. Damit sind im wesentlichen Inflation, Deflation, Aufschwung und Abschwung gemeint. Und das alles im Mix. Durch die gleichmäßige Aufteilung in alle Szenarien können wir beispielsweise solche Downphasen wie aktuell besser handeln. Wir haben da eben auch sehr schön die Geldströme gesehen von den gefährlichen Aktien raus in die Anleihen.

So wie man es aus der Theorie kennt, gehen die Geldströme in die sicheren Häfen wie Gold und sichere Anleihen. Die sicheren Anleihen und das Gold federn also den Verlust am Markt sehr schön ab und verbessern die All Weather Portfolio Performance.

Das war jetzt die Erklärung der Funktionsweise. Jetzt habe ich ja schon angedeutet, dass man mehr Risiko gehen kann und die Rendite etwas erhöhen kann. Es wäre z.B. möglich, wenn wir im MSCI World und den Emerging Markets statt den Big Caps die Small Caps nehmen.

In der Theorie haben diese immer einen gewissen Aufholeffekt und wachsen schneller. Dadurch haben sie aber auch ein höheres Risiko. So könnte man sein Portfolio ein bisschen hebeln und jetzt gerade in der Krise könnte es interessant sein, dass ggf. diese Small Cap MSCI World Aktien stärker gefallen sind und aber auch stärker wieder aufholen. So können wir dann jetzt quasi günstig einkaufen. Schauen wir uns doch mal an, was es da für Möglichkeiten gibt bei der Consorsbank.

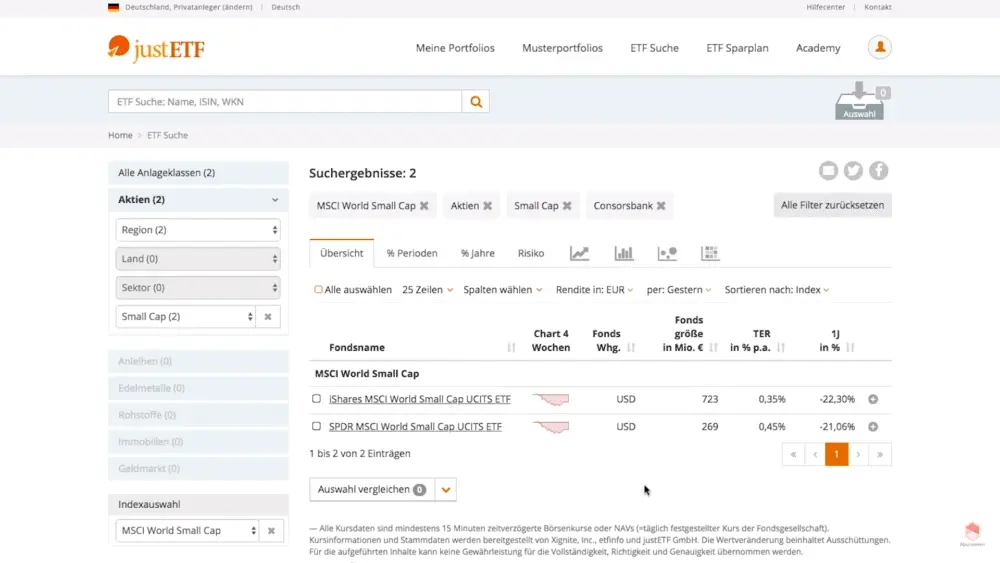

Dazu geht es wieder ganz klassisch auf die justETF Suche. Wir wollen hier mit Aktien anfangen. Im nächsten Schritt klicke ich an, dass diese Sparplanfähig bei der Consorsbank sind.

Dazu gibt es die verschiedenen Strategien, von denen es jede Menge gibt. Wir konzentrieren uns jetzt mal auf die Small Cap. Da gibt es 14 Stück bei der Consorsbank. Wir wollen natürlich die weltweiten. Also nicht jetzt irgendwie Europa, Japan oder USA. Sondern wir suchen uns hier MSCI World Small Cap. Da gehen wir jetzt mal drauf und sehen, dass hier noch zwei ETFs übrig bleiben. Hier nehmen wir den ETF mit den geringeren Gebühren, dem iShares. Wenn wir uns diesen genauer anschauen könnten wir uns überlegen, wie der Kostenunterschied zum Standard–MSCI World aussieht.

Was können wir lernen?

Warst du in dieser Downphase bis jetzt schon ängstlich? Oder hast du sogar Panik gehabt und konntest gar nicht mehr schlafen, weil das Portfolio so sehr ins Minus gerutscht ist? Oder noch schlimmer, du hast sogar verkauft, weil du nicht mehr an dein Portfolio geglaubt hast? Wenn ich ehrlich bin, bis zu diesem Artikel wusste ich nicht einmal, wie sehr mein Portfolio “gefallen” war. Ich hatte erstaunlicherweise nicht mal ins Portfolio geblickt und hatte zu keinem Zeitpunkt irgendwelche negativen Gedanken oder Regungen, als die Märkte ordentlich nach unten gerauscht sind.

Im Gegenteil: Ich habe mich sogar ein Stück weit gefreut, endlich einkaufen zu können und die Sparpläne zu erhöhen. Zudem habe ich genau 0 Minuten in das Portfolio gesteckt. Ich habe mir nicht überlegt, welche Aktien kaufe ich jetzt wirklich? Oder wann kann ich jetzt am besten einsteigen? Wo ist der Tiefpunkt? Tatsächlich habe ich nichts gemacht und habe die Sparpläne automatisch ausführen lassen und meine Gedanken anderweitig genutzt. Ich fühle mich sehr wohl mit der Strategie und für mich ist sie die bessere Wahl, anstatt nach Aktien zu suchen.

So ist es vielleicht auch für dich die bessere Wahl, wenn du sehr ängstlich oder panisch bist. Denn du musst dir im Klaren darüber sein, dass es Downphasen immer wieder geben wird. Man sollte bestmöglich auf diese vorbereitet sein. Sei es durch genügend Diversifikation wie z.B. dem All Weather Portfolio oder, dass man diese Tiefphasen aussitzen kann. Man muss sich im Klaren sein, dass diese Tiefphasen Monate oder Jahre dauern können. Also bring genügend Sitzfleisch und Zeit mit! Denn schnell reich werden ist nicht drin! Man sieht ja, wie das Portfolio der Sparplan Offensive sich stetig und langsam nach oben bewegt.

Was ist jetzt am besten?

Wo die Reise hingeht mit dem Portfolio und wie sich die All Weather Portfolio Performance weiter entwickelt, darüber lässt sich keine Aussage treffen nach einem halben Jahr. Das wäre wie, wenn man bei einem Marathon nach 4 Kilometern sagen würde: Dieses Ziel schaffe ich ohne Probleme, der Anfang war ja so leicht. Wir können aber sagen, dass das All Weather Portfolio jetzt am Start sehr zufrieden stellend war. Gerade in den Downphasen hat es gezeigt, dass die verschieden Assetklassen das sehr schön abfedern können. Trotzdem kann man aber nicht sagen, dass das Portfolio der All Weather Strategie besser als die Strategie von Aaron oder Thorsten sind. Am Ende führen viele Wege nach Rom und der eine kommt etwas schneller oder und der andere etwas später ans Ziel.

Ich hoffe du konntest etwas aus dem Artikel für dich mitnehmen. Vielleicht konntest du deine Stategien erweitern bzw. Tipps und Tricks sammeln. Ich hoffe auch, dass ich dir etwas die Angst genommen habe, dass es im Markt auch mal nach unten gehen kann und nicht nur nach oben. In 3 Monaten gibt es dann natürlich wieder ein neues Update zur Sparplan Offensive und meiner All Weather Portfolio Performance.

Wie waren deine Erfahrungen bisher in der Krise? Schreib mir doch in die Kommentare!

Portfolio einfach tracken? – Unsere getquin Erfahrungen.