Wie du deine p2p Kredite Gewinne richtig versteuerst 1/2 p2p Kredite Steuern

Muss ich meine p2p Kreditgewinne versteuern und wenn ja, wie funktioniert das überhaupt?

Heute gibt es eine Frage, zu der ich immer wieder viele Nachrichten bekomme. Vielen graut es davor und haben ein wenig Angst. Manch einen hält das sogar schon vom Investieren ab, was nie der Fall sein sollte. Deswegen will ich heute mal etwas die Ängste nehmen und zeigen wie man seine P2P Kredite Steuererklärung richtig macht. Heute zunächst die Theorie und im nächsten Artikel schauen wir uns dann die Praxis der P2P Kredite Steuern an.

Was steht heute auf der Agenda:

- Müssen wir die Gewinne aus P2P versteuern?

- Kann man einen Steuerfreibetrag nutzen?

- Gibt es eine Steuerbescheinigung wie von der Bank von unserer P2P Lending Plattform?

- Kann man Verluste gegenrechnen (wie beispielsweise bei Aktien)?

- Gibt es Steuervergünstigungen?

- Wie sieht das mit Gewinnen im Zweitmarkt aus?

Diesen Beitrag über „p2p“ kannst du dir hier auch als Video ansehen:

Talerbox Tipp

Diese Hinweise sind nur allgemeiner Natur und beziehen sich auf einen Privatanleger mit Depot Bank in Deutschland. Sie stellen keine steuerliche Beratung dar. Weil ich auch kein Steuerberater bin und für weitergehende Informationen solltet ihr euch natürlich an einen Steuerberater wenden.

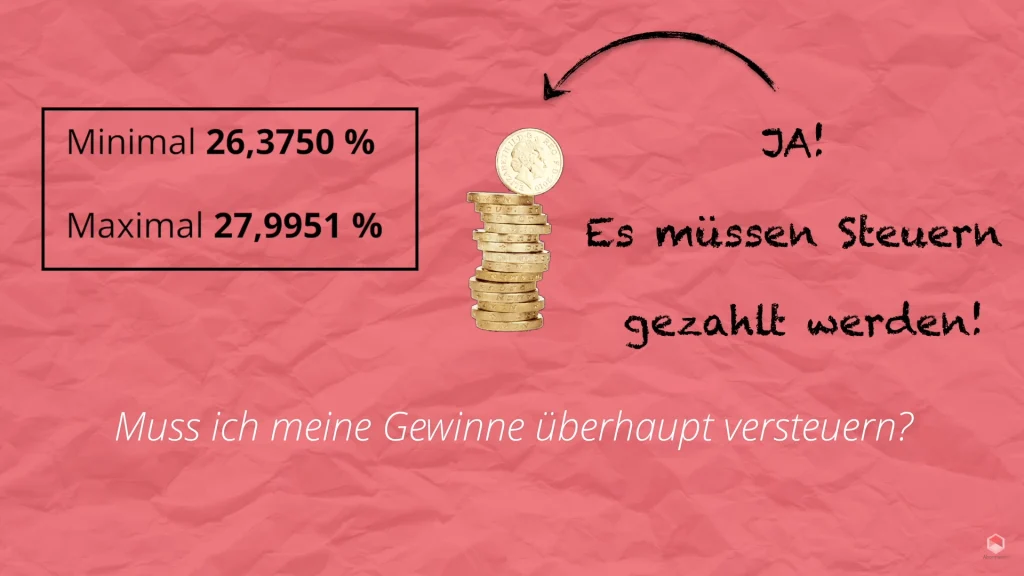

1) Müssen diese Gewinne überhaupt versteuert werden?

Ja! Es müssen auf P2P Steuern gezahlt werden.

Gewinn aus den P2P Rendite Geschäften gelten als ganz normale Zinseinkünfte und werden wie andere Kapitalanlagen, Anleihen usw. sofort mit der pauschalen Abgeltungssteuer von 25 % zuzüglich des Solidaritätszuschlages und gegebenenfalls Kirchensteuer versteuert. Das wäre der Maximalsteuersatz. Ohne Kirchensteuer hast du etwas weniger zu zahlen.

2) Kann ich bei meiner Kreditplattform einen Sparer-Pauschbetrag beantragen?

Auf Kapitaleinkünfte wie Zinsen und Dividenden gibt es einen Freibetrag, der sich auch Sparer-Pauschbetrag nennt. Dieser Betrag beträgt für Singles 801,00 Euro und 1602,00 Euro für Verheiratete. Bei P2P Lending – Deutschland macht hier keine Ausnahme, du musst also erst Steuern auf deine p2p Lending Einkünfte zahlen, wenn du die persönliche Freigrenze von dem jeweiligen Betrag (801,00 Euro oder 1602,00 Euro) überschreitest. Hinzu kommt noch ein möglicher Vorteil, der generell auch gilt, sollte dein persönlicher Steuersatz niedriger als der Abgeltungssteuersatz sein. Dann kannst du eine Günstigerprüfung machen und musst gegebenenfalls weniger auf die Beiträge, die über den 801,00 Euro liegen, zahlen.

Kurzes Beispiel:

Wenn dein persönlicher Steuersatz bei 20 % liegt, kannst du eine Günstigerprüfung beantragen und gegebenenfalls werden dann deine Zinseinkünfte, die über dem Freibetrag liegen nur mit dem niedrigen Steuersatz versteuert.

3) Muss ich dann meine Zinsen selbst berechnen? Wenn ja, wie soll das gehen?

Dazu gibt es ein Jein. Das kommt darauf an, ob die P2P Lending Plattform in Deutschland oder im Ausland ist.

Fangen wir zunächst mit den deutschen Plattformen an:

Du kennst es vielleicht, am Ende des Jahres bekommt man von der Bank einen Steuerbescheid. Wie hier zum Beispiel von 2005 von mir von der DAB Bank. Dort bekommt man alles aufgelistet was man an Zinsen, Etaterträge bekommen hat und die meistens schon automatisch an die Bank abgeführt wurden.

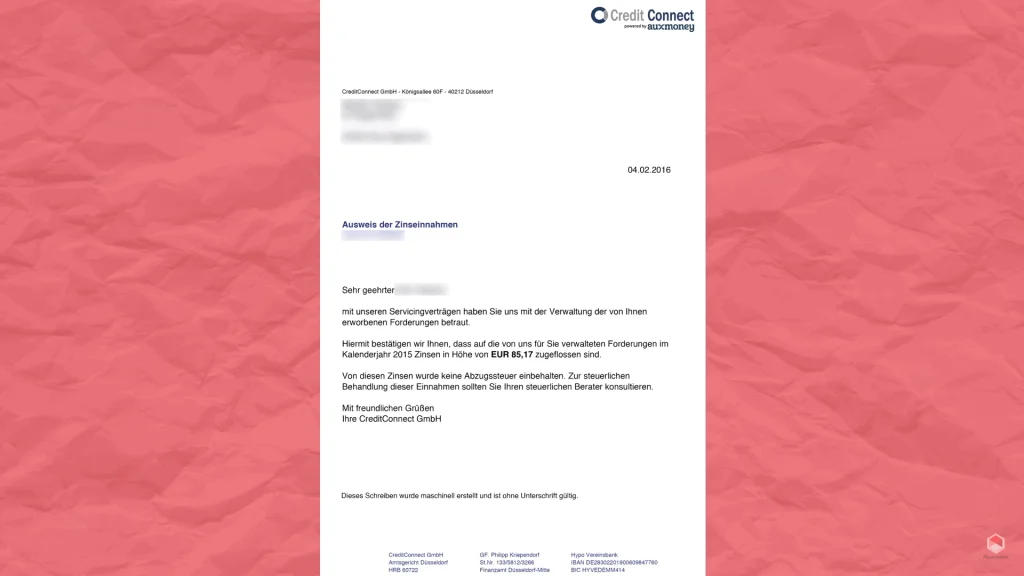

Bekomme ich solch einen Steuerbescheid auch von meiner P2P Kreditplattform?

Dies gibt es auch für die deutschen Plattformen. Hier ist das Beispiel von Auxmoney und die stellen solch einen Ausweis von Zinseinnahmen aus. Der im Beispiel mit 85,17 Euro ist für das Jahr 2015. Diese werden meist im ersten Quartal ausgestellt. Bei mir war das Mitte Februar. Man findet sie unter Verwaltung im Anlegercockpit bei Auxmoney. Bei Lendico wird dies direkt zugeschickt. Alles, was wir jetzt noch theoretisch machen müssen, ist diesen Beitrag zu nehmen und in der Steuererklärung angeben. Wie das im Detail funktioniert schauen wir uns nächste Woche an. Heute soll es erst mal nur um die Theorie gehen. Also ja es gibt bei den deutschen Plattformen so ein Zinsbescheid und man muss hier nicht selbst irgendwas zusammenrechnen.

Wie sieht der Prozess nun aber mit einer ausländischen Plattform aus?

Diese haben ja das Problem, dass sie oft nicht wissen, wo der Investor herkommt bzw. wenn das aus dem europäischen Ausland ist, gibt es dort auch sehr viele unterschiedliche Zinssätze. Bei den ausländischen Plattformen musst du dir alles für deine P2P Zinsen Steuererklärung selber zusammenrechnen.

Viele haben jetzt schon wieder Panik. Aber ganz langsam, so kompliziert ist das gar nicht. Im Grunde genommen müssen wir nur unsere Zinsen als Excelfile herunterladen und diese dann einfach per Taschenrechner oder gleich in Excel zusammenrechnen. Dann müssen wir das Ergebnis wie bei deutschen Plattformen einfach nur als ausländische Kapitaleinkünfte in der Steuererklärung angeben. Wie dies im Detail funktioniert, schauen wir uns aber wie gesagt nächste Woche an.

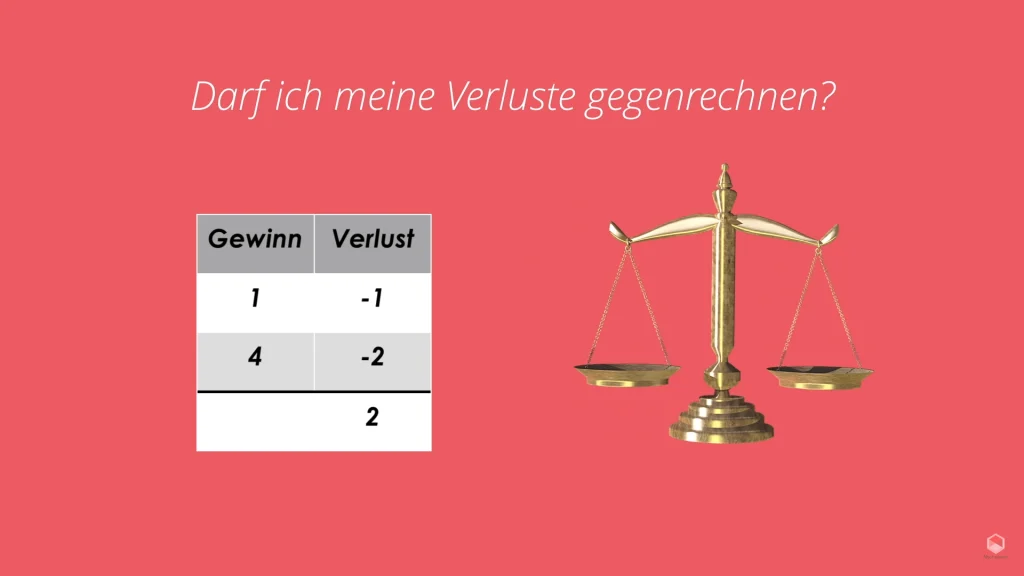

4) Darf ich meine Verluste mit Gewinn gegenrechnen?

Simples Beispiel:

- Ich habe einen Gewinn bei einem Kredit von 1 gemacht und 4 bei einem anderen.

- Ich habe einen Verlust von 1 gemacht und einen Verlust von 2.

In der Summe beträgt der Gewinn ja nur 2. Bei Aktien ist das jetzt so, dass man dann die Verluste mit dem Gewinn gegenrechnen darf. Also es findet hier eine Steuerstundung statt und dann kann man auf diesen gestundeten Betrag eine niedrigere Steuer zahlen bzw. einen niedrigeren Steuerbetrag. Bei P2P Lending ist das leider nicht so. Wir haben hier einen Gewinn von 5 und dieser muss komplett versteuert werden. Denn das Gesetz sieht vor, dass Zinseinnahmen nicht mit Verlusten gegen gerechnet werden dürfen.

Schauen wir uns dazu noch mal ein einfaches Beispiel an:

- Kredit 100 Euro mit Laufzeit von 4 Jahren

- Jahr 1: Zinszahlung von 100 Euro, welche voll versteuert werden.

- Jahr 2: Zinszahlung von 100 Euro, welche voll versteuert werden.

- Jahr 3: Zinszahlung von 100 Euro, welche voll versteuert werden.

- Jahr 4: Kredit fällt aus. Keinerlei Steuern werden gezahlt. Allerdings bleibst du auf dem restlichen Verlust sitzen.

Dieser Verlust kann auch nicht gegengerechnet werden. Man kann jetzt sagen das ist völlig dumm geregelt. Damit müssen wir aktuell leben, das ist die Lage. Vielleicht ändert sich das in Zukunft, aber das ist der aktuelle Stand heute.

5) Wie sieht es aus, wenn ich Student bzw. Geringverdiener bin? Gibt es Steuervergünstigungen?

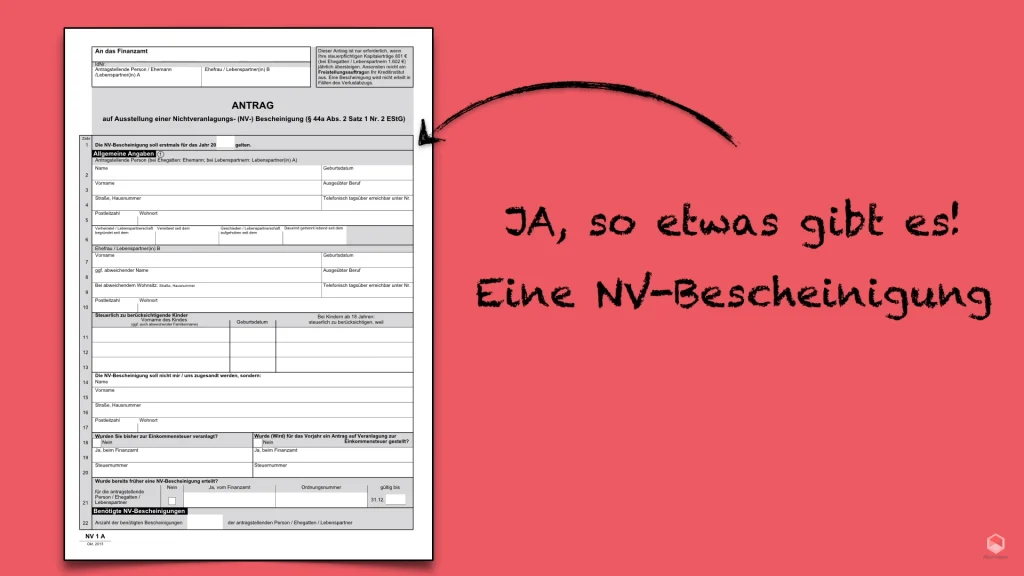

Ja, gibt es. Es gibt dafür eine NV-Bescheinigung (Nichtveranlagungsbescheinigung). Es gibt eine Steuerfreigrenze in der Einkommenssteuer, die zur Sicherung des Existenzminimums dient. Zurzeit ist dieser Grundfreibetrag für 2016 für Ledige bei 8652,00 Euro und für Verheiratete bei 17.304,00 Euro. Bei einer Vorlage einer NV können also die Kapitalerträge, die über dem Sparer-Pauschbetrag liegen unversteuert bleiben, wenn die Gesamteinkünfte unter dem Existenzminimum liegen.

Ein Beispiel:

Man ist Student mit einem kleinen Depot mit Dividenden, hat zusätzlich noch einen Minijob und man liegt jetzt aber unter diesem Existenzminimum von 8600,00 Euro. Dann kann man die NV beantragen (Nichtveranlagungsbescheinigung) und muss auf den Betrag über 800 Euro keine Steuern zahlen.

Hinweis

Wie kommt man an solch eine NV? Man geht einfach zu seinem zuständigen Finanzamt und beantragt diese. Diese ist dann für maximal 3 Jahre gültig. Also einfach mal beim Finanzamt nachfragen und meistens gibt es da online auch schon das Formular, das du hier siehst.

Zur letzten Frage im Theorie Teil: Auf den Kreditmarktplätzen gibt es ja einen sogenannten Zweitmarkt. Also quasi einen Secondhandladen für Kredite, auf dem man seine eigenen Anteile verkaufen, aber auch Anteile kaufen kann. Zum Teil kann man dort (wie im richtigen Secondhandladen) richtige Schnäppchen machen oder man kann seine Kredite mit einem Zuschlag verkaufen.

Aber was passiert jetzt genau mit diesen Gewinnen auf dem Zweitmarkt?

Oft gibt es dort auch Gebühren. Hier wird das ganze interessant, denn die Gewinne aus den Veräußerungsgeschäften müssen auf jeden Fall mit angegeben werden. Sie sind ganz normale Zinseinkünfte sozusagen. Viele machen es so in der Praxis aktuell, dass Sie ihre Transaktionskosten (meistens ca. 1 %) gegenansetzen/ gegenanrechnen und damit eine kleine Steuerstundung machen.

Dafür gibt es noch keine genaue gesetzliche Regelung aktuell. Deswegen sollte man hier bei Steuerberater und gegebenenfalls beim Finanzamt nachfragen. Auch, wenn man da meistens keine genauen Antworten bekommt. Aber eventuell könnte man sich schriftlich versichern lassen, dass das so in Ordnung ist, damit man nicht im Nachhinein zahlen muss.

Bei Fragen zu p2p zögere nicht, mir in die Kommentare zu schreiben.