Vermögenswirksame Leistungen: Mehr Gehalt ohne Verhandlung!

Wusstest du, dass Millionen Arbeitnehmer jedes Jahr mehrere hundert Euro verschenken? Denn die aller meisten nehmen ihren Anspruch auf vermögenswirksame Leistungen beim Arbeitgeber nicht war, obwohl die Möglichkeit auf VL Sparen angeboten wird. Meist liegt es daran, dass viele gar nicht wissen, dass sie Anspruch auf vermögenswirksame Leistungen haben oder weil es ihnen zu aufwendig erscheint, einen geeigneten VwL-Vertrag zu suchen.

Doch das lässt sich leicht ändern! Wir zeigen dir Schritt-für-Schritt, wie du in wenigen Minuten das geschenkte Geld vom Arbeitgeber abrufen kannst und wo es sich am besten einfach und völlig automatisiert investieren lässt.

Das Wichtigste zu vermögenswirksamen Leistungen in Kürze

- Mit vermögenswirksamen Leistungen (kurz VL oder VwL) kannst du bis zu 40 € pro Monat bzw. 480 € pro Jahr zusätzlich von deinem Arbeitgeber geschenkt bekommen.

- Vermögenswirksame Leistungen können von fast allen Arbeitnehmern, Azubis oder sogar im öffentlichen Dienst genutzt werden. Nachteile gibt es keine.

- Die vermögenswirksamen Leistungen können auf verschiedene Arten angelegt werden. Auch das Investieren in ETFs ist mit dem VL Sparen möglich.

- Wenn bestimmte Einkommensgrenzen nicht überschritten werden, erhältst du zum VL-Sparen noch jährlich Geld vom Staat dazu.

So klappt es mit dem VL Sparen

- Frage deinen Arbeitgeber nach der Möglichkeit auf vermögenswirksamen Leistungen und prüfe, ob dir gegebenenfalls staatliche Förderung zusteht.

- Wähle eine passende Anlage – die meisten Experten empfehlen ETFs, weil dort die meiste Rendite, durch den Zinseszins erzielt werden kann.

- Reiche die VL Bescheinigung vom Anbieter bei deinem Arbeitgeber ein.

Was sind vermögenswirksame Leistungen eigentlich?

Vermögenswirksame Leistungen, auch VL Sparen oder VwL genannt, ist eine freiwillige Zusatzzahlung deines Arbeitgebers, die du zusätzlich zu deinem normalen Gehalt bekommen kannst. Da mit dem VL Sparen der Vermögensaufbau gefördert werden soll, können die VL Zahlungen nur in spezielle VL Produkte investiert werden. Die direkte Auszahlung auf dein Konto oder dein normales Depot ist nicht möglich.

Wie funktioniert das VL-Sparen?

Ob du Anspruch auf vermögenswirksame Leistungen hast, ergibt sich oft schon aus deinem Arbeitsvertrag, der Betriebsvereinbarung oder dem Tarifvertrag, auf den sich dein Arbeitsvertrag bezieht. Wenn du dort keinen Hinweis findest, frag bei deinem Chef oder der Personalabteilung nach, ob das VL-Sparen angeboten wird und möglich ist.

Ist das VL-Sparen über deinen Arbeitgeber möglich, kannst du monatlich bis zu 40 € zusätzlich erhalten, also bis zu 480 € im Jahr. Sollte dein Arbeitgeber vermögenswirksame Leistungen zahlen, jedoch weniger als 40 €, kannst du die Differenz selbst aufstocken.

Wer hat Anspruch auf vermögenswirksame Leistungen?

Mit der Hilfe der vermögenswirksamen Leistungen können im Grunde alle Arbeitnehmer, Azubis oder sogar im öffentlichen Dienst (Beamte, Richter, Soldaten etc.) monatlich bis zu 40 € zusätzlich erhalten und so einen extra Beitrag für den eigenen Vermögensaufbau leisten.

Auch Teilzeitkräfte können Anspruch auf vermögenswirksame Leistungen haben. Berufseinsteiger hingegen haben häufig erst nach der Probezeit einen Anspruch auf vermögenswirksame Leistungen. Nachteile gibt es keine.

Noch mehr Geld durch Staatliche Förderung?

Auch der Staat beteiligt sich am Vermögensaufbau und fördert das VL Sparen, sofern du bestimmte Einkommensgrenzen nicht überschreitest und das jeweilige VL Produkt eine Sperrfrist von 7 Jahren hat. Ein VL-Vertrag läuft deshalb meistens 7 Jahre. 6 Jahre wird eingezahlt und danach kommt es zu einer Ruhephase von maximal einem Jahr.

Die Sperrfrist ist für die staatliche Förderung entscheidend, denn es gibt auch flexible VL Produkte ohne Sperrfrist. Auch die können sinnvoll sein, beispielsweise wenn du die Einkommensgrenze ohnehin überschreiten würdest und sie ein günstigeres Angebot als vergleichbare VL-Produkte mit Sperrfrist bieten

Als Bausparer ist zudem eine zusätzliche Förderung durch die Wohnbauprämie möglich. Die jeweilige Förderungshöhe und die Einkommensgrenzen kannst du folgender Tabelle entnehmen.

| Anlageform | Einkommensgrenze | Höhe der staatlichen Förderung (ledig)* |

|---|---|---|

| Immobilienkredit | 17.900 € | 9% (max. 43 €) |

| Bausparvertrag | 40.000 € | 9% (max. 43 €) / 10% (max. 70 €) |

| VL-Banksparplan | Keine Förderung | Keine Förderung |

| VL-Fonds bzw. ETFs | 40.000 € | 20% (max. 80 €) |

Talerbox Tipp

Die Einkommensgrenzen beziehen sich nicht auf dein Bruttogehalt, sondern auf dein zu versteuerndes Einkommen. Wie hoch dein zu versteuernde Einkommen ist, kannst du dem letzten Steuerbescheid entnehmen. Gerade bei Familien mit Kindern ist das zu versteuernde Einkommen durch die Freibeträge oftmals deutlich niedriger als das eigentliche Bruttoeinkommen.

Beispiel: Um von der maximalen Förderhöhe von 80 € für VL-Fonds bzw. ETFs zu profitieren, musst du min. 400 € pro Jahr bzw. 33 € pro Monat investieren. Falls dein Arbeitgeber weniger als 33 € für die vermögenswirksamen Leistungen zahlt, ist es sinnvoll, selbst die Differenz bis zu 33 € VL aufzustocken, um den VL Förderbetrag des Staates voll auszunutzen.

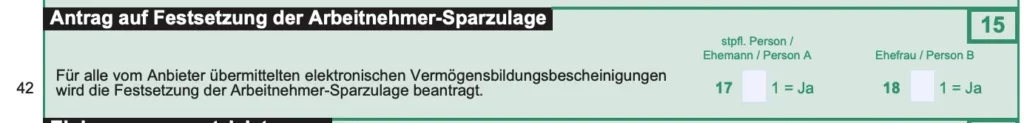

Wenn dein Arbeitgeber beispielsweise 20 € vermögenswirksame Leistungen zahlt, dann schreib in den VL Antrag trotzdem 33 € und die Differenz wird automatisch vom Arbeitgeber in der Überweisung berücksichtigt und von deinem Lohn abgezogen. Die staatliche Förderung wird dann über die jährliche Steuererklärung beantragt und wird am Ende der Sperrfrist von 7 Jahren gesammelt ausgezahlt.

Talerbox Tipp

Bei Kündigung des VL Produkts vor der 7-jährigen Sperrfrist entfällt der Anspruch auf die staatliche Förderung vollständig!

Fazit: Die wichtigste Frage beim VL-Sparen ist “Was ist dein Ziel?” Staatliche Zuschüsse können die VL Anlage bei kleineren Einkommen stützen, werden von vielen Verkäufern aber gerne als ausschlaggebendes Argument für ein VL-Produkt genutzt. Die staatliche Förderung sollte aber nicht das alleinige Entscheidungskriterium sein. Wichtiger ist, was du mit deiner Anlage erreichen möchtest und mit welchem VL-Produkt du das Ziel am besten erreichen kannst. Gerade bei höheren Einkommen ist die staatliche Förderung unter Umständen gar nicht mehr möglich.

Wie können die Vermögenswirksamen Leistungen angelegt werden?

Die vermögenswirksamen Leistungen können in verschiedenen VL-Produkten angelegt werden. Wichtig dabei ist, dass der VL Betrag zweckgebunden für den Vermögensaufbau eingesetzt wird. Damit das gewährleistet ist, ist eine direkte Auszahlung auf dein Konto oder das Verrechnungskonto deines privaten Depots nicht möglich.

Folgende Anlageformen sind möglich:

1. VL-Sparen für die Tilgung einer bereits laufenden Baufinanzierung einsetzen

Wenn du bereits eine laufende Finanzierung für dein Haus hast, besteht die Möglichkeit, die vermögenswirksamen Leistungen direkt in die Tilgung des Kredits fließen zu lassen. Jedoch ist das nicht bei jeder Bank möglich. Sollte deine Bank mitspielen, ist das jedoch eine gute Möglichkeit, deine vermögenswirksamen Leistungen einzusetzen.

2. VL-Sparen mit einem Bausparvertrag

Der Bausparvertrag ist der Klassiker bei den vermögenswirksamen Leistungen. Er besteht aus 2 Komponenten. Der Ansparphase, in der Eigenkapital aufgebaut wird und dem anschließenden Kredit zur Finanzierung einer Immobilie. Es besteht jedoch keine Pflicht, im Anschluss einen Kredit aufzunehmen.

Der Bausparvertrag kann sinnvoll sein, wenn du den Kauf oder die Renovierung einer Immobilie bereits fest eingeplant hast und dir die aktuellen Zinsen sichern möchtest. Dann kannst du über den Bausparvertrag später ein günstiges Darlehen erhalten. Berücksichtigen solltest du jedoch die niedrige Verzinsung während der Ansparphase und die hohen Abschlusskosten, die dir bei Vertragsabschluss eines Bausparvertrags berechnet werden.

3. VL-Sparen mit einem Banksparplan

Der VL-Banksparplan ist in der Handhabung wie ein normaler Festgeld-Sparplan. Es werden die Laufzeit und die VL-Summe festgelegt und anschließend monatlich in den VL-Banksparplan eingezahlt. Er eignet sich für VL-Sparer, die auf Nummer sicher gehen wollen und absolut keine Schwankungen in der Geldanlage dulden. Das geht jedoch auf Kosten der Rendite. Wir würden deshalb empfehlen, auf eine der anderen Möglichkeiten zu setzen, da diese für den langfristigen Vermögensaufbau besser geeignet sind, entweder aufgrund der deutlich höheren Renditechancen oder den Vorteilen bei der Aufnahme eines Immobilienkredits.

4. VL-Fonds bzw. ETF Sparplan

Deutlich mehr Rendite kann erzielt werden, wenn die vermögenswirksamen Leistungen in Fonds investiert werden. Am besten fokussierst du dich dabei auf die kostengünstigen ETFs. Bei den VL-Fondssparplänen, die viele klassische Banken noch anbieten, handelt es sich meist um aktiv gemanagte Fonds mit hohen Verwaltungsgebühren und Ausgabeaufschlägen von 2-4 % pro Jahr. Mit einer Anlage in kostengünstige ETFs kannst du hingegen deutlich mehr aus dem VL-Sparen herausholen, da die Rendite nicht durch die teuren Managementgebühren aufgefressen wird. Zudem sind ETFs breit diversifiziert, was das Risiko der Anlage für dich minimiert.

Fazit: Besteht der fixe Wunsch auf ein Eigenheim, kann sich ein Blick auf das VL-Sparen mit einem Bausparvertrag lohnen. Hast du jedoch einen langen Anlagehorizont für den Vermögensaufbau und aktuell keinen Wunsch auf ein Eigenheim, ist die Anlage der vermögenswirksamen Leistungen in ETFs die bessere Wahl. Die Anlage in ETFs ist zwar den Schwankungen am Aktienmarkt ausgesetzt, reduzieren durch ihre breite Streuung jedoch dein Risiko und bieten bei einem langen Anlagehorizont nachweislich die höchste Rendite.

Talerbox Tipp

Die erwirtschafteten Kapitalerträge bzw. Zinsen der VL-Produkte sind wie andere Geldanlagen steuerpflichtig. Deswegen kann es sinnvoll sein, dem jeweiligen Anbieter des VL-Produkts einen Freistellungsauftrag zu erteilen, sofern dieser noch nicht anderweitig ausgeschöpft wird. Der mögliche Freistellungsauftrag beträgt für Singles 1000 € und für verheiratete Paare 2000 €. Die Steuer wird generell vom Anbieter automatisch abgeführt.

Wie beantrage ich vermögenswirksame Leistungen?

Der Anspruch auf vermögenswirksame Leistungen ist meist schon im Arbeitsvertrag, in den Betriebsvereinbarungen oder im Tarifvertrag geregelt. Solltest du dort keine Auskunft finden, kannst du am besten direkt in der Personalabteilung oder bei deinem Chef fragen, ob die Möglichkeit auf VL-Sparen angeboten wird.

Damit die VL-Zahlungen deines Arbeitgebers dann überwiesen werden können, brauchst du anschließend nicht viel tun: Es muss nur noch ein passendes VL-Produkt aufgesetzt werden und dein Chef zahlt ab sofort die vermögenswirksamen Leistungen dort für dich ein.

In unserem Guide „Vermögenswirksame Leistungen beantragen“ findest du eine komplette Schritt-für-Schritt Anleitung.

Top Anbieter zum VL-Sparen

| VL-Sparen in ETFs mit staatlicher Förderung | Finvesto VL-Depot > |

| Einfachste Lösung für VL-Sparen in ETFs | Oskar VL-Depot > |

| Jährliche Kosten | 10 € + ETF Gebühr |

| Ordergebühren | 0,2 % |

| ETF Auswahl | ca. 500 VL ETFs |

| Mindestsparsumme | 1 € |

| Staatliche Förderung | ✅ |

| Vorzeitige Kündigung | ✅ / 10 € |

| Steueroptimierung | – |

| Testergebnis |

| 90% |

| 01/2024 |

| Sehr gut |

| Zum Fazit |

| Jährliche Kosten | 0,84 – 1,14 % |

| Ordergebühren | 0 € |

| ETF Auswahl | Oskar ETF Portfolio |

| Mindestsparsumme | 25 € |

| Staatliche Förderung | – |

| Vorzeitige Kündigung | ✅ / 0 € |

| Steueroptimierung | ✅ |

| Testergebnis |

| 89% |

| 01/2024 |

| Gut |

| Zum Fazit |

Vermögenswirksame Leistungen selbst aufstocken?

Auch wenn du keine vermögenswirksamen Leistungen von deinem Arbeitgeber erhältst, kann das VL Sparen sinnvoll sein, wenn du trotzdem Anspruch auf staatliche Förderung hast. Dafür solltest du zunächst prüfen, ob dein zu versteuerndes Einkommen innerhalb der Einkommensgrenzen der staatlichen VL Förderung liegt, die du der Tabelle entnehmen kannst.

Im zweiten Schritt reichst du dann den VL Antrag ganz normal bei deinem Arbeitgeber ein, da sich die VL Summe nicht selbst von deinem Girokonto einzahlen lässt. Das ist jedoch kein Problem, da dein Arbeitgeber verpflichtet ist, auch ohne Arbeitgeberzuschuss den VL-Betrag für dich in das VL Produkt deiner Wahl einzuzahlen. So kannst du dann über die jährliche Steuererklärung trotzdem von der staatlichen Förderung profitieren, auch wenn dein Arbeitgeber sich nicht beteiligt.

VL-Sparen in der Praxis: So geht’s

Ist VL-Sparen mit ETFs die beste Möglichkeit?

Die vermögenswirksamen Leistungen können auch in ETFs investiert werden. ETFs bieten gegenüber klassischen Fonds und Bausparverträgen eine höhere Renditeerwartung von im Schnitt 6-7% und vergleichsweise geringe Gebühren. Sie eignen sich durch ihr optimales Chancen/Risiko Profil deshalb deutlich besser für den langfristigen Vermögensaufbau als die angestaubten Bankprodukte.

Um das VL-Sparen mit ETFs nutzen zu können, benötigst du jedoch einen Depotanbieter mit einem speziellen VL-Angebot. Über dein normales Depot ist das VL-Sparen in ETFs nicht möglich. Die Gebühren der VL Depots liegen auch grundsätzlich über dem Niveau normaler Depots.

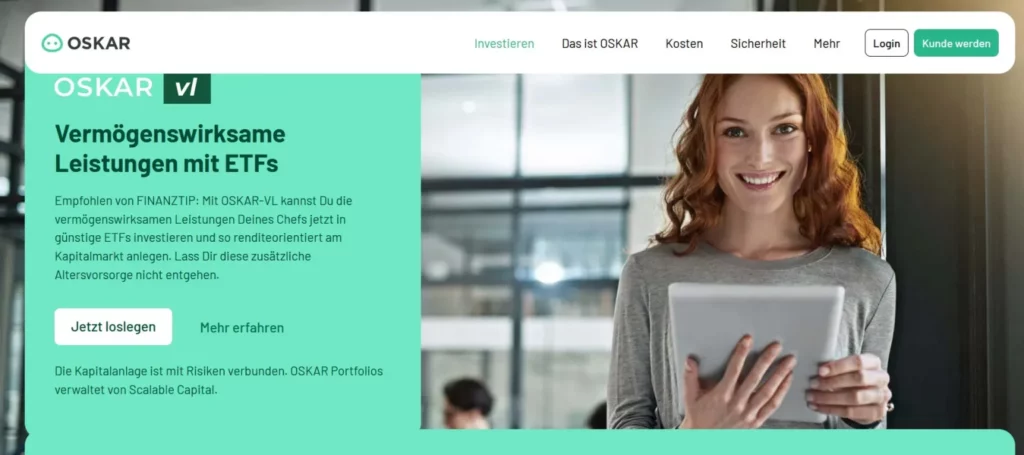

Einfache Lösung: automatisiertes VL Sparen in ETFs mit OSKAR

OSKAR ist ein Robo-Advisor, der sich auf die Anlage in ETFs spezialisiert hat. Als führende Depotbank setzt OSKAR auf die Baader Bank. Während die normalen OSKAR-Portfolios einen Mix aus Aktien-, Renten- und Rohstoff-ETFs bieten, setzt OSKAR VL ausschließlich auf Aktien-ETFs. Der Anleger muss sich jedoch um nichts kümmern, denn die Zusammenstellung des Portfolios wird von OSKAR automatisch übernommen, ebenso wie das laufende Rebalancing des Portfolios.

Das OSKAR-Depot arbeitet steuersparend, indem es die jährlichen Freibeträge automatisch ausschöpft. Dazu muss lediglich der Freistellungsauftrag im OSKAR-Depot hinterlegt werden. Auch bei OSKAR besteht jederzeit die Möglichkeit, das Depot kostenlos und ohne Sperrfrist zu kündigen und das angesparte Geld anderweitig zu verwenden. Die staatliche Förderung für vermögenswirksame Leistungen kann bei OSKAR allerdings nicht in Anspruch genommen werden.

Wie hoch sind die Gebühren beim Oskar VL Depot?

Die Gebühren von OSKAR sind variabel. Bei einem Depotwert unter 10.000 Euro beträgt die Gebühr 1,14 % p.a. Je höher der Depotwert, desto niedriger die Gebühr. In allen angegebenen Gebühren sind die Produktkosten für das OSKAR-Portfolio in Höhe von 0,14 % bereits enthalten.

| Jährliche Kosten (unter 10.000 €) | 1 % + 0,14 % ETF Gebühr |

| Jährliche Kosten (10.000 – 50.000 €) | 0,8 % + 0,14 % ETF Gebühr |

| Jährliche Kosten (ab 50.000 €) | 0,7 % + 0,14 % ETF Gebühr |

| Ordergebühren | 0 € |

| ETF Auswahl | Vorkonfiguriertes ETF Portfolio |

| Mindestsparsumme | 25 € |

| Staatliche Förderung | – |

| Vorzeitige Kündigung | ✅ / 0 € |

| Steueroptimierung | ✅ |

Das spricht für das Oskar VL Konto:

- Einfaches VL-Sparen in ein vorkonfiguriertes ETF-Portfolio

- Automatisches Investieren und Rebalancing des Portfolios

- Automatische Steueroptimierung

- Kostenlose Depotführung und jederzeit ohne Gebühren kündbar

Das gilt es beim Oskar VL Konto zu beachten:

- Keine individuelle ETF Auswahl

- Keine staatliche Förderung möglich

- Höhere jährliche Kosten bei Portfoliowert unter 50.000 €

- Mindestsparsumme 25 €

Fazit: Lohnt sich das VL Depot von Oskar?

Mit OSKAR VL kannst du ohne großen Aufwand automatisiert in ein vorkonfiguriertes ETF-Portfolio aus 6 Fonds investieren. Oskar setzt dabei ausschließlich auf Aktien-ETFs und mischt dem Portfolio keine Rohstoffe oder ähnliches bei. Bei Oskar solltest du jedoch die Gebühren bei Anlagesummen unter 10.000 € im Blick behalten. Außerdem könnte die Mindestsparrate von 25 € eine Hürde darstellen, wenn der VL-Zuschuss deines Arbeitgebers darunter liegt und du deine VL nicht selbst auf 25 € aufstocken möchtest.

VL-Depot von Finvesto: staatliche Förderung und eigene ETF Wahl

Bei Finvesto handelt es sich um eine Marke der European Bank for Financial Services GmbH (ebase). Diese ist eine der führenden B2B Direktbanken und verwaltet ein Kundenvermögen von über 55 Milliarden Euro.

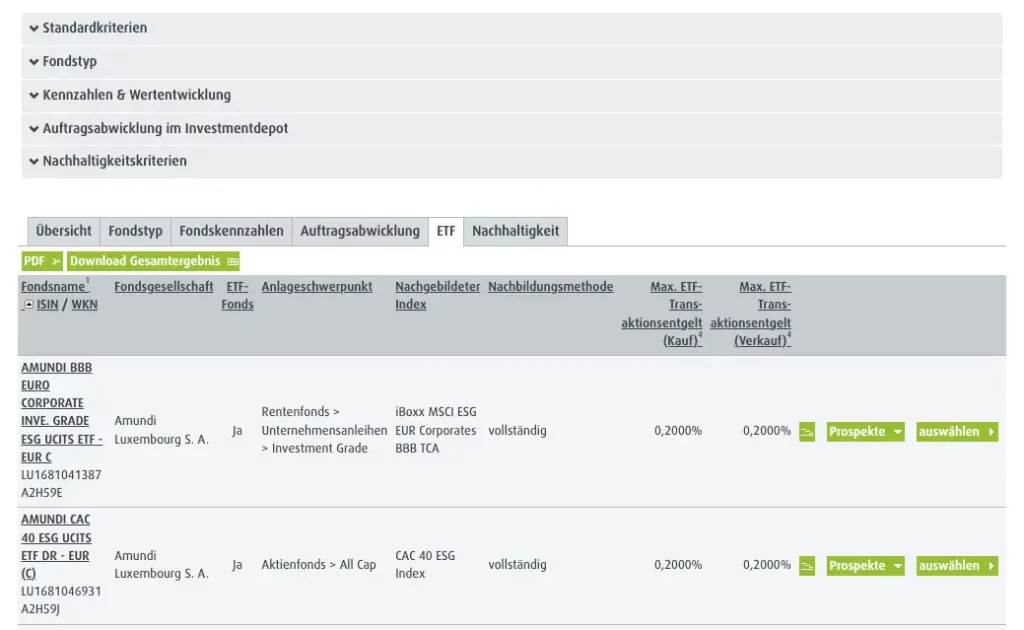

Das VL-Depot von Finvesto bietet dir unter den Top-Anbietern die mit Abstand größte Auswahl an Fonds, in die du investieren kannst. Neben rund 500 VL-fähigen ETFs stehen dir hier über 1.500 klassische VL-Fonds zur Verfügung. Ein vorgefertigtes Portfolio wie bei OSKAR gibt es hier allerdings nicht. Du wählst selbst den passenden ETF aus.

Mit dem VL-Depot bei Finvesto kannst du sogar von der staatlichen Förderung profitieren, sofern du innerhalb der Einkommensgrenzen liegst und damit förderberechtigt bist. Allerdings gilt dann die bei VL-Verträgen übliche Sperrfrist von 7 Jahren, in der du nicht auf dein Geld zugreifen kannst. Beim VL-Sparen kann grundsätzlich nur ein ETF gewählt werden.

Vorsicht ist auch bei der Kündigung eines VL-Depots mit staatlicher Förderung geboten. Du kannst dein Finvesto VL Depot zwar jederzeit kündigen, wenn du das aber innerhalb der siebenjährigen Sperrfrist tust, verlierst du den gesamten Anspruch auf die staatliche VL Förderung.

Wie hoch sind die Gebühren beim Finvesto VL Depot?

| Jährliche Kosten | 10 € + jährliche ETF Gebühr |

| Ordergebühren | 0,2 % |

| ETF Auswahl | ca. 500 VL fähige ETFs |

| Mindestsparsumme | 1 € |

| Staatliche Förderung | ✅ |

| Vorzeitige Kündigung | ✅ / 10 €* |

| Steueroptimierung | – |

Das spricht für das Finvesto VL Konto:

- Große Auswahl an ETFs und klassischen Fonds

- Eigene ETF Auswahl kann getroffen werden

- Niedriger Mindestsparbetrag

- Staatliche Förderung möglich

Das gilt es beim Finvesto VL Konto zu beachten:

- Keine Steueroptimierung

- Es fallen Ordergebühren an

- Fixe Depotgebühren

Fazit: Lohnt sich das VL Depot von Finvesto?

Finvesto eignet sich besonders für VL-Sparer, die ihr Depot selbst verwalten und die Fondsauswahl selbst treffen möchten oder die staatliche Förderung in Anspruch nehmen können. Durch den Fixkostenansatz bleibt das Depot auch bei höheren Anlagebeiträgen vergleichsweise günstig. Allerdings lassen sich Ordergebühren von 0,2% nicht vermeiden. Diese liegen aber umgerechnet selbst bei der maximalen jährlichen VL-Sparsumme noch unter 1 € pro Jahr. Für Selbstentscheider ist Finvesto eine empfehlenswerte Alternative zu Robo-Advisorn wie OSKAR.

Vergleich: VL-Sparen mit OSKAR vs. Finvesto

| Finvesto | OSKAR | |

|---|---|---|

| VL-Depot Art | Manuelle ETF Auswahl | Robo-Advisor |

| ETF-Auswahl | ca. 500 VL ETF-Sparpläne | OSKAR ETF-Portfolio |

| Mindestsparrate | 1 € | 25 € |

| Staatliche Förderung | ✅ | ❌ |

| Ordergebühren | 0,20 % | 0 € |

| ETF-Gebühren | abhängig vom gewählten ETF | 0,14 % |

| Steueroptimierung | ❌ | ✅ |

| Depotführungsgebühr pro Jahr | 10 € | 0,7 – 1 % des Depotwertes |

| Vorzeitige Kündigung | ✅ / 10 €* | 0 € |

| Zum Anbieter | Finvesto > | OSKAR > |

Mit OSKAR VL kannst du ohne großen Aufwand automatisiert in ein vorkonfiguriertes ETF-Portfolio aus 6 Fonds investieren. Bei Oskar solltest du zudem die vergleichsweise hohen Gebühren bei Anlagesummen unter 10.000 € im Blick behalten. Mit der maximalen VL Sparsumme von 480 € im Jahr, dauert es zwar eine Weile bis diese sich bemerkbar machen, sind im Laufe deines Arbeitslebens dann aber nicht unerheblich.

Finvesto hingegen eignet sich besonders gut für VL-Sparer, die gerne selbstständig ihr Depot verwalten und ihre eigene Auswahl ihres ETF treffen möchten oder für die staatliche Förderung qualifiziert sind. Durch den Fixkostenansatz von Finvesto bleibt das Depot auch bei höheren Investitionsbeiträgen vergleichsweise günstig. Jedoch lassen sich die Ordergebühren von 0,2 % nicht umgehen. Diese liegen jedoch umgerechnet selbst bei der maximalen jährlichen VL Sparsumme von 480 € noch unter 1 € pro Jahr. Für Selbstentscheider handelt es sich bei Finvesto um eine empfehlenswerte Alternative zu den Robo-Advisorn und unsere Empfehlung.

Wann kann ich die vermögensawirksamen Leistungen auszahlen?

Wenn du dich für ein VL-Produkt ohne staatliche Förderungsmöglichkeit entschieden hast, kannst du jederzeit flexibel auf das VL-Depot zugreifen. Eine Sperrfrist gibt es dann nicht.

Möchtest du hingegen den Anspruch auf staatliche Förderung wahrnehmen, beträgt die Laufzeit eines VL-Vertrages 7 Jahre. Davon werden 6 Jahre eingezahlt und 1 Jahr wird der Vertrag ruhend gestellt. Anschließend kannst du auf die angesparte Summe zugreifen. Während der Ruhephase kannst du bereits einen neuen VL-Vertrag starten und die VL-Zahlungen fortführen lassen. Auch die Vertragsübernahme bei einem Arbeitgeberwechsel ist problemlos möglich.

Müssen Vermögenswirksame Leistungen versteuert werden?

Wenn dir dein Arbeitgeber vermögenswirksame Leistungen zahlt, sind diese zunächst einmal steuer- und sozialabgabenpflichtig, denn dein Bruttogehalt erhöht sich durch die zusätzlichen VL-Leistungen. Da es sich jedoch um eine zusätzliche Zahlung zu deinem normalen Gehalt handelt, ist es unterm Strich trotzdem geschenktes Geld, dass du Monat für Monat extra bekommst.

Zudem sind, egal ob Bausparvertrag oder VL-Depot, Gewinne, Zinserträge und Co. zu versteuern und werden mit der Kapitalertragssteuer belastet. Aber keine Sorge, die Anbieter in Deutschland sind dazu verpflichtet, die Steuer automatisch abzuführen. Du musst dich also nicht selbst um die Steuer kümmern. Optional besteht die Möglichkeit bei dem gewählten Anbieter einen Freistellungsauftrag einzurichten, sofern du deine jährlichen steuerfreien Kapitalerträge noch nicht anderweitig verbraucht hast, zum Beispiel in deinem privaten Depot. Singles stehen jährlich 1000 € als Freibetrag zur Verfügung und verheirateten Paaren 2000 €.

Fazit: Lohnt sich das VL-Sparen?

Das VL-Sparen ist eine gute Möglichkeit deinen Vermögensaufbau zusätzlich zu unterstützen, denn in vielen Fällen gibt darüber bis zu 40 € monatlich zusätzlichen von deinem Arbeitgeber ausgezahlt. Aber auch wenn du keine vermögenswirksamen Leistungen von deinem Arbeitgeber erhältst, kann sich das VL Sparen durch die zusätzliche Förderung vom Staat lohnen.

Besonders mit dem VL-Sparen in ETFs, die deutlich mehr Renditepotenzial als die angestaubten klassischen Bankprodukte bieten, kann im Laufe deines Arbeitslebens aus den kleinen monatlichen Beträgen ein zusätzliches Vermögen werden. Die Wahl des richtigen VL Depots fällt dabei nach unserer Bewertung sehr klar aus. Hast du Anspruch auf staatliche Förderung oder wählst deinen VL ETF am liebsten selbst aus, dann empfehlen wir das VL Depot von Finvesto zu nutzen. Wenn du hingegen keinen Anspruch auf staatliche Förderung hast und möglichst flexibel und automatisiert den VL Betrag in ETFs investieren möchtest, empfehlen wir das Angebot von OSKAR zu nutzen.

FAQ zu vermögenswirksamen Leistungen

-

Was sind Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen sind eine freiwillige Zahlung deines Arbeitgebers, die du zusätzlich zu deinem normalen Gehalt ausgezahlt bekommen kannst. Bis zu 40 € im Monat bzw. 480 € im Jahr sind möglich.

-

Muss jeder Arbeitgeber vermögenswirksame Leistungen zahlen?

Die Zahlung von vermögenswirksamen Leistungen ist freiwillig. Oft bestehen jedoch Tarifverträge oder Betriebsvereinbarungen, in denen die Zahlung von VL festgelegt und an die sich der Arbeitgeber gebunden hat.

-

Wie viel vermögenswirksame Leistung zahlt der Arbeitgeber?

Die Höhe der VL legt der Arbeitgeber selbst fest oder ist in den Tarifverträgen oder Betriebsvereinbarungen festgelegt. Du kannst zudem einen eigenen Beitrag zu den VL Zahlungen leisten, um die staatliche Förderung voll auszuschöpfen.

-

Lohnt sich das VL-Sparen?

Da es sich um eine zusätzliche Zahlung des Arbeitgebers handelt, ist es geschenktes Geld und lohnt sich deshalb in jedem Fall. Auch ohne Zahlung durch den Arbeitgeber kann sich VL-Sparen lohnen, um die staatliche Förderung zu erhalten. Zahlt dein Arbeitgeber keine vermögenswirksamen Leistungen und hast du auch keinen Anspruch auf staatliche Förderung, lohnt sich das VL-Sparen in der Regel nicht.

-

Wie bekomme ich vermögenswirksame Leistungen?

Frage zunächst bei deinem Arbeitgeber nach, ob vermögenswirksame Leistungen gezahlt werden. Suche dir anschließend ein passendes VL-Produkt und reiche den VL-Antrag bei deinem Arbeitgeber ein. Die Zahlung erfolgt dann automatisch über deinen Arbeitgeber in das VL-Produkt.

-

Was sind Altersvorsorgewirksame Leistungen (AVWL)?

In manchen Branchen wie der Metallindustrie werden statt vermögenswirksamen Leistungen AVWL Leistungen gezahlt. Darüber lassen sich je nach Anlageart Steuern und Abgaben sparen, jedoch kannst du den Verwendungszweck der Sparsumme nicht selbst bestimmen. Zudem besteht kein Anspruch auf staatliche Förderung.

-

Gibt es VL-Sparen für Beamte und den öffentlichen Dienst?

Auch Beamte, die mindestens seit 6 Monaten beschäftigt sind, erhalten vermögenswirksame Leistungen. Das ist im entsprechenden Tarifvertrag geregelt. Auch in Teilzeit arbeitende Beamte haben einen anteiligen Anspruch auf vermögenswirksame Leistungen entsprechend ihrer monatlichen Arbeitszeit.

-

Sind Vermögenswirksamen Leistungen zu versteuern?

Beiträge zu vermögenswirksamen Leistungen zählen zum Arbeitsentgelt und müssen versteuert werden. Dennoch ist es eine zusätzliche Zahlung durch deinen Arbeitgeber.

-

Was passiert bei Arbeitgeberwechsel oder im Fall der Arbeitslosigkeit?

Bei Wechsel des Arbeitsplatzes läuft der Vertrag einfach weiter und wird auf den neuen Arbeitgeber übertragen. Im Falle der Arbeitslosigkeit kann der VL-Vertrag beitragsfrei gestellt werden.

-

Sind Anpassungen während der Laufzeit des VL-Vertrages möglich?

Selbstverständlich kann man die Sparraten flexibel gestalten. Dem Arbeitgeber muss lediglich die veränderte VL-Summe mitgeteilt werden. Die staatliche Förderung beschränkt sich aber auf die Zahlung von maximal 400 € pro Jahr. Zusätzliche Einmalzahlungen sind im laufenden Vertrag nicht möglich.

-

Sind rückwirkend noch VL-Zahlungen möglich?

Im ersten Jahr sind Einzahlungen rückwirkend möglich, um die volle tarifliche Zulage deines Arbeitgebers für das laufende Jahr zu nutzen. Eine Einzahlung für vergangene Jahre ist nicht erlaubt und technisch nicht möglich.

-

Was geschieht nach Ablauf der Sperrfrist mit den vermögenswirksamen Leistungen?

Nach Ablauf der Sperrfrist kannst du deine VL Summe beliebig einsetzen und einen neuen VL Vertrag aufsetzen lassen. Bei VL-Produkten ohne Sperrfrist kann das VL-Sparen einfach weiter laufen.

Mehr zum Thema VL Sparen:

- DKB VL Sparen – Möglichkeiten & Alternativen

- Oskar VL Sparen – Möglichkeiten & Alternativen

- ING VL Sparen – Möglichkeiten & Alternativen