Staatsanleihen (Bundesanleihen) kaufen – Lohnt sich das?

Deutsche Staatsanleihen gelten als sehr sicher, waren aber in den letzten Jahren aufgrund des Niedrigzinsumfelds für viele Anleger kein Thema mehr. Seit einiger Zeit steigen die Zinsen jedoch wieder und deutsche Staatsanleihen werfen wieder Zinsen ab. Doch was bedeutet das für Anlegerinnen und Anleger? Sind Staatsanleihen wieder eine attraktive Option für sichere Renditen aus der Staatskasse?

Wir haben uns angesehen, ob sich Bundeswertpapiere und Bundesanleihen jetzt wieder lohnen und ob sie eine echte Alternative zu Tagesgeld und Festgeld sind.

Das Wichtigste in Kürze zu Staatsanleihen kaufen

- Staatsanleihen sind Kredite, die von Staaten ausgegeben werden, um ihre Staatsausgaben zu finanzieren.

- Mit dem Anstieg des Zinsniveaus steigen auch die Zinsen für Staatsanleihen wieder an.

- Aufgrund der festen Laufzeit und des festen Rückzahlungsbetrags bieten Anleihen vorhersehbare Renditen.

- Staatsanleihen mit guter Bonität gelten als sichere Wertpapiere und sind deutlich weniger volatil als Aktien. Dadurch eigenen sie sich als sichere Portfoliokomponente mit steigendem Alter.

- Staatsanleihen können auch als sichere Tagesgeld oder Festgeld Alternative genutzt werden.

Geld sicher parken und Zinsen kassieren – diese Möglichkeiten gibt es:

- Tages- oder Festgeld bei europäischen Banken über Weltsparen parken (Achtung: Vorher Bonität der Banken prüfen)

- Dauerhafte Tagesgeld Alternativen von Brokern nutzen: 4 % Trade Republic oder 2,3 % Scalable Capital

- Sichere Deutsche Staatsanleihen mit über 3 % Rendite kaufen. So geht’s mit der Consorsbank.

Talerbox Tipp

Derzeit werben viele Banken verstärkt mit attraktiven Tagesgeldangeboten. Die meisten Angebote sind jedoch Lockangebote, die nur für Neukunden und meist nur für einen sehr kurzen Zeitraum gelten. Wer keine Lust auf Tagesgeldhopping hat, greift besser zu einer der 3 oben genannten Möglichkeiten, um sein Geld dauerhaft und sicher verzinst zu parken.

Was sind Staatsanleihen?

Anleihen sind neben Aktien ein wichtiger Bestandteil des Kapitalmarktes. Mit dem Kauf einer Anleihe geben Anleger einem Unternehmen oder einem Staat Geld (Kredit) und erwarten dafür am Ende der Laufzeit die Rückzahlung ihrer Investition (Nennwert) zuzüglich Zinsen (Kupon).

Staatsanleihen, wie z.B. die Bundesanleihe der Bundesrepublik Deutschland, sind also eine Möglichkeit für Staaten, neues Kapital aufzunehmen, um damit ihre Staatsausgaben zu finanzieren. Als Gegenleistung für den Kredit verspricht der Staat eine Rückzahlung zuzüglich Zinsen. Anleihen werden ganz normal an der Börse gehandelt und können sowohl von institutionellen Anlegern wie Versicherungen als auch von Privatanlegern gekauft werden.

Was beeinflusst die Höhe des Zinses und den Kurs einer Anleihe?

- Marktzinsen: Eine Änderung der Marktzinsen kann den Kurs einer Anleihe beeinflussen. Steigen die Zinsen, so sinkt der Kurs einer Anleihe, damit sie im Vergleich zu neuen Anleihen mit höheren Zinsen attraktiv bleibt und umgekehrt.

- Angebot und Nachfrage: Die Nachfrage nach Anleihen und das Angebot können den Kurs beeinflussen. Wenn die Nachfrage nach Anleihen groß und das Angebot begrenzt ist, kann dies den Kurs einer Anleihe erhöhen.

- Restlaufzeit: Anleihen mit längerer Restlaufzeit werden in der Regel höher verzinst als Anleihen mit kürzerer Restlaufzeit. Damit soll das zusätzliche Risiko einer längeren Bindung ausgeglichen werden.

- Inflationserwartung: Eine hohe Inflation kann zu höheren Zinsen für Anleihen führen, da die Anleger für das Risiko des Kaufkraftverlusts eine höhere Vergütung verlangen.

- Kreditwürdigkeit des Emittenten: Anleihen von Unternehmen oder Staaten mit guter Bonität bieten in der Regel niedrigere Zinsen, da sie als weniger risikoreich gelten.

Die Bonität und damit die Sicherheit einer Anleihe ist die zentrale Frage, die sich Anleger vor dem Kauf stellen müssen. Wie Zahlungskräftig Staaten und Unternehmen sind, wird regelmäßig von Ratingagenturen durch Bonitäts Ratings von AAA bis D bewertet. Deutschland hat von den Ratingagenturen in der Vergangenheit stets das bestmögliche Bonitätsrating von AAA erhalten. Das bedeutet, dass eine Staatsinsolvenz als äußerst unwahrscheinlich angesehen wird und jeder Anleger, der dem deutschen Staat Geld leiht, wird mit ziemlicher Sicherheit sein Geld auch zurückzuerhalten.

Warum können sich (deutsche) Staatsanleihen für Anleger lohnen?

Deutsche Staatsanleihen gelten als flexible und sichere Geldanlage. Sicherer als viele Tagesgeldangebote, die durch die Bonität der jeweiligen Bank und die dahinter stehende Einlagensicherung von 100.000 € begrenzt sind. Zudem bieten Staatsanleihen kalkulierbare Zinszahlungen. Damit sind sie eine echte Alternative zum Tages- oder Festgeld und ersparen dem Anleger das ständige Tagesgeld-Hopping und die Suche nach neuen Angeboten. Aber auch als sichere Depotbeimischung, gerade im Alter, wenn das Depot in ruhigeres Fahrwasser gebracht werden soll, sind Staatsanleihen eine sichere Option.

Vorteile von Staatsanleihen

- Sicherheit: Staatsanleihen gelten als eine der sichersten Anlageformen, da sie von Regierungen ausgegeben werden. Du leihst Staaten Geld und bekommst dafür Zinsen.

- Stabilität: Staatsanleihen weisen in der Regel eine geringe Volatilität auf und bieten durch regelmäßige Zinszahlungen einen stabilen Cashflow. Mit zunehmendem Alter eignen sie sich daher als sicherer Bestandteil eines Portfolios, zumal sie nicht durch die Einlagensicherung von 100.000 € pro Bank begrenzt sind.

- Flexibilität: Anleihen sind jederzeit über die Börse handelbar. Alternativ besteht das Recht auf Rückzahlung zum Nennwert bei Laufzeitende. Kursschwankungen können auch ausgesessen werden.

- Rendite: Staatsanleihen bieten in der Regel eine feste Verzinsung, die über der von Sparbüchern oder Tagesgeldkonten, aber unter der von Aktien oder anderen risikoreicheren Anlagen liegt. Die Renditechancen können zudem über die Bonität des Emittenten an die eigene Risikoneigung angepasst werden.

Risiken von Staatsanleihen

- Zinsänderungsrisiko: Auch Anleihen unterliegen an der Börse Kursschwankungen. Steigen die Zinsen, können bereits ausgegebene Staatsanleihen an Wert verlieren, da sie für Anleger weniger attraktiv werden. Wenn du vor dem Ende der Laufzeit aus der Anleihe aussteigen möchtest, kann dies zu Kursverlusten führen.

- Inflationsrisiko: Ein Anstieg der Inflation kann die Kaufkraft des Geldes reduzieren und somit den Wert der Zinszahlungen auf Staatsanleihen verringern. Soll das Geld aber sicher geparkt werden, ist eine kleine Rendite besser als gar keine Rendite.

- Währungsrisiko: Bei Anleihen, die nicht in Euro ausgegeben werden, besteht ein Währungsrisiko. Die Schwankungen der Wechselkurse können zu Verlusten führen.

- Kreditwürdigkeitsrisiko: Staatsanleihen hängen von der Kreditwürdigkeit des ausgebenden Staates ab. Wenn die Kreditwürdigkeit eines Staates sinkt, kann dies auch den Wert seiner Anleihen beeinträchtigen.

Wann können sich Staatsanleihen lohnen? Beispiele

- Das Sicherheitsbedürfnis steigt häufig mit zunehmendem Alter. Das geht mit dem Wunsch einher, das Risiko des Aktienanteils zu reduzieren. Staatsanleihen sind eine sichere und schwankungsarme Beimischung, mit der dennoch eine Rendite erzielt werden kann.

- Mit Staatsanleihen können auch größere Vermögen abgesichert werden, die die Einlagensicherung der Banken von 100.000 € übersteigen.

- Durch die richtige Wahl der Laufzeit ist es mit Staatsanleihen möglich, Geld kurzfristig und mit Rendite anzulegen, z.B. wenn Eigenkapital für einen baldigen Immobilienkauf geparkt werden soll. Staatsanleihen bieten somit eine sichere Alternative zum Tagesgeld.

Welche deutschen Staatsanleihen gibt es?

Der Oberbegriff, unter dem deutsche Staatsanleihen zusammengefasst werden, lautet Bundeswertpapiere. Unter diesem Oberbegriff werden verschiedene Unterkategorien zusammengefasst, die sich in ihrer Laufzeit unterscheiden. Man unterscheidet zwischen

- Bundesanleihen (Laufzeit 7, 10, 15 oder 30 Jahre)

- Bundesobligationen (Laufzeit 5 Jahre)

- Inflationsindexierte Bundeswertpapiere (Laufzeit 5, 10, 30 Jahre)

- Grüne Bundeswertpapiere (Laufzeit 5, 10, 30 Jahre)

- Bundesschatzanweisungen (Laufzeit 2 Jahre)

- Unverzinsliche Schatzanweisungen (6 Monate – Nicht über Börsen handelbar)

Weiterführende Informationen zu den Unterkategorien stellt der Bund auf der Bundeswertpapiere Seite zur Verfügung. Für Anleger sind die Unterkategorien jedoch, mit Ausnahme der inflationsindexierten Bundeswertpapiere, nur von sekundärer Bedeutung bei der Entscheidung für eine passende Anleihe.

Welche Renditen haben deutsche Staatsanleihen?

Die Zinsen von Anleihen werden immer auf den Nennwert der Anleihe gezahlt, unabhängig davon, zu welchem Kurs du die Anleihe gekauft hast. Die Entwicklung des Zinsumfelds hat zudem einen direkten Einfluss auf die Kurse der Anleihen und damit auf die Gesamtrendite (Kurs + Zinsen).

- Wenn die Marktzinsen steigen, wie es derzeit der Fall ist, sinken die Kurse der Anleihen. Der Grund dafür ist die Verfügbarkeit neuer Anleihen mit einem höheren Zinssatz, wodurch die alten Anleihen für Anleger unattraktiver werden, da niemand die alten, schlechter verzinsten Anleihen zum gleichen Nennwert kaufen würde. So bleiben die alten Anleihen für Käufer aufgrund der Gesamtrendite attraktiv.

- In einem Umfeld sinkender Zinsen funktioniert dieser Mechanismus in umgekehrter Richtung, was zu steigenden Anleihekursen führt. Darüber hinaus ist die Laufzeit der Anleihe entscheidend. Zinsänderungen wirken sich umso stärker auf die Kurse aus, je länger die Restlaufzeit der Anleihe ist, da die Zinsänderung über mehrere Jahre bis zur Fälligkeit ausgeglichen werden muss.

Bei der Ermittlung der Rendite einer Anleihe ist also nicht nur der laufende Ertrag über die Zinszahlungen zu berücksichtigen, sondern auch die Gesamtrendite. Aber keine Sorge, die Gesamtrendite einer Anleihe musst du nicht selbst ausrechnen, sondern sie wird dir im jeweiligen Anleihenfinder sofort angezeigt und für deutsche Staatsanleihen auch tagesaktuell auf der Seite der Deutschen Finanzagentur veröffentlicht.

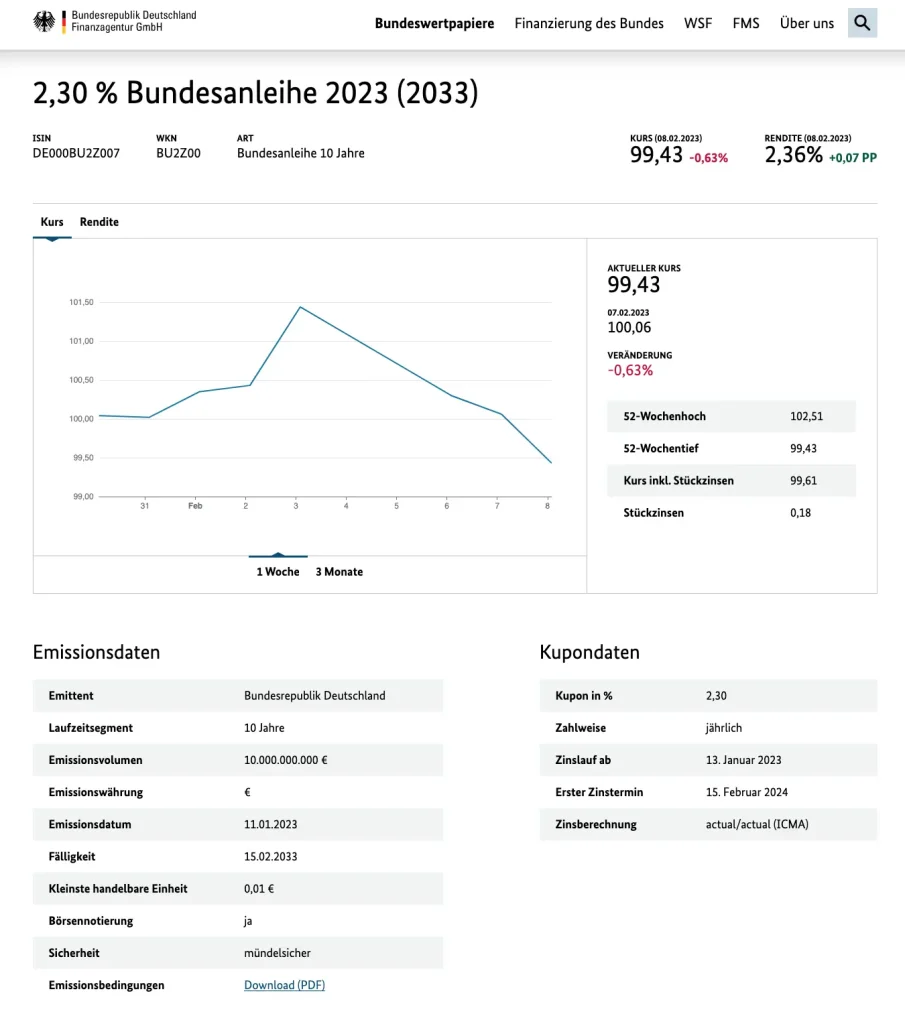

Beispiel: Die 10 jährige Bundesanleihe mit der ISIN: DE000BU2Z007 hat bei unserem Abruf eine Rendite von 2,36% ausgewiesen, einen Kurs von 99,43% und einen Kuponzins von 2,3%.

Das bedeutet: Würde man die Anleihe zu diesen Konditionen kaufen, würde sie bis zum Laufzeitende 2,3% Zinsen p.a. zahlen und durch den etwas unter Nennwert liegenden Kurs bis zum Laufzeitende eine Gesamtrendite von 2,36% p.a. ermöglichen, da die Rückzahlung zum Nennwert und nicht zum Kurswert erfolgt.

Bei der Renditebetrachtung einer Anleihe sind also 2 Punkte wichtig:

- Veränderungen im Zinsumfeld wirken sich auf den Kurs einer Anleihe aus.

- Wenn du planst, die Anleihe bis zur Fälligkeit zu halten, spielen Kursschwankungen für dich keine Rolle. Die Rendite ist dann bei Kauf der Anleihe vorhersehbar, da die Rückzahlung immer zum Nennwert + Zinsen erfolgt.

Gerade für das kurzfristige Parken von Geld eignen sich Anleihen, da die Renditen kalkulierbar sind und Kursschwankungen im Zweifelsfall einfach ausgesessen werden können. Deutsche Staatsanleihen bieten sich daher auch als Alternative zu Fest- oder Tagesgeld an.

Staatsanleihen ETFs eine Alternative?

Staatsanleihen-ETFs funktionieren ähnlich wie Aktien-ETFs. Statt eines Korbes aus vielen einzelnen Aktien bilden Anleihen-ETFs einen Korb aus vielen einzelnen Anleihen ab und bieten mit dem Kauf eines einzigen Produkts eine hohe Diversifikation zu geringen Kosten.

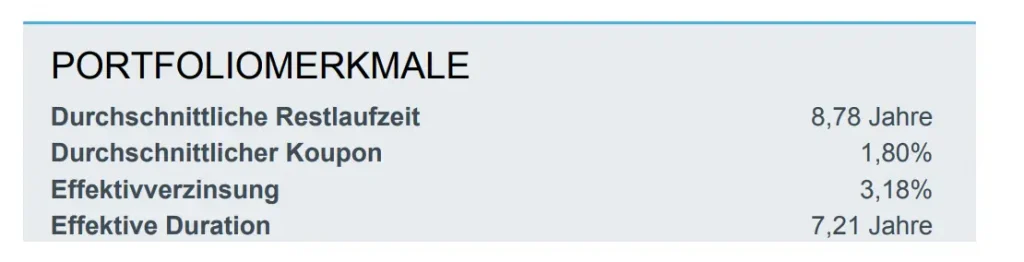

Wie bei Einzelanleihen ist auch bei Anleihen-ETFs zum einen zu prüfen, in welcher Währung die enthaltenen Anleihen notieren, um das Währungsrisiko abzuschätzen und zum anderen, wie lange die durchschnittliche Restlaufzeit der enthaltenen Anleihen ist, um abzuschätzen, wie stark der Kurs des ETFs auf Zinsänderungen reagiert. Auch hier gilt: Je kürzer die Laufzeit, desto geringer das Risiko. Beide Informationen können dem Factsheet entnommen werden.

Vorteil von Staatsanleihen-ETFs gegenüber dem Einzelkauf von Staatsanleihen

- Mit ETFs wird eine hohe Diversifikation erreicht. Dies kann vor allem bei risikoreichen Staatsanleihen wie z.B. aus den Emerging Markets von Vorteil sein.

- ETFs sind einfach zu handhaben und bieten ein stetiges Rebalancing.

- Anleihe-ETFs sind bei vielen Brokern sparplanfähig.

Vorteil einzelner Staatsanleihen gegenüber Staatsanleihen-ETFs

- Die Rendite einer einzelnen Anleihe steht bereits beim Kauf fest. Vorausgesetzt, die Anleihe wird bis zum Ende der Laufzeit gehalten. Das liegt daran, dass der Emittent die Anleihe immer zu ihrem Nennwert zurückzahlt. ETFs hingegen können nur über die Börse verkauft werden. Die Rendite unterliegt daher immer Schwankungen.

- Aufgrund der Prognostizierbarkeit der Renditen bis zum Laufzeitende können insbesondere deutsche Staatsanleihen als Ersatz für Tages- oder Festgeld eingesetzt werden. Anleihe-ETFs sind aufgrund der Kursschwankungen als Ersatz weniger geeignet.

Fazit: Wenn du Staatsanleihen als langfristigen Baustein in dein Portfolio aufnehmen möchtest, können Staatsanleihen-ETFs eine pflegeleichte Option sein. Suchst du hingegen eine Möglichkeit, Geld sicher und mit planbaren Renditen zu parken, sind Einzelanleihen von Staaten mit guter Bonität wie deutsche Staatsanleihen den ETFs vorzuziehen.

Wie findet man die passende Staatsanleihe?

Um einzelne Staatsanleihen zu kaufen, benötigst du zunächst einen passenden Broker. Neobroker wie Trade Republic oder Scalable Capital bieten nämlich aktuell keinen Zugang zum Anleihemarkt und haben nur Staatsanleihen-ETF im Angebot.

Für den Kauf von Anleihen eignet sich zum Beispiel die Consorsbank.

Bevor du eine Anleihe kaufst, nochmal zur Erinnerung: Anleihen werden nicht zum Nennwert gehandelt, sondern in Prozent zum Nennwert.

Beispiel: Ist der Nennwert einer Anleihe 100 € und der Kurswert der Anleihe 95 %, zahlst du für die Anleihe 95 €. Außerdem ist es wichtig, dass du nicht auf den Zinssatz der Anleihe achtest, sondern auf die Rendite. Denn die Rendite zeigt dir den tatsächlichen jährlichen Ertrag zum aktuellen Kurs der Anleihe bis zum Laufzeitende an.

Doch wie findet man nun die passende Staatsanleihe?

Beispiel: Nehmen wir an, wir haben eine größere Summe für eine Immobilie angespart. Der Kauf ist jedoch erst in 1-2 Jahren geplant und das Geld soll bis dahin sehr sicher angelegt werden, aber auch noch etwas Rendite abwerfen.

Unsere Suchkriterien für eine Anleihe sehen also wie folgt aus:

- Restlaufzeit 1-2 Jahre (Zeitpunkt wann das Geld benötigt wird)

- Höchste Bonität AAA (sichere Anlage)

- Währung: Euro (Währungsrisiko vermeiden)

- Halten bis zum Laufzeitende

Auf diese Suchkriterien passt eine deutsche Staatsanleihe sehr gut. Da wir die Anleihe bis zum Laufzeitende halten wollen, fällt zudem das Kursrisiko, dass beispielsweise ein ETF in jedem Fall hätte, nicht ins Gewicht.

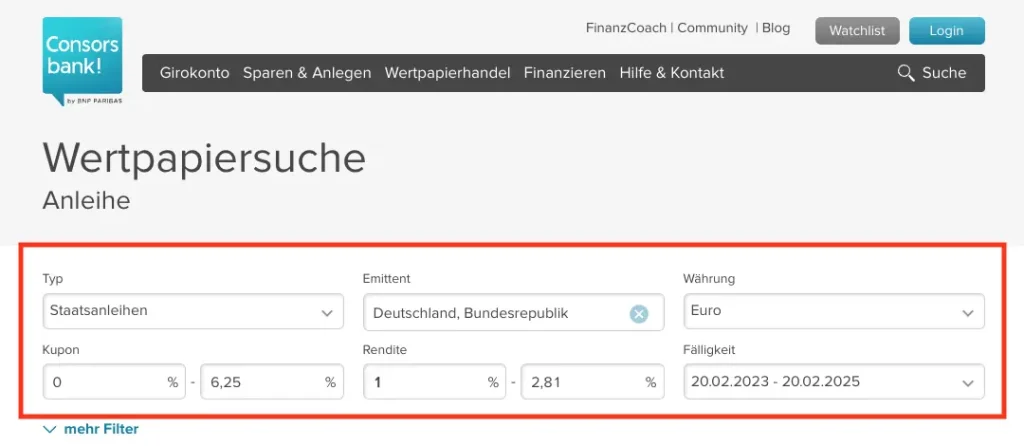

Nun müssen wir nur noch in der Anleihensuche des Brokers unsere gewünschten Suchkriterien eingeben:

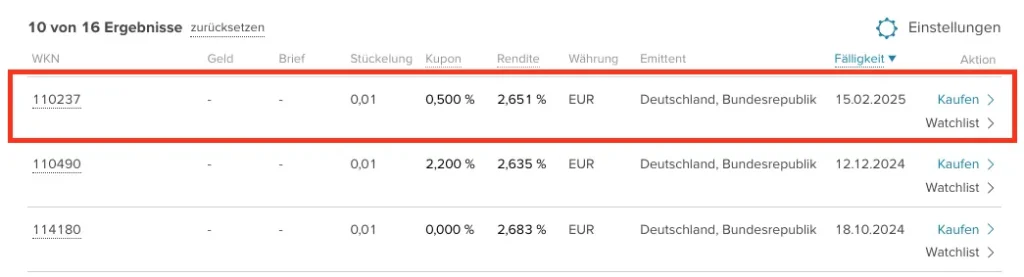

Die Ergebnisse lassen wir uns dann nach Fälligkeit sortieren, da ein Laufzeitende möglichst nah an den 2 Jahren anstrebt werden soll.

Für unser Beispiel haben wir nun über die Suche die Anleihe mit der WKN 110237 ins Auge gefasst. Die Restlaufzeit der Anleihe beträgt noch genau 2 Jahre und bietet eine planbare Rendite von 2,651 % p.a. bis zum Laufzeitende (Kursgewinn + Kuponzins).

Wie kann man Staatsanleihen kaufen?

Nun müssen wir nur noch die ausgewählte Anleihe in der Ordermaske der Consorsbank kaufen.

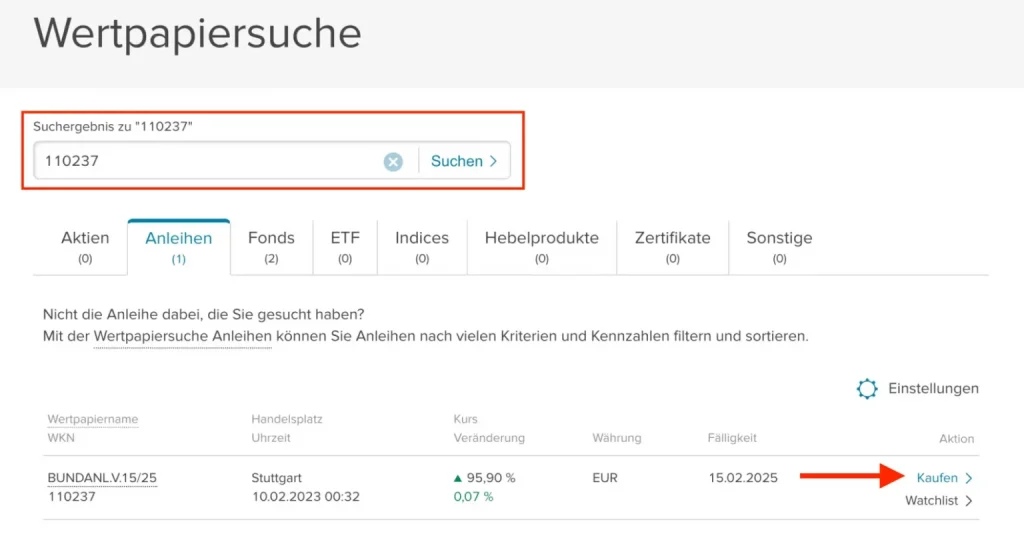

Schritt 1: Zunächst tragen wir in das Suchfeld die WKN: 110237 ein und klicken wir auf „Kaufen“.

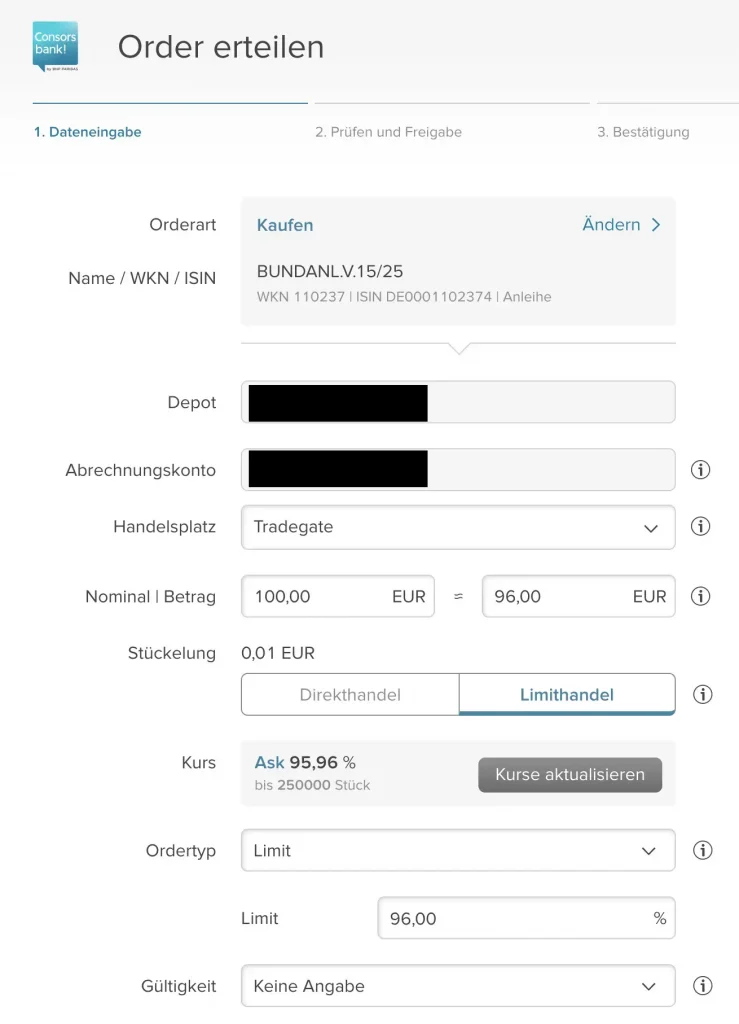

Schritt 2: Anschließend geben wir Kaufbetrag und Ordertyp ein.

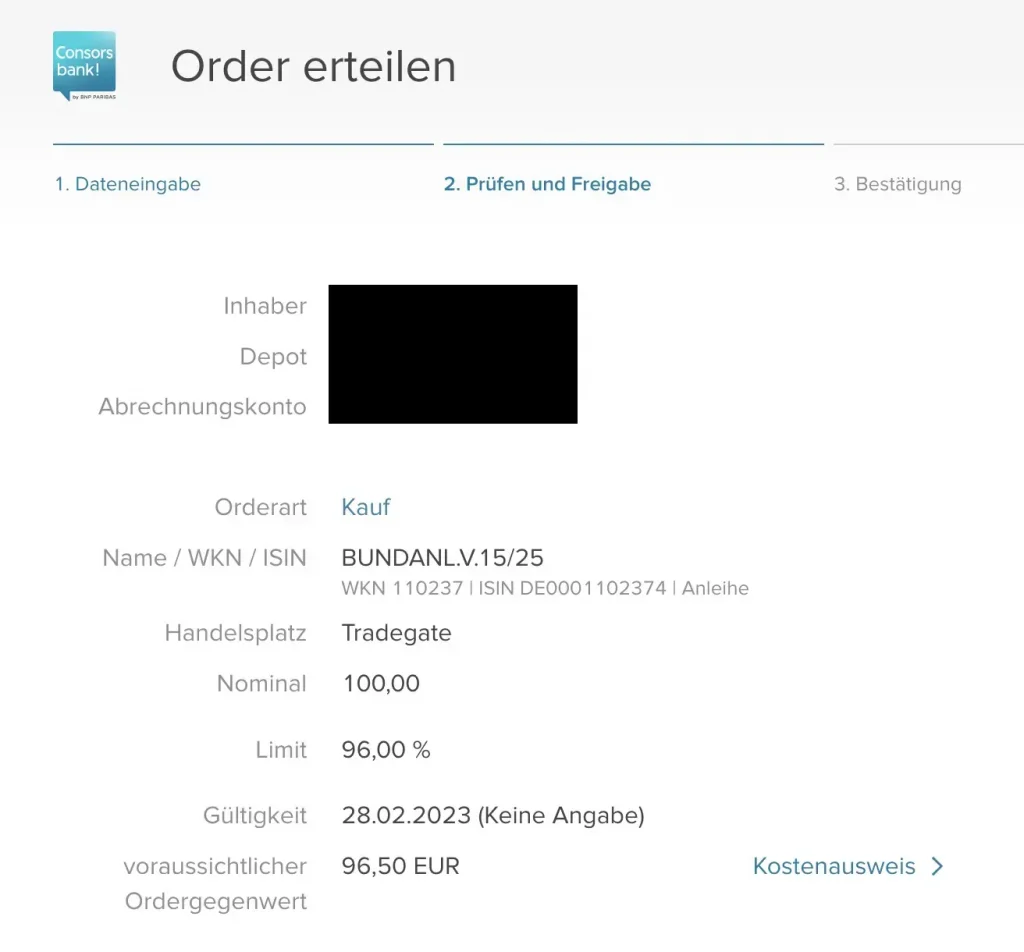

Schritt 3: Nun müssen wir die Eingabe nur noch bestätigen und die Anleihen sind gekauft.

Gibt es sichere Alternativen zu Staatsanleihen?

Als schnelle und einfache Alternative bieten sich auch die Zinsangebote von Trade Republic und Scalable Capital an. Auch hier können größere Summen zu einem Zinssatz von 4 % bzw. 2,6 % p.a. geparkt werden. Dies ist vor allem dann eine mögliche Alternative, wenn das Geld täglich verfügbar bleiben soll.

Scalable Capital vs. Trade Republic: Zinsen und Angebot im Vergleich

| Scalable Capital | Trade Republic | |

|---|---|---|

| Zinsen p.a. | 2,6 % + 1,4 % Bonus | 4 % |

| Max. Guthaben für Zinsen | Bis 100.000 € | Bis 50.000 € |

| Zinsauszahlung | Quartalsweise (Zinsberechnung: täglich) | Monatlich (Zinsberechnung: täglich) |

| Neu- und Bestandskunden | ✅ | ✅ |

| Aktion unbefristet | ✅ | ✅ |

| Gebühren | Prime+ Flatrate (4,99€/Monat) | Kostenlos (1€ pro Trade) |

| Einlagensicherung | Bis 100.000 € | Bis 100.000 € |

| Freistellungsauftrag | ✅ | ✅ |

| Automatische Steuerabfuhr | ✅ | ✅ |

| Zum Angebot | Zu Scalable Capital > | Zu Trade Republic > |

Fazit: Lohnt sich der Kauf von Staatsanleihen?

Zusammenfassend sind Staatsanleihen eine sichere und stabile Anlageform, die für Anleger mit geringer Risikotoleranz geeignet sein kann. Aufgrund des steigenden Zinsumfeldes können Staatsanleihen zudem wieder attraktivere Renditen bieten, als dies noch vor einigen Monaten möglich war. Insbesondere deutsche Staatsanleihen sind daher, wenn sie bis zur Endfälligkeit gehalten werden, aufgrund der planbaren und teilweise höheren Renditen eine sichere Alternative zu Tages- und Festgeldern.

Wer sein Geld lieber täglich verfügbar und ohne Kursschwankungen parken oder nur kleine Beträge mit Zinsen anlegen möchte, sollte sich für das Zinsangebot von Trade Republic oder Scalabale Capital entscheiden.

Consorsbank: Broker mit Zugang zum Anleihemarkt

Wichtige Anleihen Begriffe kurz erklärt

Emittent: Der Emittent ist der Herausgeber einer Anleihe. Bei deutschen Staatsanleihen ist das die Bundesrepublik Deutschland.

Nennwert (Nominalwert): Der Nennwert ist die Summe, die der Emittent dem Anleger je Anleihe schuldet und am Ende der Laufzeit zurückzahlen muss.

Kupon: Der Kuponzins ist der Zinssatz, den der Anleger pro Anleihe erhält.

Kurswert: Kaufst du eine Anleihe während der Laufzeit an der Börse, ist für die Ermittlung der Gesamtrendite neben dem Kupon der aktuelle Kurswert der Anleihe entscheidend. Der Kurswert wird bei Anleihen immer in Prozent zum Nennwert ausgewiesen.

Beispiel: Hat eine Anleihe einen Nennwert von 100 € und einen Kurswert von 95 % an der Börse, dann kann die Anleihen für 95 € gekauft werden. Hältst du die Anleihe nun bis zum Laufzeitende, erfolgt die Rückzahlung vom Emittenten stets zum Nennwert, also 100 €.

Laufzeit: Anleihen sind mit festen Laufzeiten ausgestattet. Am Ende der Laufzeit muss der Emittent seine Schulden zurückzahlen. Halter einer Anleihe können diese jedoch auch vor Laufzeitende an der Börse verkaufen.

Emissionsvolumen: Das Emissionsvolumen ist der Gesamtbetrag, den ein Emittent durch die Herausgabe der Anleihen einnimmt.

Emissionswährung: Gibt an, in welcher Währung die Anleihe herausgegeben und zurückgezahlt wird.

FAQ zu Staatsanleihen kaufen

-

Was sind Staatsanleihen?

Staatsanleihen werden von Regierungen ausgegeben, um Geld für die Staatsausgaben zu beschaffen. Die Investoren leihen dem Staat Geld und erhalten dafür einen festen Zinssatz. Am Ende des Zeitraums wird das Kapital zurückgezahlt. Staatsanleihen mit gutem Bonitätsrating gelten als sicher und zuverlässig.

-

Wie funktionieren Staatsanleihen?

Anleger kaufen Staatsanleihen und leihen dem Staat Geld, und erhalten im Gegenzug eine feste Verzinsung. Am Ende der Laufzeit der Anleihe muss der Staat das ausgeliehene Kapital zurückzahlen.

-

Welche Staatsanleihen kaufen?

Die Wahl der richtigen Staatsanleihen hängt von persönlichen Anlagezielen, Risikobereitschaft und Finanzstrategie ab. Faktoren wie Kreditwürdigkeit, Laufzeit, Zinsen, Währung und Diversifikation sollten berücksichtigt werden. Deutsche Staatsanleihen beispielsweise sind sehr sicher, bieten jedoch eine vergleichsweise niedrige Rendite.

-

Wie kauft man Staatsanleihen?

Der Kauf erfolgt ähnlich zum Aktienkauf. Du benötigst einen Broker der dir Zugang zum Anleihemarkt ermöglicht. Dann wählst du die passende Anleihe aus und löst eine Order aus. Alternativ können Staatsanleihen auch über ETFs oder andere Fonds Produkte gekauft werden.

-

Wo kauft man Staatsanleihen?

Staatsanleihen werden an der Börse gehandelt und können über einen Broker gehandelt werden, der Zugang zum Anleihemarkt bietet, beispielsweise die Consorsbank*. Neobroker wie Trade Republic oder Scalable Capital bieten keine Möglichkeit, Staatsanleihen zu kaufen, außer über Fonds.

-

Wann Staatsanleihen kaufen?

Wann es sinnvoll ist, Staatsanleihen zu kaufen, hängt von verschiedenen Faktoren ab, einschließlich der aktuellen Marktlage, der Konjunkturerwartungen und der persönlichen Anlageziele. In unsicheren Wirtschaftszeiten oder wenn die Zinsen steigen, kann es eine gute Option sein, in Staatsanleihen zu investieren, da sie als sichere Anlageform gelten. Dies ist besonders dann der Fall, wenn man nicht bereit ist, ein höheres Risiko einzugehen und auf eine stabile Rendite setzt. Andererseits, wenn die Konjunktur stabil ist und die Zinsen niedrig sind, kann es lukrativer sein, in riskantere Anlageformen wie Aktien oder Immobilien zu investieren, da sie potenziell höhere Renditen bieten können. Letztendlich ist aber das Anlageziel ausschlaggebend.

-

Was sind die besten Staatsanleihen?

Die Auswahl der besten Anleihen hängt von deinen persönlichen Anlagezielen, der Risikobereitschaft und der Strategie ab. Einige Faktoren, die bei der Auswahl von Anleihen eine Rolle spielen sind: Kreditwürdigkeit des Staates, Laufzeit, Höhe der Zinsen und die Währung.

-

Wie hoch ist die Rendite bei Staatsanleihen?

Die Rendite von Staatsanleihen werden von vielen Faktoren beeinflusst wie Kreditwürdigkeit, Laufzeit, Zinsen und Währung. Tendenziell steigt das Renditepotenzial beispielsweise mit abnehmender Kreditwürdigkeit, erhöht jedoch auch das Risiko.

-

Können Staatsanleihen wertlos werden?

Es ist möglich, dass eine Staatsanleihe wertlos wird, insbesondere im Falle einer Staatspleite oder eines Schuldenmoratoriums. In einem solchen Fall wäre es unwahrscheinlich, dass der Staat in der Lage wäre, seine Schulden vollständig zu bedienen, was zu einem Totalverlust für die Anleihegläubiger führen kann. Es ist jedoch wichtig zu beachten, dass diese Szenarien selten sind und dass Staatsanleihen im Allgemeinen als relativ sichere Anlagen gelten.

-

Wer kauft Staatsanleihen?

Staatsanleihen werden von institutionellen Investoren wie Versicherungen und Fonds, aber auch von Privatanlegern gekauft.

-

Welcher Staatsanleihen ETF ist der beste?

Es gibt keinen besten ETF für Staatsanleihen, da die Wahl des besten ETF von den Anlagezielen, der Risikotoleranz und der Anlagestrategie abhängt. Faktoren die bei der Wahl des besten ETF berücksichtigt werden sollten sind die Diversifikation über mehrere Länder, die Kosten, die Performance und ob der ETF die Anleihen abbildet, die gesucht werden.

-

Was sind Bundesanleihen?

Bundesanleihen sind Anleihen die von der Bundesrepublik Deutschland herausgegeben werden und eine Laufzeit von 7, 10, 15 oder 30 Jahren haben. Deutsche Bundesanleihen haben ein Rating von AAA und gelten als äußerst sicher.

Mehr Staatsanleihen kaufen