Wie Entsparen? Desinvestitionsstrategien für Aktien oder ETF Portfolio im Alter – Bsp. Entnahmeplan

Investieren und Vermögen aufbauen ist das Eine. Doch wie kann man von diesem Geld dann leben und sich seine Träume erfüllen? Aber wie funktioniert das sogenannte Entsparen bzw. Deinvestieren im Alter? Das wollen wir uns heute einmal genauer anschauen. Was genau ist eine Desinvestition?

Bei einer Desinvestition handelt es sich um ein Instrument der Innenfinanzierung. Es ist das Gegenteil einer Investition. Ein anderes Wort dafür ist auch Devestition. In Sach- oder Vermögensanlagen investiertes Geld kann dadurch wieder in Kapital umgewandelt werden. Benötigt ein Unternehmen Geldmittel, um liquide zu bleiben, so ist die Desinvestition eine gute Entscheidung.

Diesen Beitrag über „Entsparen“ kannst du hier auch als Video ansehen:

Meine Top-Empfehlungen zum Artikel für dich:

- Meine Lieblingsplattform für p2p-Investments mit 11,62% durchschnittlicher Jahresrendite.*

- Hol dir hier dein kostenloses Bankkonto für dein Smartphone*

Es gibt mehrere Gründe, aus welchen sich ein Unternehmen für diesen Entnahmeplan entscheidet:

Es werden Geldmittel benötigt, jedoch soll kein Kredit aufgenommen werden. Durch den Verkauf von nicht mehr benötigten oder unrentablen Unternehmensteilen, wird die Rentabilität des Unternehmens verbessert. Auch kann es sein, dass Aufsichtsbehörden ein Unternehmen aus kartellrechtlichen Gründen auffordern, Unternehmensteile zu verkaufen. Selbst staatliche Sanktionen können dazu auffordern, Unternehmensteile zu verkaufen. Sowohl Anteilseigner als auch Aktionäre können dafür voten, dass sich ein Unternehmen von Unternehmensteilen trennt. Grund können sowohl ethische, moralische, aber auch am Profit orientierte Gründe sein. Ebenfalls kann es im Rahmen eines Sale and Lease back zu einer Desinvestitions-Strategie kommen.

Genauso viele Gründe gibt es auch für jeden einzelnen Menschen. Das Ersparte wird dringend benötigt, weil es ja vorhanden ist. Somit muss kein Kredit aufgenommen werden, falls eine größere Investition ansteht. Auch sämtliche andere Punkte lassen sich mehr oder weniger exakt auf den Privatbereich ummünzen. In vorletztem Fall kann es der Partner sein, der nicht möchte, dass aus ethischen oder moralischen Gründen in eine bestimmte Aktie investiert wird. Grund dafür kann sein, dass die Firma, in welche investiert wird, mit Tierversuchen arbeitet. Es kann aber auch hier Gründe geben, die sich eher am Profit orientieren.

Viele Fragen sich heute schon: Wie soll ich im Alter Entsparen? Am liebsten würden sie heute schon jeden einzelnen Schritt kennen, wie sie in 30 oder 40 Jahren ihr Portfolio Deinvestieren können.

Doch genauso wenig wie man den endgültigen Profit heute bekanntgeben kann, können die einzelnen Schritte glasklar vorhergesagt werden. Das Leben und auch die wirtschaftlichen Lagen sind einer permanenten Veränderung unterworfen.

So auch einer meiner Zuschauer, der schrieb:

„Eine Frage die ich mir allerdings gestellt habe, betrifft das „Entsparen“ im Alter. Ich habe dazu kein Video von dir im Netz gefunden und wollte dich Fragen, ob du die Thematik in einem nächsten Video mal aufgreifen möchtest?“

Und weil viele keine Lösung haben, fühlen sie sich unsicher. Getrieben durch diese Unsicherheit handeln sie nicht, weil sie Angst haben die Kontrolle zu verlieren. Und das kann der Deutsche gar nicht leiden. Am liebsten will er alles minutiös geplant haben. Also wie sieht es denn nun mit dem Entsparen?

Zunächst eine schlechte Nachricht. Den Blick in die Zukunft durch die Zauberkugel gibt es nicht. Es gibt also nicht „Die Lösung“. Viele unsichere Variablen spielen hier mit ein und je jünger wir sind, desto unvorhersehbarer sind diese Variablen.

Kostenloses Girokonto mit App bei N26 eröffnen.*

Zum Beispiel können im Laufe eines Lebens Krisen an der Börse oder in der Wirtschaft geben. Aber auch persönliche Krisen wie Krankheit oder Scheidung können vieles verändern. Nicht davon ausgenommen sind natürlich auch schöne Dinge wie Kinder oder Hausbau, die die finanzielle Planung stark beeinflussen. Es ist also nichts wirklich konkret vorhersehbar, weder von der persönlichen, noch von der wirtschaftlichen Seite her.

Ich denke, du merkst schon was ich meine. Dies alles heute schon zu wissen und entsprechend zu managen ist unmöglich.

Hinweis

Es ist aber kein Fehler, ein bisschen „was-waere-wenn“ gedanklich durchzuspielen. So lange man es als ein Experiment sieht und es nicht in Stein gemeißelt wird.

Was ist Entsparen bzw. Desinvestieren?

Entsparen bedeutet im Grunde die Freisetzung von Kapital durch den Verkauf von Vermögensgegenständen. Wie können also mögliche Ausstiegsszenarien und Deinvestitionsvarianten aussehen? Hier existieren diverse Ansätze.

Wir können uns aber merken: auch im Alter brauchen wir nicht alles Geld zu einem Termin X, sondern nur scheibchenweise. Schauen wir uns diese Strategien doch einmal an.

Top-Depot für kostenlose ETF-Sparpläne bei der Consorsbank*

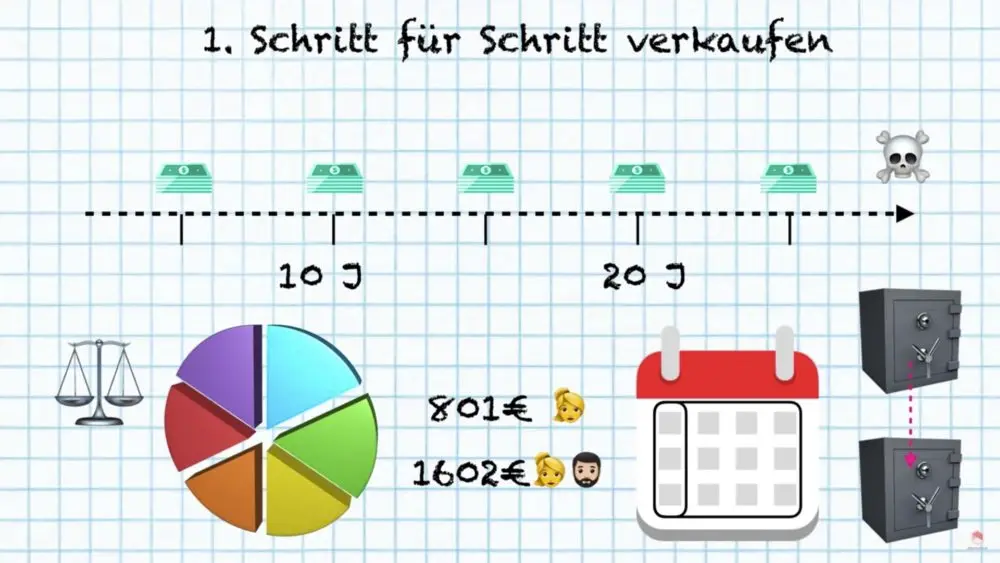

Strategie 1 – Schritt-für-Schritt verkaufen

Die erste Variante ist das Kapital Schritt-für-Schritt aufzubrauchen bzw. Anteile des Portfolios zu verkaufen

Das Wichtigste bei allen Varianten, ist natürlich der Zeitraum, über welchen ihr das Kapital konsumieren wollt! Doch niemand weiß heute schon, wie lang er leben wird. Deswegen muss man hier mit verschiedenen Zeitfenstern arbeiten und dann Stück für Stück verkaufen.

20 bis 30 Jahre Rente sind hier ein realistischer Zeitraum. Zudem muss man ein wenig auf die steuerliche Situation in der Zukunft achten, denn die kann sich durchaus auch mal ändern. Aber aus heutiger Sicht ist es am besten, die Investitionen Stück für Stück aufzulösen. Wer natürlich ernste Bedenken hat, die nächsten 20 Jahre noch zu erleben, der sollte sich eine andere Form der Desinvestitions-Strategie überlegen.

Aus dem einfachen Grund, dass wir den Freibetrag von 801€ für Singles bzw. 1602€ für Verheiratete besser ausnutzen können. Jedoch sollte man die Transaktionskosten nicht aus den Augen verlieren und monatlich einen Verkauf tätigen, sondern besser nur einmal im Quartal oder evtl. auch nur einmal jährlich. Sonst könnte diese Methode die Kosten sehr stark in die Höhe treiben. Auch sollten die Freibeträge immer wieder verifiziert werden, denn auch diese können sich im Laufe der Zeit ändern. Was heute ist, muss nicht auch in 10 Jahren in Stein gemeißelt sein.

Talerbox Tipp

Falls Eure Broker hohe Gebühren für Verkäufe verlangt, habt ihr auch die Möglichkeit, kostenfrei zu einem günstigeren Broker umzuziehen*. So lassen sich die Kosten oft erheblich senken. Startet auf jeden Fall einen Vergleich und überlegt, welche Vor- und Nachteile ihr bei eurem jetzigen Broker habt.

2. Ausschüttungs-Strategie

Die zweite Möglichkeit wäre eine Ausschüttungs-Strategie -also von Dividenden oder Kupons zu leben.

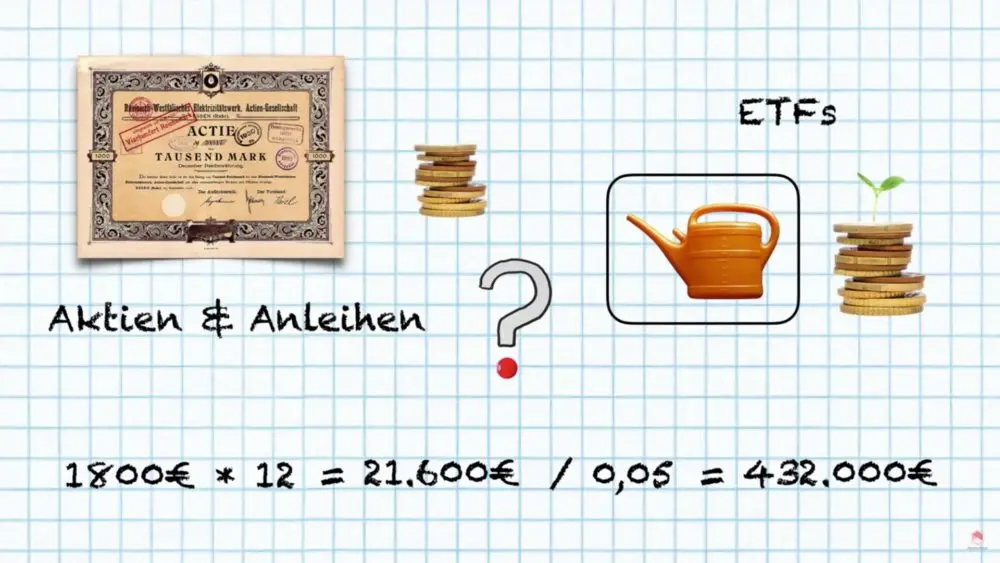

Bei Variante 2 werden keine Anteile verkauft, sondern man kann seinen Konsum aus den regelmäßigen Ausschüttungen der Investitionen finanzieren. Klassisch wurden hierfür Aktien oder Anleihen genutzt, weil diese in Dividenden bzw. Kupons auszahlen.

Doch auch ETFs sind dafür geeignet. Hier unterscheidet man zwischen zwei Varianten. Es gibt zum einen die ausschüttenden und zum anderen die thesaurierenden ETFs. Der Name verrät es: die ausschüttenden ETFs schütten ihre Gewinne an den Anleger aus, wohingegen thesaurierenden ihre Gewinne reinvestieren und die Gewinne weiter wachsen können. Setzt man mit ETFs auf die Ausschüttungsstrategie, muss man also ausschüttende ETFs im Portfolio halten.

Jetzt stellt sich die Frage, wie viel Vermögen es braucht, um von den Ausschüttungen leben zu können. Und da kommt es natürlich darauf an, wie dein Lebensstandard bzw. deine Kosten später aussehen sollen. Wichtig ist, dass du dies immer realistisch siehst und einschätzt. Gerne unterschätzt man sich selbst und denkt: „“Ach im Alter benötige ich nicht mehr so viel““ – sei jedoch vorsichtig, um nicht dadurch in die Altersarmut abzurutschen. Das wäre traurig, gerade dann, wenn du sehr wohl ein Vermögen hältst.

Nehmen wir in unserem Beispiel mal an, dass du im Monat 1.800€ zum Leben brauchst. Du benötigst pro Jahr also 12 mal 1.800€. Insgesamt sind das 21.600€ pro Jahr. Kalkuliere hier aber alles sehr großzügig und rechne auch Sonderausgaben ein.

Im nächsten Schritt muss du dann eine sogenannte „Zielrendite“ festlegen bzw. herausfinden. Gehen wir mal davon aus, dass wir unsere 5% Rendite pro Jahr schaffen.

Du rechnest also 1.800€ * 12 = 21.600€ / 0,05 = 432.000€.

432,000€ ist dann der Betrag, den du du anlegen musst, um bei 5% Rendite 1.800€ im Monat zu erwirtschaften. Erreichst du die Rendite von 5% nicht, erhöht sich diese Summe natürlich, da du die entgangenen Prozente ausgleichen musst. Mit einberechnen musst du natürlich noch die Kapitalertragssteuer. Rechnet man diese mit ein, musst du etwa 2.000€ monatlich erwirtschaften, um 1.800€ Netto heraus zu bekommen. Beachte dies bei deiner Berechnung und spiele gerne etwas mit den Zahlen herum.

Dazu passend habe ich auch einmal einen Artikel veröffentlicht, der sich mit den fünf Stufen zur finanziellen Freiheit beschäftigt. Ich empfehle dir diesen Artikel zu lesen bzw. das Video zu schauen, da er sich thematisch sehr gut mit dem Thema „Absparen“ ergänzt. Dazu gibt es auch einen Rechner, der dir die Berechnung erleichtert.

Top-Depot für kostenlose ETF-Sparpläne bei der Consorsbank

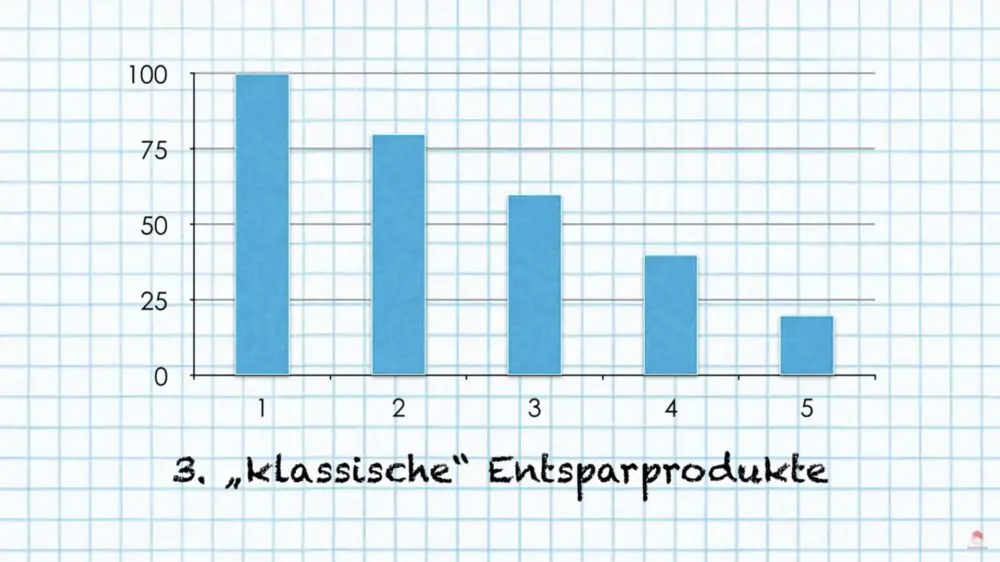

3. „Klassische“ Entsparprodukte

Dann gibt es noch, ich nenne sie mal die „klassischen Entsparprodukte“. Also Finanzprodukte, bei dem es bereits zu Beginn einen festen „Entsparungs-Plan“ gibt.

Im Wesentlichen bieten Banken und Versicherungen hierfür folgende drei Produkte an: den Bankauszahlplan, den Fondsauszahlplan und die Sofortrente. Doch auch hier musst du unbedingt Vertrauen in Banken und Fonds haben. Natürlich weiß man auch hier nicht, wie sich die Wirtschaft entwickelt, und vor allem, ob es die Bank oder die Fonds in 30 Jahren noch gibt.

Hinweis

Diese Produkte sind natürlich mit Zusatzkosten verbunden und dadurch kostenintensiver, als die zuvor genannten Varianten. Zudem gibt es bei diesen Produkte immer eine zusätzliche Instanz, von der wir abhängig sind. Dadurch können wir hier nicht immer frei nach unseren Bedürfnissen agieren.

Schauen wir uns die einzelnen Produkte mal genauer an:

1. Bankauszahlplan

Bankauszahlpläne sind eine bequeme Sache. Die Bank zahlt, für eine vorher vereinbarte Laufzeit, regelmäßige und gleichbleibende Raten. Die Raten setzen sich zusammen aus dem eingezahlten Kapital und dem Zinsertrag. Allerdings bieten die Geldinstitute nur magere Zinsen auf diese Auszahlpläne. Das Geld ist hier aber prinzipiell sicher, weil es durch die Einlagensicherung geschützt ist. Du solltest aber unbedingt die Zinsen vergleichen. Hier müsstest du eine beduetend höhere Summe ansparen, um auf dieselben monatlichen Auszahlungen zu gelangen.

Zudem gibt es keine Wertschwankungen wie beispielsweise bei ETFs. Allerdings sind Bankauszahlpläne in der Regel sehr unflexibel. Ähnlich wie Festgeld werden, sie über einen festgelegten Zeitraum abgeschlossen und sind meist nicht kündbar. Auch die Höhe der Auszahlraten lässt sich nachträglich nicht mehr verändern. Zudem hat man Unglück im Glück, falls man länger lebt als erwartet. Denn dann geht einem das Geld aus. Doch muss man doch früher gehen, dann können die Erben sich hingegen freuen.

Top-Depot für kostenlose ETF-Sparpläne bei der Consorsbank*

2. Fondsauszahlpläne

Fondsauszahlpläne funktionieren im Prinzip genauso wie Bankauszahlpläne. Der Unterschied besteht darin, dass das eingezahlte Geld in einen oder mehrere Fonds fließt. Hier können inzwischen auch ETFs genutzt werden, was die Kosten senkt. Der Auszahlplan ist hier deutlich flexibler als ein Bankauszahlplan. Mann kann jederzeit die Höhe der Auszahlungen anpassen oder den Entnahmeplan kündigen. Außerdem bietet er die höchsten Renditechancen, unterliegt aber den Schwankungen an den Börsen.

3. Sofortrente

Hier ist der Name Programm. Man zahle einen Betrag X und erhält dafür sofort eine monatliche Rente – ein Leben lang. Die Rentenzahlung besteht aus einer garantierten Zahlung und einer sogenannten Überschussbeteiligung. Die Garantierente ist sicher, die Überschussbeteiligung nicht. Der Vorteil der Sofortrente ist auch ihr größter Nachteil. Die Garantie, dass Verbraucher bis ans Lebensende Zahlungen erhalten, kostet viel Geld. Die Kosten sind hier also hoch.

Info

Die Sofortrente kommt also für diejenigen in Frage, welche davon ausgehen, dass sie sehr alt werden oder die eine sehr sichere finanzielle Absicherung im Alter wünschen. Die Sofortrente lohnt sich nämlich erst dann, wenn man ein hohes Alter erreicht.

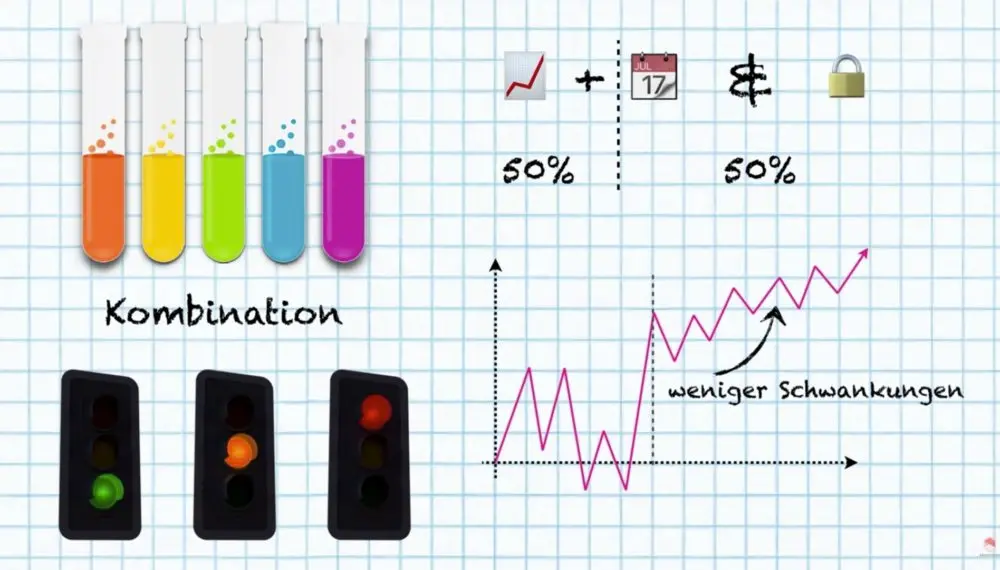

4. Mischformen

Es gib natürlich auch Mischformen der Varianten die man miteinander kombinieren kann.

Natürlich kann man auch verschiedene Produkte mit einander kombinieren. Zum Beispiel eine Mischung aus einem ETF-Auszahlplan mit Tagesgeld und Festgeld. So könnte man zum einen50% des Anfangskapitals in einen ETF-Auszahlplan stecken und die andere Hälfte auf Tagesgeld und Festgeld verteilen. Dadurch kann man das Risiko von hohen Wertschwankungen reduzieren. Die Risikoneigung des ETF-Auszahlplan kann dann individuell durch die Asset Allokation gesteuert werden.

Hier gibt es verschiedene Ansätze und Ideen von weniger Risiko, gleiches Risiko halten bis hin zu Risiko erhöhen im Alter, wie es im The Glidepath Illusion Paper steht. Dafür brauch man aber schon sehr viel Mut.

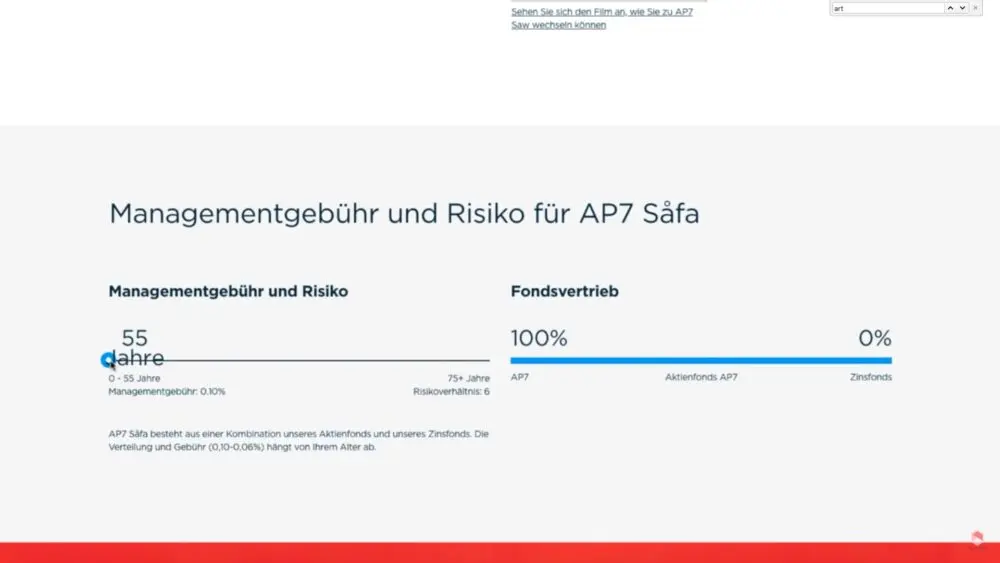

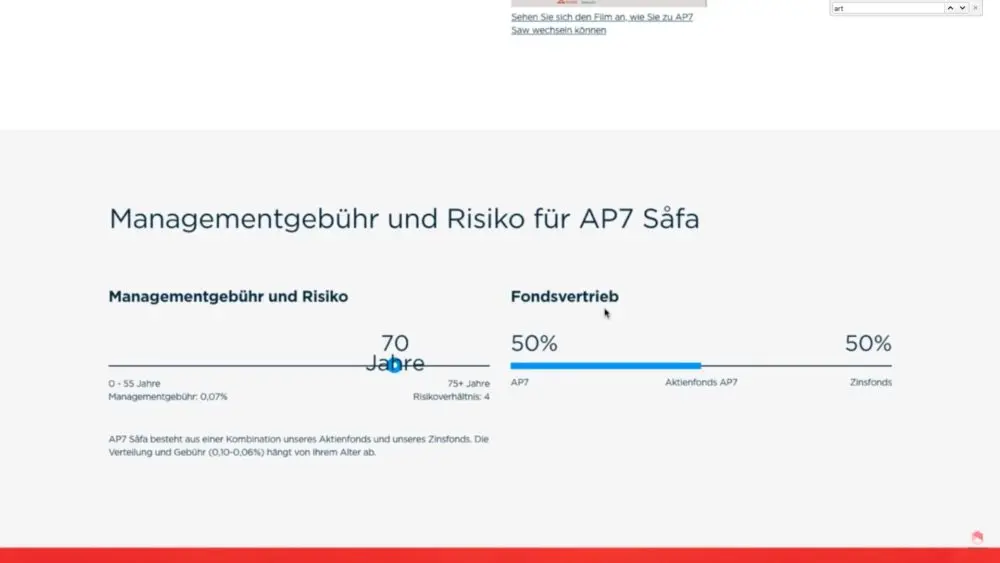

Ein sehr schöne Beispiel ist aber der erfolgreiche schwedischen Staatsfonds AP7. Dieser Fonds hat dies sehr gut gelöst und ist auch für alle Schweden verpflichtend.

Hier sieht man zum Beispiel. Bis zum 55. Lebensjahr zu 100% in Aktien, im 70. Lebensjahr zu 50% Aktien und ab dem 75. Lebensjahr immerhin noch zu 33% in Aktienfonds investiert wird. Auf der AP7 Homepage gibt es einen Regler, über den man für jedes Alter die dementsprechende Asset Allokation des Staatsfonds ersehen kann.

Für den Teil des Festgelds, kann man dann eine ein rollierendes Zeitfenster nutzen, um die Rendite weiter zu optimieren. Wie das funktioniert, hatte ich bereits in einem anderen Video erklärt, welches ich hier verlinke.

Jetzt Top Renditen durch Investition in p2p-Kredite sichern

Ich hoffe, der Artikel hat dir geholfen, dich etwas in die Thematik des Desinvestieren und Entsparens hineinzudenken. Auch wenn es nicht die zu 100% perfekte Lösung für die Zukunft ist, da es viele unsichere Variablen gibt, kann es trotzdem sinnvoll sein, sich vorher schon etwas mit der Thematik zu beschäftigen. Vor allem ist es wichtig, denn wir wissen nicht, was die Zukunft bringt. Es ist nur so, dass die wenigsten in 30 Jahren von der staatlichen Rente werden leben können, falls es diese überhaupt noch gibt. Vorsorge ist in diesem Fall als garantiert besser als nachsehen.

Viel wichtiger ist es aber, dass du schnell mit möglichst kleinem Geld deine Erfahrungen machst, um teuere Fehler zu vermeiden. Die Vorbereitung ist also wichtiger als das Entsparen. Denn Investoren, welche bereit sind früh genug zu sparen, ihr Geld nicht zum Fenster rauswerfen und ein paar Jahre länger arbeiten (weil wir immer älter werden), werden auch im Alter immer finanziell gesichert sein. Aber keine Rentenstrategie kann zu spätes oder fehlendes Sparen ausgleichen. Du willst auch nicht selbst für deine Armut im Alter verantwortlich sein. Wenn es dir heute möglich ist, monatlich eine gewisse Summe zu investieren und zu sparen, dann mache das.

Wenn du noch mehr Fragen zum Thema Entsparen hast, schaue doch in der Talerbox-Community vorbei!